①摩根大通预计,2026年中国大陆和香港股市将持续今年上涨趋势,受全球经济增长稳健、中国企业盈利提升及国内电商巨头间竞争缓解等因素支撑;

②汇丰预测,2026年底香港恒生指数将达到31000点,科技股将继续带动港股上涨。

财联社12月11日讯(编辑 胡家荣)港股市场12月表现疲软,恒生科技指数跌破120日均线,引发投资者广泛关注。广发证券策略团队最新研报指出,本轮港股下跌是外部流动性预期扰动、内部解禁压力加剧以及基本面承压等多重因素共同作用的结果。

外部冲击:美联储政策预期转向鹰派

近期市场对美联储货币政策的预期发生显著变化。此前,由于市场普遍预期下一任美联储主席将由偏鸽派人士接任,降息预期升温。然而,12月9日晚间,被视为热门人选的哈赛特发表讲话称:“不能提前公布未来六个月的利率政策”,并强调应“紧盯经济数据,适度、谨慎地下调利率”。这一表态明显弱于市场此前的鸽派预期,导致全球风险资产承压。

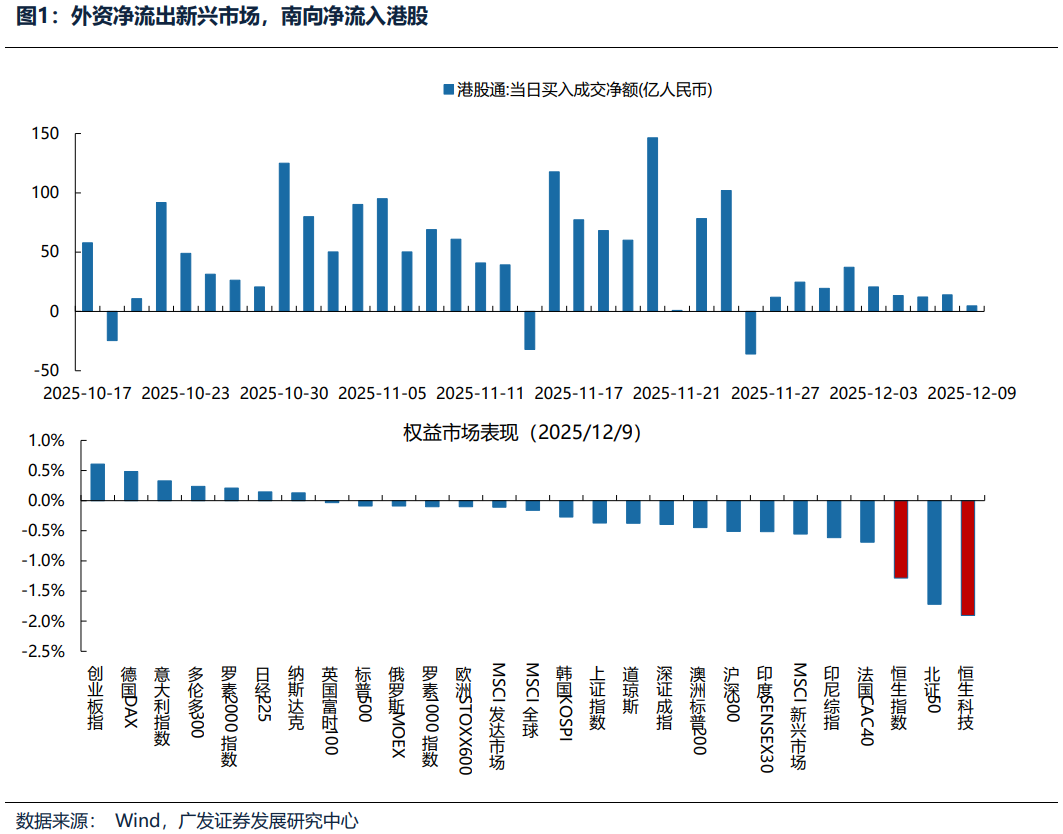

受此影响,外资大幅流出新兴市场。数据显示,不仅港股下跌,印尼、印度等其他新兴市场也同步回调。值得注意的是,在此轮调整中,南向资金仍保持净流入,表明内资对港股估值的认可度较高,但难以抵消外资流出带来的流动性冲击。

港股为何跌幅更大?——“两头受压”的结构性困境

港股市场具有“基本面看中国、流动性看海外”的双重属性。当前环境下,港股恰好同时面临两端的不利因素:

分子端(基本面)承压:中国经济虽整体“稳中向好”,但顺周期板块(如地产、消费)复苏仍显乏力,企业盈利修复节奏偏慢。

分母端(流动性)收紧:美联储降息预期反复、日本央行可能加息等因素,引发全球套息交易平仓担忧,进一步压制风险偏好。

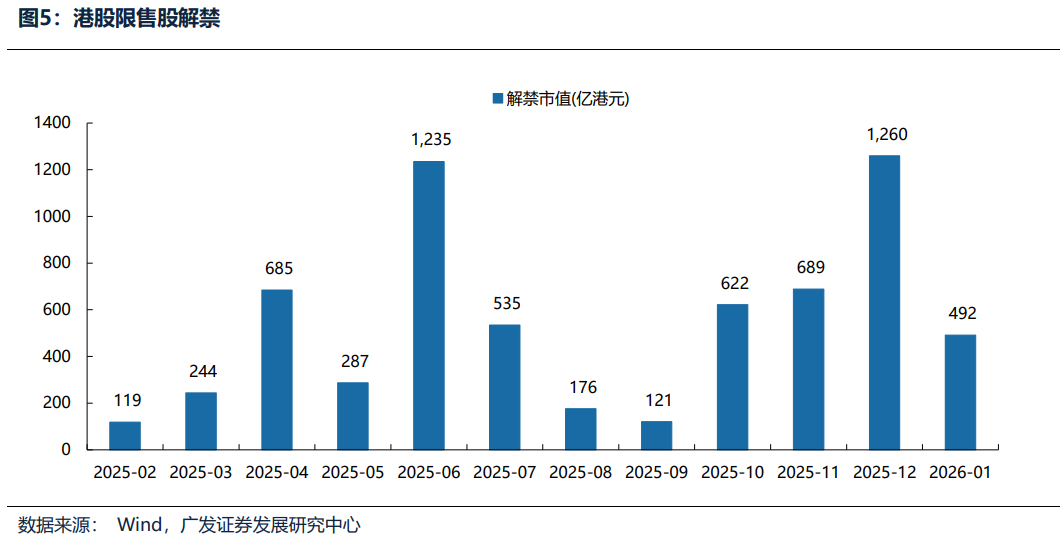

此外,限售股解禁高峰成为压垮市场情绪的“最后一根稻草”。2025年上半年港股IPO活跃,对应11–12月迎来大规模解禁潮。仅12月就有约1260亿港元限售股解禁,远高于1月的500亿以下水平。11月中旬宁德时代、恒瑞医药等权重股的大额解禁,更直接打击了市场信心,导致港股“利好钝化、利空敏感”。

何时可能反弹?关注两大时间窗口

尽管短期承压,但技术面和政策面均存在潜在转机:

12月中下旬:关注12月19日前后日本央行议息会议,若其加息表态偏鸽,将缓解套息交易平仓压力;

2026年1月初:港股解禁高峰结束,供给压力显著缓解;

从技术面看,恒生科技指数已接近250日均线支撑位。历史经验显示,在2016–2017年及2020–2021年两轮牛市中,恒科从未有效跌破250日均线。当前120–250日均线区间已具备较强反弹动能。