财联社将定期整理各家机构对于港股的评级和目标价。

财联社7月9日讯(编辑 胡家荣)中金研究最新报告指出,港股市场正经历“资产结构优化”与“资金生态进化”的双重变革,中长期日均成交额(ADT)成长空间显著打开。

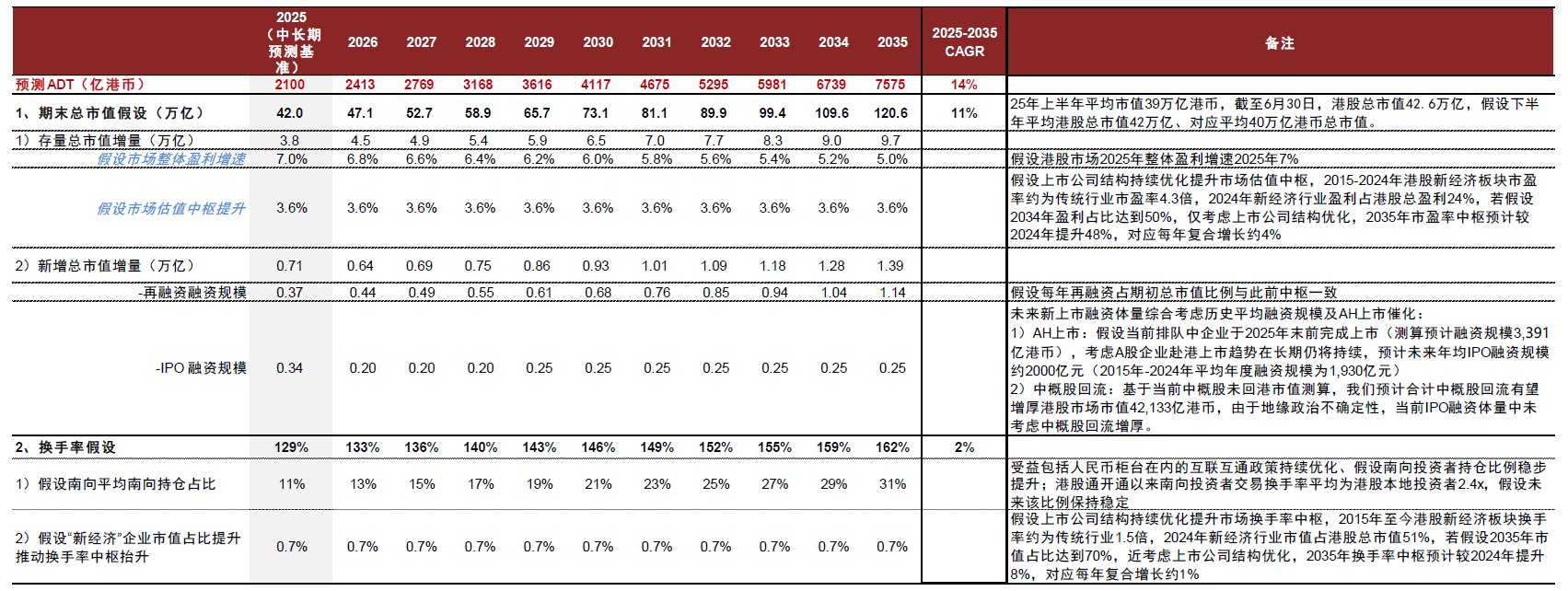

中金预计未来十年港股ADT年复合增长率(CAGR)或达14%,核心驱动力包括:中概回流及A+H上市注入优质资产、新经济板块占比提升撬动估值与换手率、南向资金及散户交易占比扩大提振市场活跃度。

一、资产之变:增量扩容+结构升级,重塑市场底色

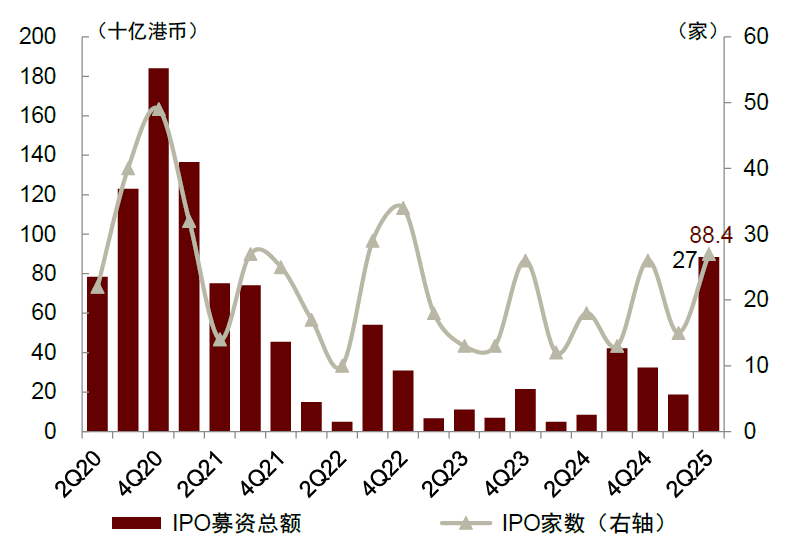

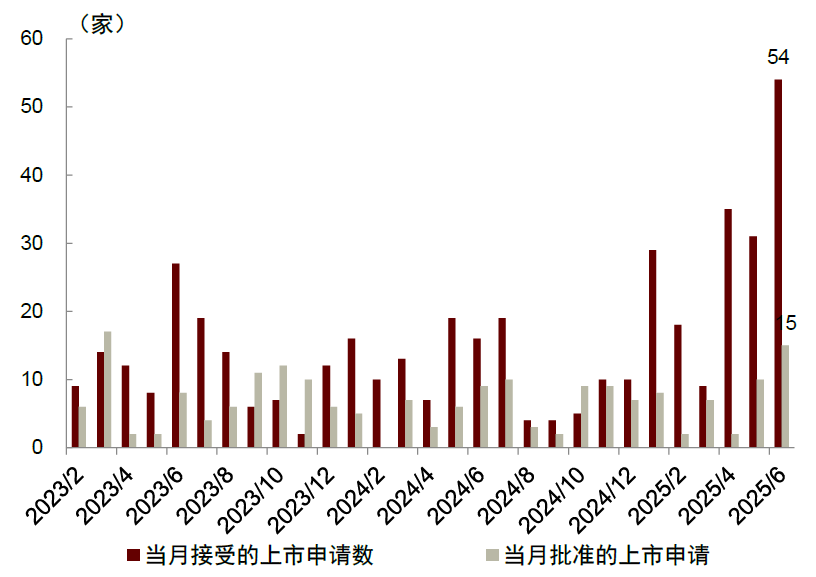

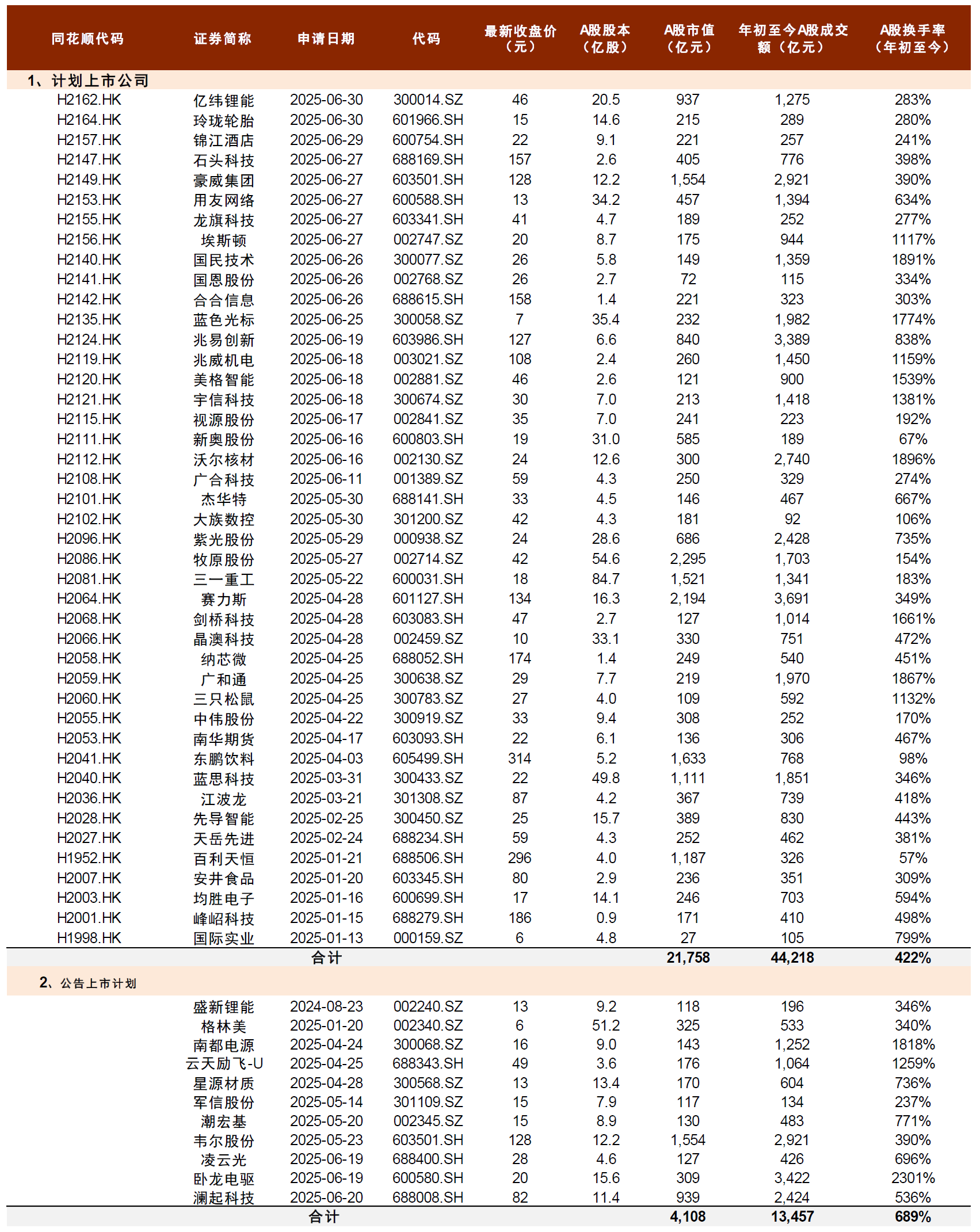

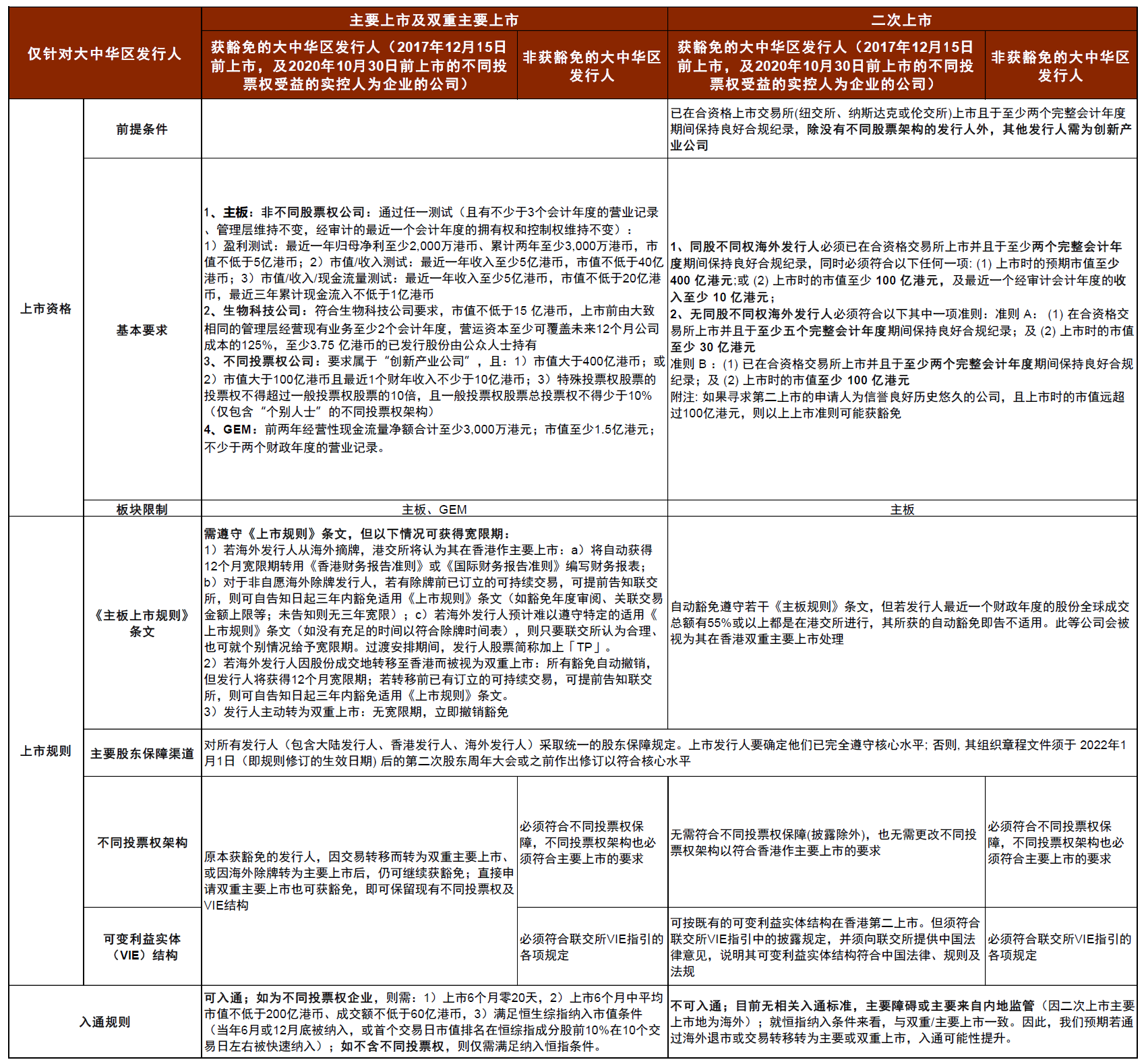

A+H上市短期提振成交活跃度:2025年1-6月港股IPO融资同比激增701%,其中60%来自A+H企业(融资644亿港元)。若当前43家排队A+H企业年内上市,预计新增ADT58.2亿港元(占2025年ADT2.4%)。

中概回流带来中长期潜力:未返港中概股若全部回流(36家符合条件,总市值2万亿港元),叠加已上市中概股交易迁移,或增厚港股总市值10%(4.2万亿港元),贡献ADT406亿港元(占当前17%)。

结构升级:新经济占比过半,估值与换手率中枢上移

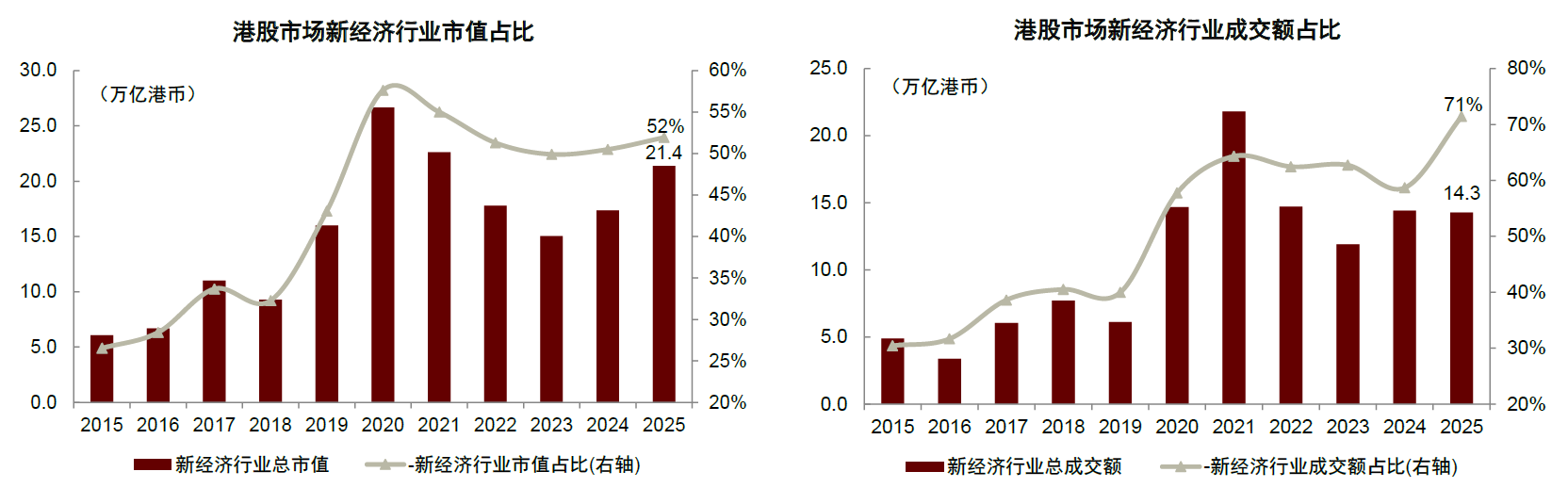

新经济主导趋势明确:港股新经济(消费、科技、医疗、工业)市值占比从2015年27%升至2025年52%,成交额占比达71%。

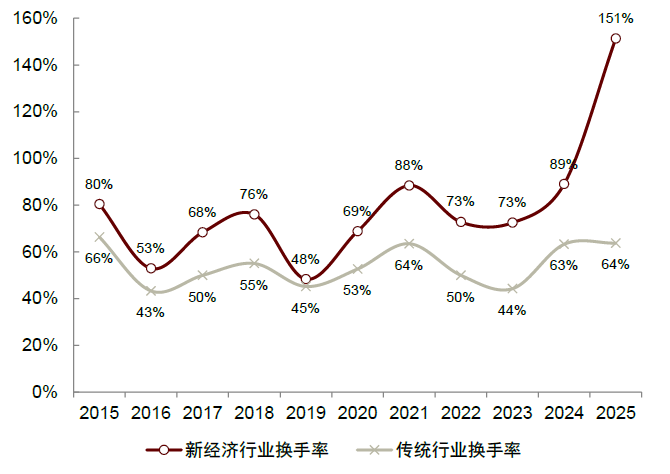

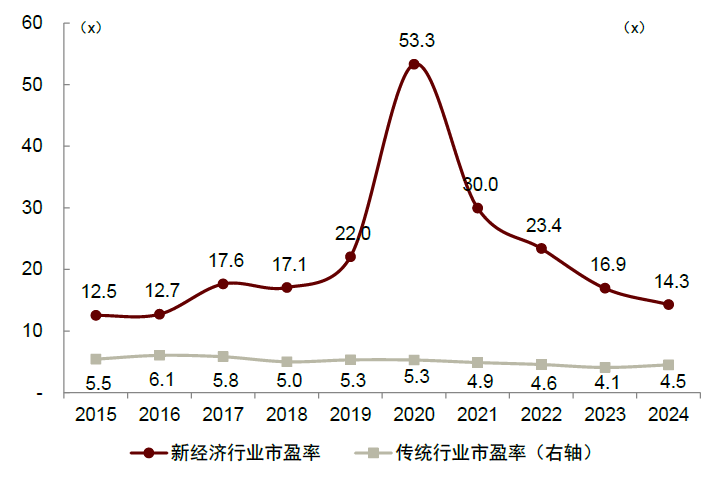

双重溢价效应显现:换手率溢价:2015-2024年新经济板块年均换手率72%,为传统行业(53%)的1.3倍;估值溢价:新经济市盈率中枢22倍,达传统行业(5倍)的4.3倍。

二,资金之变:南向+散户双引擎,激活市场流动性

南向资金:高换手特性推升市场活跃度

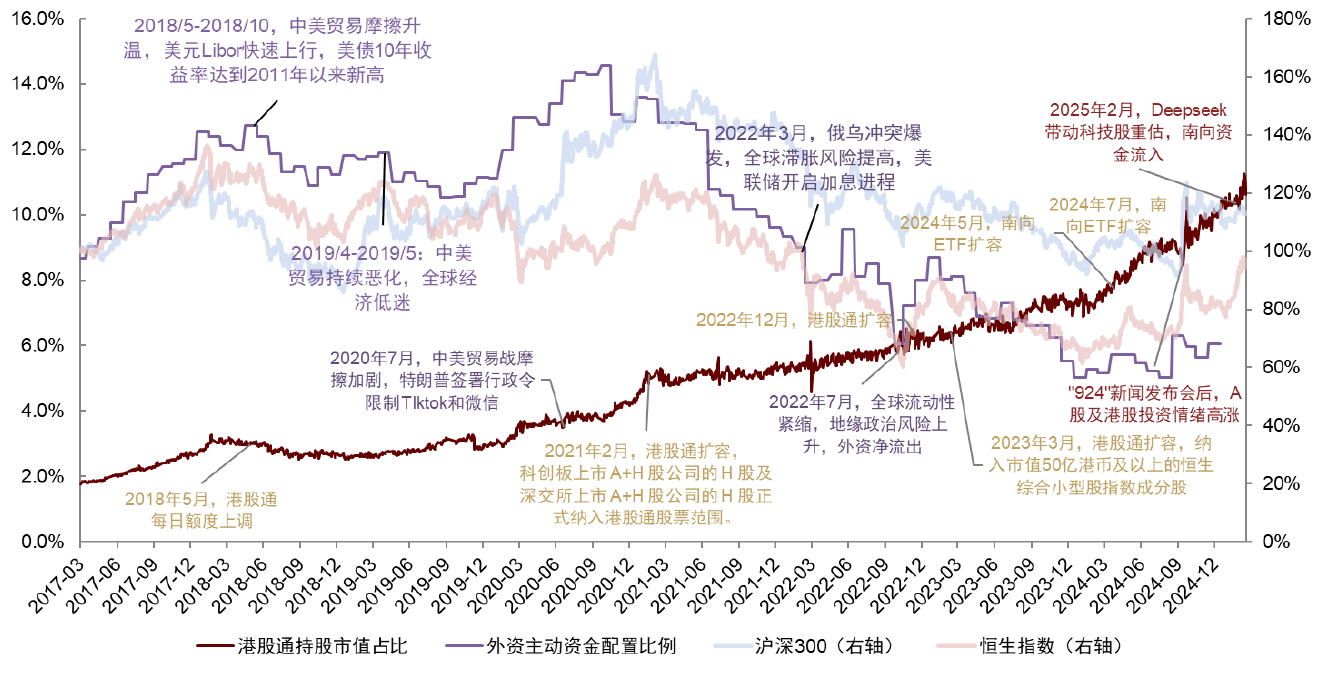

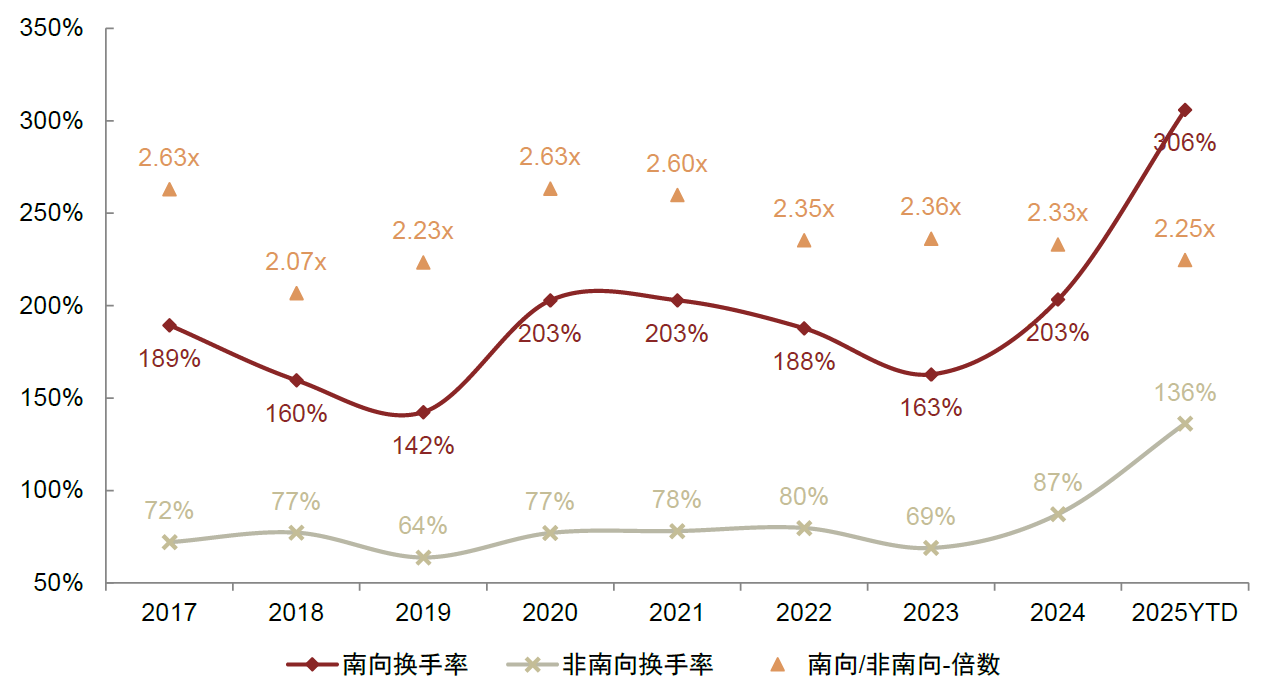

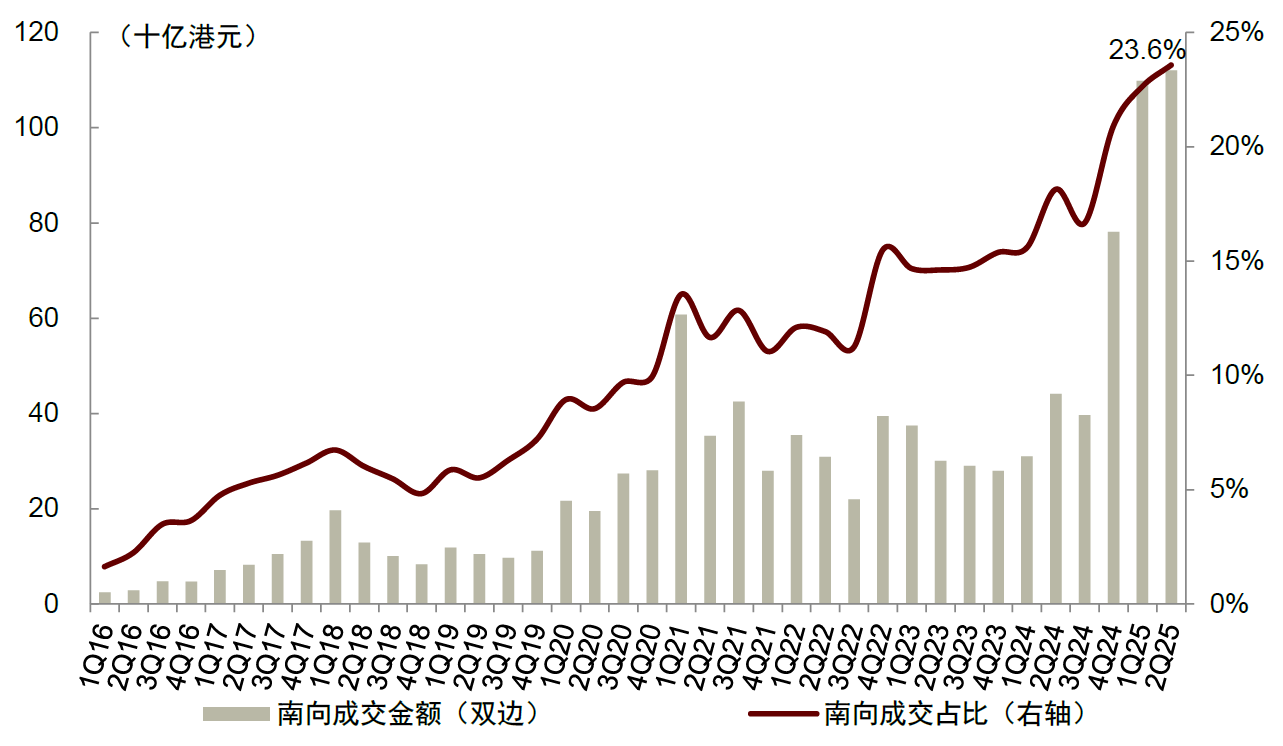

港股通持仓占比从2017年3月1.8%升至2025年6月12.0%,2025年二季度成交占比达23.6%。

核心驱动力:南向资金换手率平均为非南向资金2.4倍,互联互通机制优化(如人民币柜台入通)及港股资产吸引力提升,将持续吸引高频资金流入。

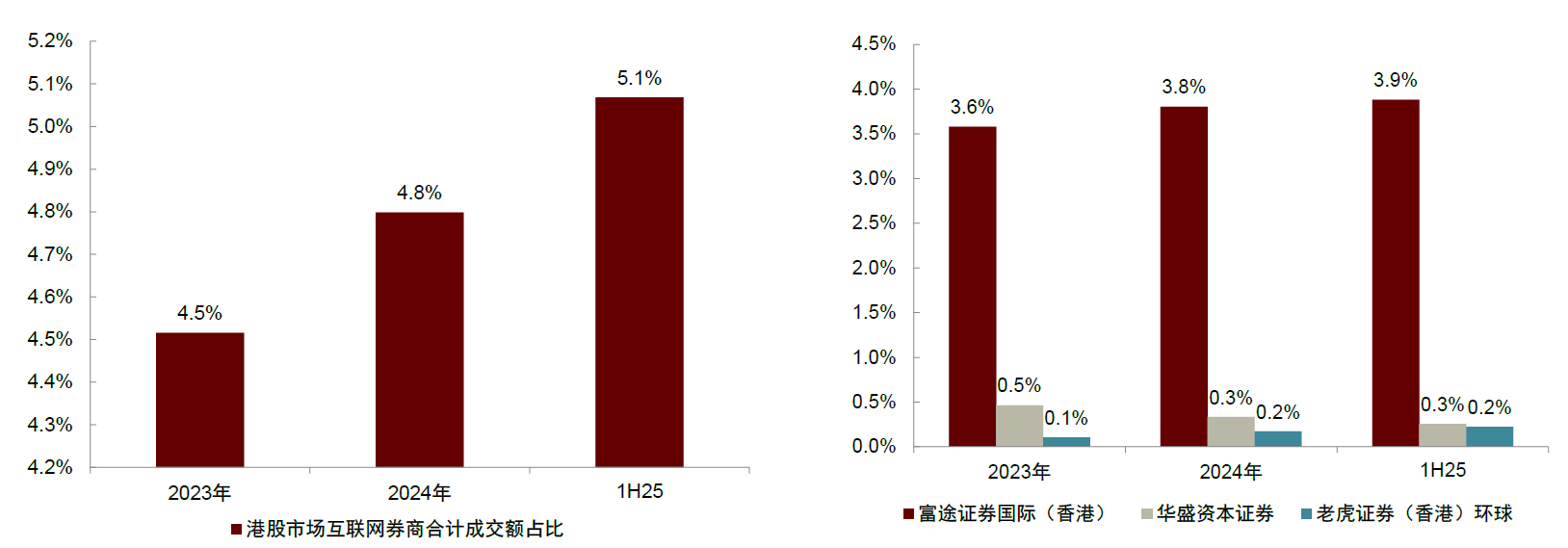

散户参与度提升:互联网券商扩容释放潜力

互联网券商成交额市占率从2023年4.5%升至2025年5.1%,反映零售投资者参与度边际提升。

交易机制优化(如结算费率改革)或进一步降低散户交易成本,推动换手率中枢上移。

三、未来十年展望:ADT CAGR或达14%的三大支点

中金测算模型显示,港股ADT增长核心驱动为:

市值扩容:IPO与中概回流年均贡献市值增速2%;

换手率提升:新经济占比升至70%、南向持仓占比升至31%,推动换手率从129%升至162%;

盈利与估值共振:经济转型下新经济盈利增长+估值溢价释放。