①林园投资多只产品净值近乎腰斩;

②林园现身上市公司一季报、年报,除了买股票,林园也布局可转债。

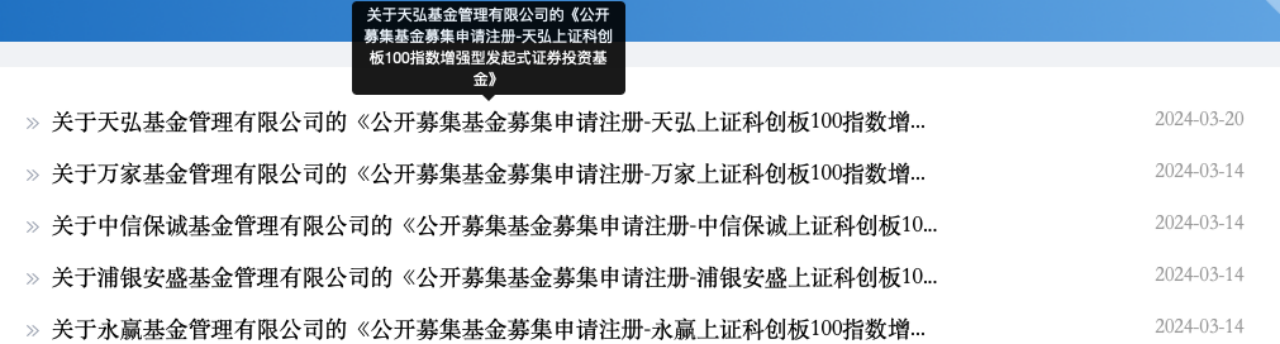

财联社4月8日讯(记者 沈述红)财联社记者从多位业内人士处获悉,万家基金、浦银安盛基金、永赢基金、中信保诚基金旗下科创100指数增强基金已于今日获批,这也是市场上首批科创100指增产品。

据记者了解,这批采用增强策略的场外基金产品将很快推向市场,进一步完善科创100指数的产品生态。

谈及为何采用指增策略,有基金公司人士指出,这是因为公司希望在得到该指数Beta收益的基础上,进一步在科创板股票中优中选优,力争利用科创股票活跃波动大的特点,采用量化模型进行投资,尽可能战胜指数,获得超额收益。而采用场外基金的形式则能够为投资者提供更为灵活的投资方式,如定期定额投资等。

首批科创100指增基金获批

科创板100指数自2023年8月正式发布以来,受到投资者较多关注。半年来围绕该指数的产品生态正快速构建起来,前期已陆续推出场内ETF和场外联接基金。

今年3月,多家公司开始上报采用增强策略的科创100产品,包括指增ETF和场外指增基金。其中,3月14日,万家基金、浦银安盛基金、永赢基金、中信保诚基金旗下科创100指数增强基金产品申报材料获监管接收。

时隔二十余天,四只产品便获批。

科创100指数是从科创50指数样本以外,选取市值中等且流动性较好的100只科创板证券作为指数样本,主要编制方案要素与科创50指数保持一致,以反映科创板中等市值证券的整体表现。在行业分布方面,科创100指数成份股超过半数分布于生物医药、高端装备、新材料等产业,与科创50指数形成较好互补。

“科创板100指数是科创板第一只,也是当前唯一一只中小盘风格指数,具备鲜明的规模特征、产业分布和成长属性,能够捕捉科创新锐中的潜力与成长机会。”万家基金表示。

在中信保诚基金看来,目前中国正值科技升级转型的档口。科技属性的公司是否能得到全面发展极大地影响着制造业转型。在未来的五年、甚至是更长的时间里面,具有创造性的科技公司的成长性或会得到更好的体现。

永赢基金认为,当下科创100指数增强的长期投资性价比较高,科创100指数从自身估值的角度来看,经历年初的小盘风格风险释放,科创100此刻估值相对合理,拥挤度较低,下跌的空间或相对较小,反弹的空间更大,弹性也更足,我们对后续市场表现抱有信心。“本次获批的科创100指增,也是硬科技的代表方向,未来希望能够通过更多前沿‘硬科技’的布局助力投资者享受科技红利。”

何以指增

浦银安盛基金指数与量化投资部总监孙晨进直言,落子科创100指增基金,是公司今年指数业务发展的重要布局之一。

对于为何采用指增策略,孙晨进表示,这是希望在得到该指数Beta收益的基础上,进一步在科创板股票中优中选优,力争利用科创股票活跃波动大的特点,采用量化模型进行投资,尽可能战胜指数,获得超额收益。而采用场外基金的形式则能够为投资者提供更为灵活的投资方式,如定期定额投资等。

万家基金表示,科创板100指数成分股权重更加均衡,覆盖行业弹性大,覆盖主题更加丰富、上市公司数量多,比较有利于通过量化选股策略挖掘持续稳定的超额收益。“综合来看,科创板100指数增强产品成长好、潜力大,行业主题分布面向未来,同时具有更加积极稳定的超额收益预期空间。”

永赢基金也指出,科创100指数构成有利于量化增强,其成分股主要为中小市值科技型公司,权重比较分散,有利于通过量化模型进行增强,争取较好超额收益,给投资者提供一个具备科技成长风格的工具产品。

“在创业公司的投资中,选股也是非常重要的。”中信保诚基金表示,通过选股,公司将对创业公司进一步筛选,更好地聚焦于那些更容易研发成功的项目。这也是对科创指数的投资的关键所在。

“马太效应”下的差异化发展

基金公司在科创100指数方面的频繁布局,足以窥见公募行业在指数产品的竞争之激烈。事实上,近年来,不少基金公司都抓紧时机布局,或布局核心宽基,或发力卫星赛道,或二者齐头并进。在如何差异化发展指数基金层面,各家基金公司有着不同的想法。

孙晨进认为,在竞争激烈的市场中脱颖而出,在坚持产品布局齐头并进的同时,更需要通过产品创新来吸引投资者。当前市场宽基产品竞争较为激烈,头部基金公司宽基产品规模和流动性突出,占据了大部分的市场份额。而布局创新产品可以帮助新锐基金公司实现产品差异化,满足特定投资者的需求,从而提升市场竞争力。“作为指基新锐基金公司,我们更倾向于布局宽基指增、策略型、细分行业或者海外产品,主要是出于市场需求、产品创新、风险管理和公司战略等多方面的考虑。这些布局有助于满足投资者的多样化需求,提升市场竞争力,实现公司的长期发展目标。”

孙晨进指出,被动投资领域“马太效应”较强,这要求公司的指数业务布局更加灵活高效,充分吸收同业布局产品的经验,更好地分析自身处于行业的定位,将业务资源集中起来更高效利用,走出差异化路线,力求布局适合自身发展的产品。“产品应该力求特征鲜明或者具备长期投资价值,具有一定的创新性,标的指数的稀缺性价值的挖掘,增强投资人黏性十分重要,此外,应该及时跟踪行业动态,尽可能在风口来临前布局相应的产品,前瞻性地为投资者提供工具产品。”

中信保诚基金也认为,从资产配置的工具属性看,指数及其增强基金因为特征明确、风格稳定可以成为很好的资产配置的工具。至于如何走差异化发展道路,关键是要做出有自己特色的产品,能不能为投资者提供稳定的业绩是最后产品能否为市场接受的关键。

“从指数增强基金看,业绩的好与不好和成立的时间长短并没有必然联系。在增强市场里面并没有因为规模而有显著的马太效应。努力为投资者做出有特色、超额收益稳定的产品才是最重要的。也只有投资者好了,团队才会好,基金公司才会好。”中信保诚基金称,从具体指数产品看,结合自身禀赋坚持做长期正确的事最重要。按其本身的规律来做事情,不断反思自己和坚持,而不是追逐热点。因为产品最忌讳的就是“重热点轻布局”,做好布局比追逐热点更重要。