02-13 17:02

来自 财联社

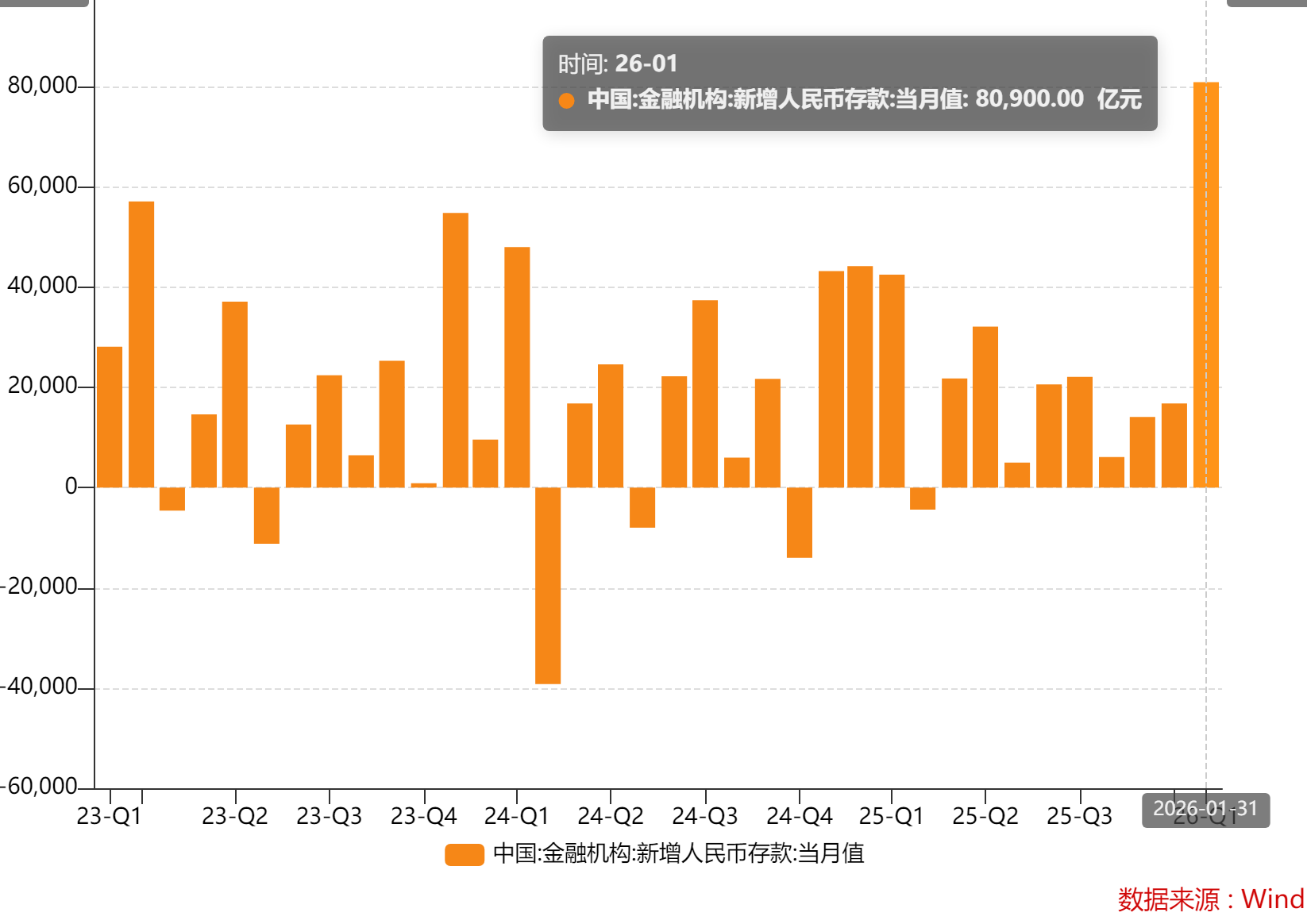

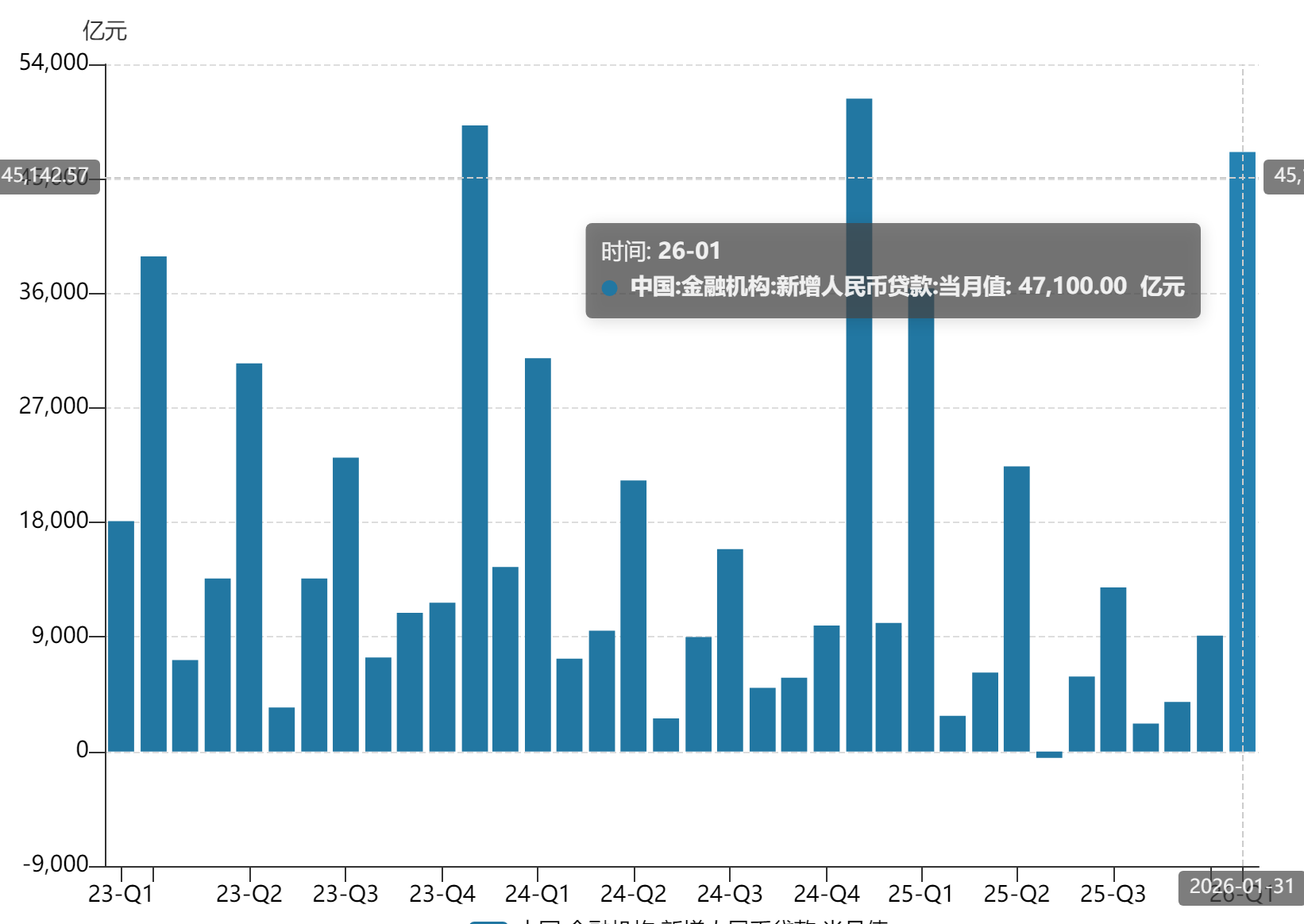

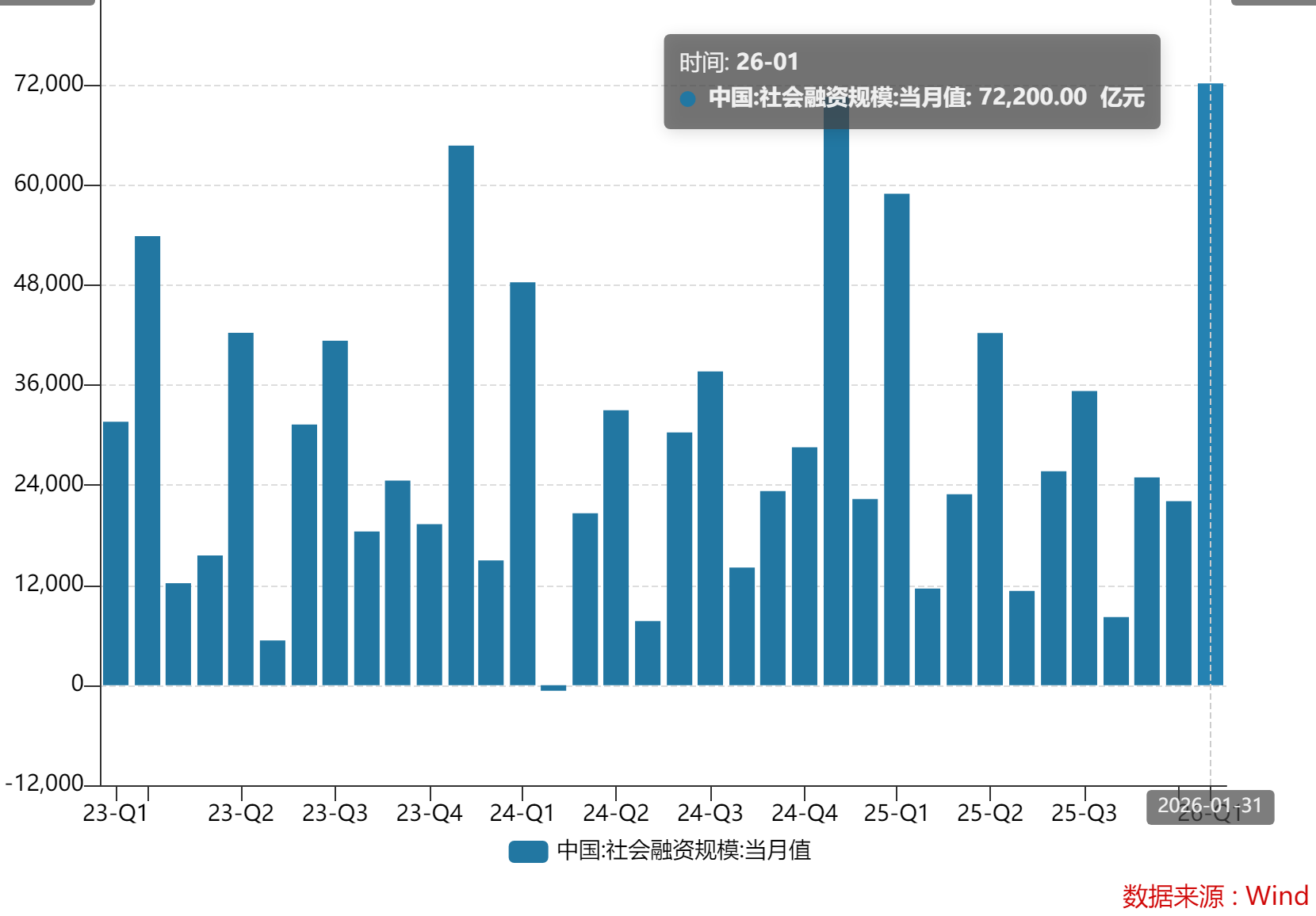

财联社2月13日电,据央行数据,初步统计,2026年1月份社会融资规模增量为7.22万亿元,比上年同期多1662亿元,财联社C50风向指数调查预测中值为7.1万亿元。其中,对实体经济发放的人民币贷款增加4.9万亿元,同比少增3178亿元;对实体经济发放的外币贷款折合人民币增加468亿元,同比多增860亿元;委托贷款减少192亿元,同比多减641亿元;信托贷款减少4亿元,同比多减627亿元;未贴现的银行承兑汇票增加6293亿元,同比多增1639亿元;企业债券净融资5033亿元,同比多579亿元;政府债券净融资9764亿元,同比多2831亿元;非金融企业境内股票融资291亿元,同比少182亿元。