eVTOL要求电池高安全、高能量密度、高功率密度,固态/半固态电池或为未来主流路线。

核心观点

2022年1月美联储对缩表的表述大幅超预期。2021年12月市场预期美联储最早2023年三季度缩表。2022年1月缩表的预期提前到2022年下半年,3月加息幅度预期也有所上调。美联储货币政策如此激进超出市场预期,但我们认为在情理之中。

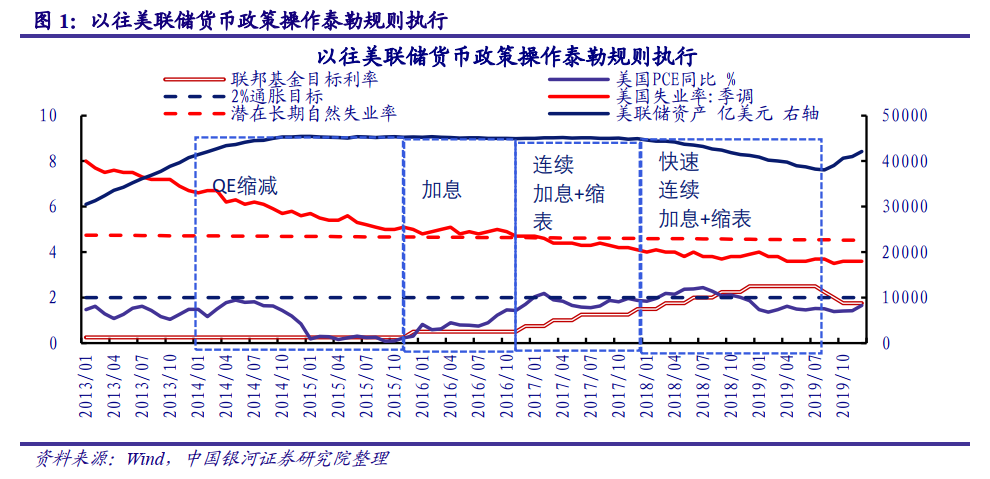

美联储货币政策收紧滞后,后果:存量流动性极度过剩+通胀预期过度抬升。从泰勒规则以往操作来看,通胀和失业率与基准值的差值显示QE Taper和加息操作时点都已滞后。由于QE时间过久,2021年6月以后ONRRP使用量大幅飙升,当前接近2万亿美元的体量,存量流动性极度过剩。同时,QE调整的滞后,也制约了加息操作,加息时点延后,最早也是3月16日的议息会议中会宣布加息。通胀尤其是通胀预期大幅抬升一部分原因是利率调整的滞后。

从泰勒规则来看,美联储目前满足“连续快速加息+缩表“条件。当失业率达到潜在自然失业率,通胀接近2%通胀目标时,美联储会开启“连续加息+缩表”操作(2016/12-2017/12)。当失业率和通胀超过基准,有更良好表现时,美联储会“连续快速加息+缩表”(2017/12-2018/12)。当前通胀和就业条件满足历史上“连续快速加息+缩表”条件,即使年底通胀缓和,但长期通胀大概率在2%以上。

2022年美联储货币政策调整量价配合,缩表操作的超预期或是主要预期差:泰勒规则当前指向美联储满足“连续快速加息+缩表”条件。另外政策的滞后造成的后果,需要极致后的强纠偏。因此,美联储当前货币收紧多激进都不过分!我们预计2022年美联储加息3-6次,缩表4月开始,按月缩减0.5-1%水平,大致500-800亿美元/月,ONRRP将同步萎缩。按照上述假设,美联储资产规模将从现在的8.9万亿,于2022年底缩减至8.27-8.5万亿,缩表幅度为4-7%,ONRRP大概从1.8万亿缩减至5000-8000亿美元规模。我们认为,量的收紧的迫切性和加息的迫切性对等,甚至说量的失衡更甚,量的失衡不纠正会抑制加息的效果。我们倾向于认为2022年美联储加息4次,缩表800亿美元甚至更高。

此次美联储收紧货币区别于上次的渐进过程,前期会比较剧烈:2013-2019年期间美国经济复苏、就业改善和居民资产负债表修复是渐进的,美联储货币政策收紧是渐进的。2020年以后疫情期间的财政、货币应对措施居民资产负债表的大幅改善奠定了美国经济强劲复苏的基础,就业快速恢复以及通胀压力和通胀预期大幅抬升,而且泰勒规则来看政策严重滞后,决定了美联储货币政策正常化路径不能是渐进的。这次的货币边际收紧周期节奏可能正好相反,美联储政策调整无论是量还是价的操作上,前期节奏和幅度会比较剧烈,未来会根据经济和通胀放缓而调整。

我们认为美联储货币政策超预期主要体现在2022上半年:3月(缩表、加息操作或许都会超预期)和6月(通胀数据预期差决定美联储后续的相机抉择)都是关键节点。无论是美债还是权益市场都会波动加剧。2022下半年,美联储的货币政策及预期将进入相对平稳期,2023年将会更加平稳。

基于对海外流动性环境的判断并结合国内情况,我们认为2022年投资策略节奏上是上半年控风险+下半年博收益。

正文

一、美联储政策调整预期差:缩表会更快,加息会更猛

2022年1月美联储对缩表的表述大幅超预期。2021年12月纽约联储调查显示,市场预期美联储最早2023年三季度会缩表。2022年1月5日,美联储公布了12月会议纪要,显示几乎所有与会者都同意在首次加息后的某个时点启动缩表可能是合适的,而且这个时点较以往(首次加息后2年才开始缩表)会更接近加息的时间,同时有许多人认为缩减的速度也会比上次更快。会议纪要中对“缩表”讨论的充分超出市场普遍预期。

市场对于美联储缩表的预期已经提前至2022年下半年。基于美联储会议纪要,叠加2022年1月11日,鲍威尔在参加美国国会的听证会时,指出美联储将于2022年3月结束资产购买计划,今年晚些时候可能会允许资产负债表收缩,现阶段市场对于美联储缩表的预期已经提前到2022年下半年。另外目前市场对于3月加息幅度也有所上调,有观点认为会加息50bps。

我们认为美联储缩表的进展可能会更快:美联储或将于3月首次加息,并同时提出缩表计划。

美联储货币政策收紧何以如此激进?同一个美联储,行为背后是不变的泰勒规则。

二、从泰勒规则看,美联储货币政策调整节奏滞后

泰勒规则:通胀目标是2%,失业率目标三个标准:美国国会预算办公室预测的潜在自然失业率(4.45%)、美联储预测的长期失业率(4%)、危机发生前的失业率(3.5%)。

从泰勒规则以往的操作来看,通胀和失业率较三大标准的差值已经分别于2021年3月、7月、9月满足QE taper 条件。加息条件分别于2021年9月,11月和12月满足。

按照不变规则来看,我们用国会预算办公室预测的潜在自然失业率作为主要测算标准(从隔夜逆回购ONRRP表现来看,该指标合理性较强)。

美联储货币政策边际收紧操作严重滞后产生的后果:存量流动性极度过剩,货币政策边际收紧量价配合难度增加。2021年3月,美联储满足缩减购债规模条件,但QE仍以原有速度进行,导致2021年6月以后ONRRP使用量大幅飙升,当前接近2万亿美元的体量,存量流动性极度过剩。同时QE调整的滞后,也制约了加息操作,加息时点延后。从泰勒规则来看,美国的通胀和就业指标均已达到美联储加息条件,但是宽松周期的操作QE在2022年3月才结束。因此,美联储最早也就是3月16日的议息会议中会宣布加息,政策调整的节奏无论是资产负债表操作还是加息操作均严重“滞后”。利率调整的滞后也是通胀以及通胀预期大幅抬升的原因之一。

三、当前满足“快速连续加息+缩表”条件

上次“连续加息+缩表条件”:泰勒规则来看,当失业率达到目标失业率,通胀接近2%通胀目标时,美联储会开启连续加息+缩表操作(2016/12-2017/12),当失业率和通胀超过目标,有更良好表现时,美联储会快速连续加息+缩表(2017/12-2018/12)。

更直观的,我们用“PCE-2%”和“-(失业率-潜在长期自然失业率)”两个指标来看,美联储泰勒规则执行。以下四张图可以清晰的看到美联储货币政策泰勒规则执行条件,以及加息&缩表的量价配合情况。可以更好的理解当前美联储激进的货币政策。

历史和当前的泰勒规则执行对比,除了美联储收紧货币政策操作严重滞后之外,当前的就业和通胀均达到并超出目标值,通胀和就业条件满足历史上“快速加息+缩表”条件。即使今年通胀会下行,但仍会明显超出2%目标。

四、美联储货币政策量价配合:历史对比和2022年猜想

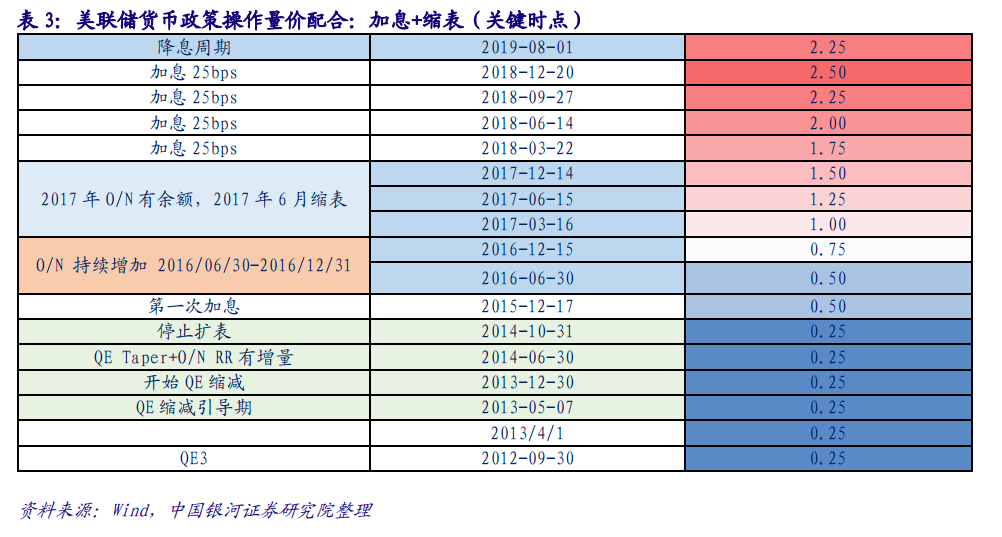

2013年-2019年货币收紧周期,美联储货币政策量价配合

宽松期(2012/09-2014/10):危机以来第三轮量化宽松,扩表同时利率维持低位水平(大概2年时间,2.85万亿-4.5万亿扩表58%)。

结束宽松(2013/12-2015/12):QE缩减,到停止QE操作,到小幅加息。

收紧货币(2015/12-2017/12):加息+渐进缩表,2016年下半年ONRRP持续增量(意味着金融体系资金供需在量上失衡)促使2017年年中缩表,ONRRP几乎同步萎缩。

加速收紧货币(2017/12-2019/08):连续快速加息+持续快速缩表,2019年即使停止加息仍在缩表。历时2年多,6次加息,缩表规模15%,月度缩表300-500亿美元,幅度超过1%。

整个货币政策收紧过程是随着居民资产负债表的缓慢修复,就业的稳步改善和通胀的表现渐进的方式进行,经济整体是温和复苏过程。

2022年货币政策量价配合路径猜想

宽松期(2020/03-2022/02):短期大幅QE,同时零利率,大概2年时间,扩表1.115倍,ONRRP大幅增量(QE退出滞后的结果)。美联储宽松的力度前所未有,幅度更大,宽松更久!

参考上次,泰勒规则的当前指向美联储应该加速收紧货币,即满足“连续快速加息+缩表”条件。另外政策的滞后造成的后果,需要极致后的强纠偏。因此,美联储当前货币收紧多激进都不过分!

2022年预判:美联储加息3-6次,缩表幅度4月开始按月缩减0.5-1%水平,大致500-800亿美元/月,ONRRP将同步萎缩。

测算结果:按照上述假设,美联储资产规模将从现在的8.9万亿,于2022年年底缩减至8.27-8.5万亿,缩表幅度为4-7%,ONRRP大概从1.8万亿缩减至5000-8000亿美元规模。

但即使如此,收紧程度仍远不及2017-2019年。

缩表操作将是主要预期差:目前市场对于美联储收紧的预期也是不断加码,但对于缩表普遍仍预期在年中。我们认为,量的收紧的迫切性和加息的迫切性对等,甚至说量的失衡更甚,量的失衡不纠正,抑制加息控通胀的效果。缩表操作或是主要预期差。我们倾向于认为美联储加息4次,缩表800亿美元甚至更高。

此次美联储收紧货币区别于上次的渐进过程:2013-2019年期间美国经济复苏、就业改善和居民资产负债表修复是渐进的,美联储货币政策收紧是渐近的路径。2020年以后疫情期间的财政、货币应对措施奠定了美国经济强劲复苏的基础,就业快速恢复以及通胀压力和通胀预期大幅抬升,泰勒规则来看政策严重滞后,决定了美联储货币政策正常化路径不能是渐进的。这次的货币边际收紧周期节奏可能正好相反,美联储政策调整无论是量还是价的操作上,前期节奏和幅度会比较剧烈,未来会根据经济和通胀放缓而调整。

因此,我们认为美联储货币政策超预期主要体现在2022上半年,3月(缩表、加息操作或许都会超预期)和6月(通胀数据预期差决定美联储后续的相机抉择)都是关键节点。无论是美债还是权益市场都会波动加剧。2022下半年,美联储的货币政策及预期将进入相对平稳期,2023年将会更加平稳。

基于对海外流动性环境的判断,上半年美长债利率受预期差影响,上行压力较大。

如果按年度策略报告2022年3次加息并涵盖我们年中缩表预期估算,10Y美债大概会到2.1%的位置。

调整预期:2022年1月5日,美联储公布12月中旬的会议纪要讨论缩表,导致市场缩表预期由2023年提前至2022年年中(但是符合我们年度策略2022年年中缩表的预判,但谈论时点早于我们预期,或许是通胀的压力迫使该表态与美联储拖沓的风格不符),我们进一步调整我们的预期,我们认为美联储可能3月公布缩表计划,与市场有预期差,美长债波动或也超我们预期。

五、2022年投资:上半年控风险+下半年博收益

2022年上半年,市场预期差会使得美长债利率的抬升和市场预期的大幅波动,全球风险偏好或受到较大影响,权益市场波动会较大,包括A股不免会受到影响。2022下半年,美联储货币政策超预期的可能性降低,全球的经济复苏和存量宽松的逻辑会重回主导,市场波动降低,超跌的反弹机会或是收益主要来源。

结合国内来看,节奏上大致匹配。2022年我国经济的主旋律是稳增长,货币政策将配合财政发力以支持经济。上半年是政策逐步发力期,市场悲观预期不扭转,政策发力就会加码。1月18日,国新办发布会上,央行副行长刘国强表示,货币政策要充足发力、精准发力、靠前发力。上半年国内的流动性环境会处于相对充裕的状态,债券市场将仍有良好的配置环境,利率虽然下行空间不大,但维持低位稳定,财政发力和房地产政策的纠偏有利于地产和基建投资的上行,结构性的信用风险溢价收敛是必然的。建议关注优质民营房企信用边际改善,即信用利差收敛的机会,不过行业的等级分化格局仍在,资质不宜过度下沉,中资美元债BB级具有较高投资性价比。下半年信用扩张,经济企稳,整个收益率曲线或有所增陡,权益市场机会或更多。

我们认为2022年投资策略节奏是上半年控风险+下半年博收益。