①2025年猪价在12月触及新低中收官,部分企业12月销售单价甚至创下2025年新低;

②目前猪企能繁母猪存栏量在下降,但去化程度有限。

投资要点:

1、黄磷开工及供应不足未来是常态,价格有望继续维持高位;

2、拥有大规模磷矿资源的全产业链磷化工企竞争优势大;

3 、草甘膦价格将会居高不下;

4、磷酸铁缺口加大,目前形成产能的企业有技术和成本优势;

财联社(南京,记者 贾晓宁)讯,2021年,磷化工产业链整体表现强势,特别是上游原料黄磷受能耗双限影响,从今年5月开始价格暴涨,年内总涨幅高达168%;而中游磷酸、三氯化磷以及下游磷肥、草甘膦和新兴的磷酸铁产品,都在黄磷带动下呈现大涨态势。

对此,有磷化工企业人士和行业分析人士对财联社记者表示,2022年磷化工原料端依旧会呈现供不应求状态,下游产品需求依旧旺盛,将会继续维持高价,因此磷化工明年将会保持整体强势。

不过,磷化工作为传统行业,2022年最大的变数主要来自国家环保以及能耗端的政策变化。而下游磷酸铁行业,未来5年的扩产规模是目前产能的10倍,一旦这些新建磷酸铁产能集中释放,对于上游原料磷酸的需求巨大,原料供应或成为磷酸铁产业发展的瓶颈。

主产品年内价格翻倍

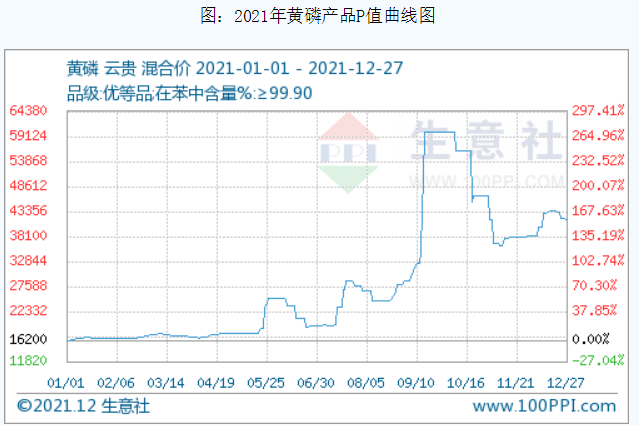

(黄磷2021价格走势 生意社)

2021年,磷化工产品整体涨价,始于黄磷价格大涨。

今年5到7月,黄磷作为高能耗企业,受云南地区反复限电影响,产量直线下降,价格大涨至26000元/吨附近;随后,9月云南地区再度发布能耗双减政策,当时预计黄磷市场将减产90%,导致市场恐慌,黄磷价格报价最高达到80000元/吨,但实际成交价为70000元/吨。

四季度由于供给逐步恢复,黄磷价格出现回落,截至目前市场报价在43000元/吨。虽然价格出现回落,但是与年初16000元/吨的低价相比,涨幅依然较大。

黄磷价格大涨,直接带动中游磷酸价格大涨。截至2021年年底,85%级别热法磷酸市场报价13000元/吨,湿法磷酸报价11000元/吨左右,相比年初低价时分别上涨145%和122%。此外,黄磷的直接下游三氯化磷年底报价为10500元/吨,年内涨幅也超过了100%。

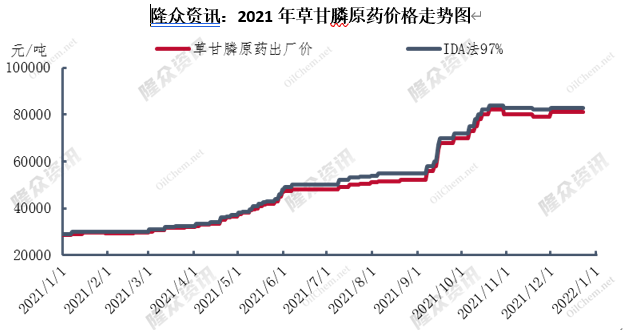

从下游产品来看,年内磷肥、草甘膦因海外需求增加,价格也出现大涨。磷肥以磷酸二铵为例,2021年年底国内均价为3600元/吨,全年总体上涨47.54%;而草甘膦年底均价达到81000元/吨,年内涨幅189%。此外,受新能源电池行业快速发展影响,磷酸铁年末报价23000元/吨,在2021的涨幅也高达103%。

隆众资讯磷化工行业分析任海荣对财联社记者表示,2021年磷化工整体涨价的逻辑是黄磷大涨,作为高能耗产能,黄磷开工率今年下滑明显,价格波动大,但依然维持高位。而黄磷价格大涨后,中游与黄磷配套的热法磷酸产能因为成本太高,导致开工率大幅下降,所以价格也同样出现大涨。

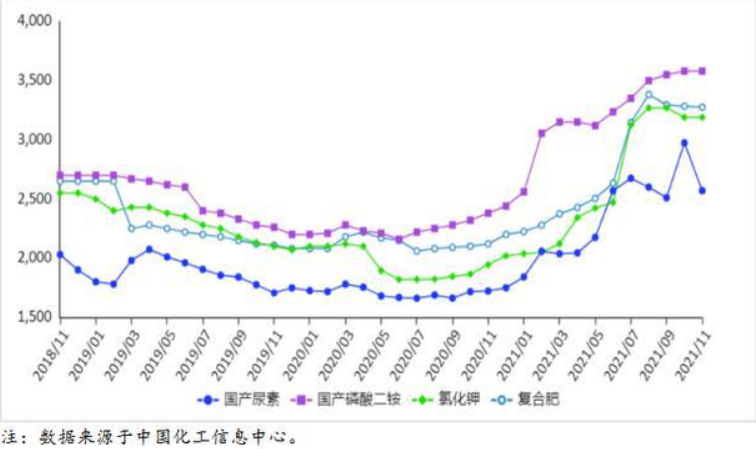

肥料价格走势图:中国工业信息化中心

而在磷肥方面,今年价格大涨的动力是外需激增,但今年10月15日后,由于国家保国内供应而出台相应限制出口的的政策,磷肥的需求下滑明显,价格回落。而草甘膦2021年始终保持上涨,除了黄磷价格大涨外,主要是农药海外需求始终旺盛,而年底草甘膦国内供应紧缩,价格依然呈现上涨。

草甘膦2021价格走势图:隆众资讯

2022年黄磷无新增产能

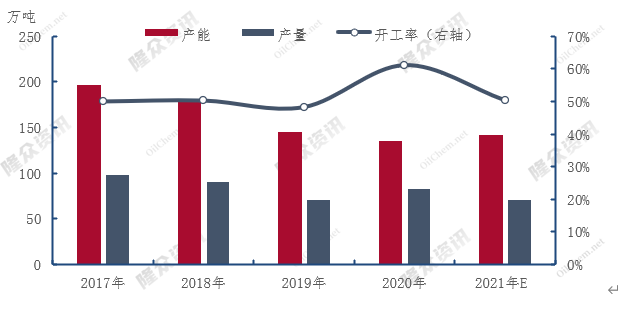

黄磷近5年开工走势图:隆众资讯

磷化工产业中,黄磷无疑占据非要重要的位置,有企业人士预计,2022年黄磷供应紧张的整体趋势不变,所以价格依然会呈现上涨态势。

黄磷目前主要产能,集中在云南、贵州地区,其中云南省的黄磷有效产能达54.1万吨,占全国的41.52%,位居全国第一。国内目前主要黄磷生产企业ST澄星(600078.SH)、云天化(600096.SH)以及贵州瓮福都在云南拥有生产基地。

对此,有磷化工企业人士对财联社记者表示,随着我国双碳目标的确定,能耗双减政策未来执行的力度会越来越大,云贵地区黄磷企业限电限产未来或成为常态,加上环保政策压力,黄磷企业开工率无法得到提升,明年行业开工率能整体保持50%,就算是不错的成绩。

此外,2022年黄磷预计行业总产能为141万吨/年,与2021年持平。其中,瓮福集团、贵州龙马等二期项目难以在2022年投产,行业整体无新增产量可能。

而据财联社记者了解,黄磷企业新建产能也受到国家环保政策的管控,目前正在建设和计划建设的新增产能共35.6万吨,其中规模较大的是龙泰磷电10万吨,贵州瓮福集团5万吨和马边无穷5万吨,还有昆明盛宏(云天化子公司)3.6万吨。但这些新增产能预计投产时间在2023年至2024年,无法缓解目前黄磷供应紧张的局面。

此外,黄磷上游磷矿石,在2022年的供应也会愈发收紧。受环保以及供给侧改革影响,2021年磷矿石整体开工率不高,维持在40%-50%,而这种局面在2022年将会继续。

安徽一家磷化工企业人士对财联社记者表示,在供应不足的情况下,拥有磷矿资源的地区和企业,都更倾向于将磷矿石用于本企业或本地区的下游生产,禁止外销,因此市场零售的磷矿石会变得更少,对于没有自有矿山的黄磷企业,明年的黄磷生产会有原料供给和价格的双重压力,供应会愈发紧张。

2022下游需求保持旺盛

作为之前上下游供需基本平衡的磷化工行业,2022年最大的需求增量还是来自磷酸铁。

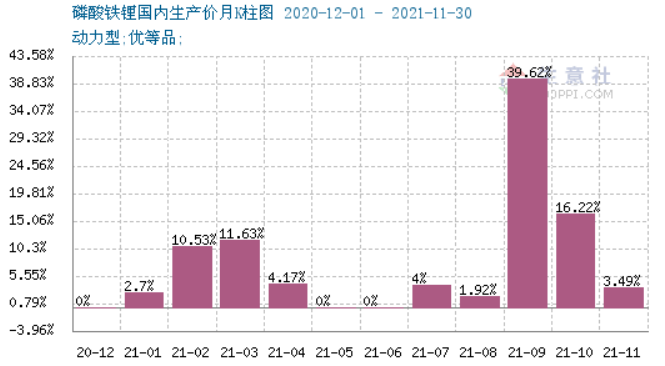

(磷酸铁锂2021年月需求增长图:生意社)

2021年,磷酸铁的下游磷酸铁锂产能已达92万吨,比2020翻了两倍。而据动力及储能的市场预期,2022年宁德时代、比亚迪、国轩高科、亿纬锂能、中航锂电等头部企业对其供应商均提出较大的材料需求,加上中小企业的规划量,预计明年对磷酸铁锂材料预期需求量在108万吨左右,而以国内目前产能来看,存在缺口。

由此带来的磷酸铁需求量翻倍,上溯至85%高品质磷酸环节,将带来近15万吨的左右高品质磷酸的新增需求。

隆众资讯行业分析师宗尼对财联社记者表示,磷酸在2022年最大的需求增量来自磷酸铁新增需求,因为磷酸铁锂的供不应求,所以对磷酸铁需求量也会加大,对磷酸的需求自然也会加大,从而带动高品质磷酸的消费,让高品质磷酸价格可以保持高位。

此外,在磷肥方面,需求在2022年春节过后将会有明显提升,下游复合肥企业开工率将在元宵节过后也出现明显提升。不过2月份受冬奥会影响,河北、山东北部等地区开工或受影响,磷酸一铵的需求难出现大量集中备货,仍续维持少量按需采购为主;磷酸二铵东北、西北市场仍存缺口,另外2021年受秋季水患影响地区种植延续到2022年春季,市场需求相对要好,对磷肥需求较大。不过磷肥价格受国家调控,预计价格涨幅会受到一定限制。

不过,六国化工相关人士对财联社记者表示,2022继续看好磷肥延续今年的量价齐升的局面,目前国家政策是保证国内磷肥供应,出口受到一定限制。而国内磷肥产能近年来一直处在供不应求的局面。同时,2022年国际粮价高位支撑,国际市场需求整体增加,巴西化肥用量大增,印度也具备进口潜力。因此在我国出口政策放开后,化肥在2022年的销量和价格都会比较乐观。

对于草甘膦明年的市场情况,隆众资讯行业分析师李金梅预计,2022年草甘膦市场有望高开。由于春节缩量、冬奥会大气治理高要求导致河北甘氨酸等原料供应紧张等支撑预期,草甘膦价格依旧处于高位。而草甘膦自身产量也呈现供需紧平衡局面,且2022年草甘膦无新增产能,但出口订单跟进力度预期依旧良好,因此价格有支撑力度。

磷酸铁扩产后有瓶颈

在目前新能源产业飞速发展的大背景下,磷酸铁被认为是磷化工行业最大新增需求的来源。

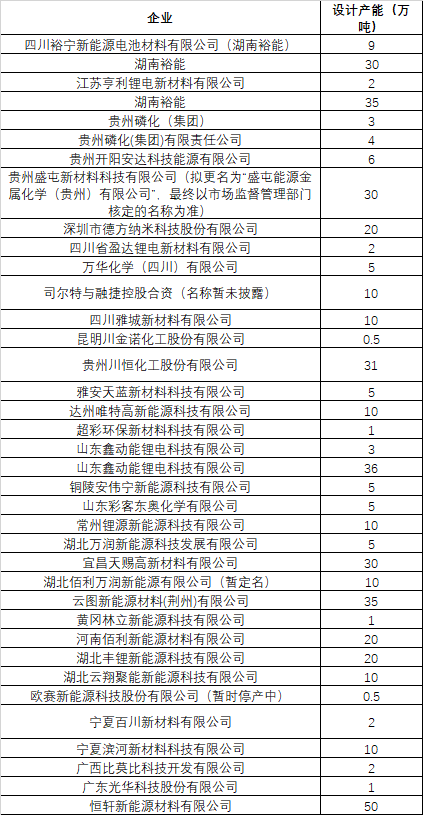

(磷酸铁新增产能 隆众资讯)

据隆众资讯行业数据显示,而未来5年磷酸铁在建新增产能总量在470万吨,是目前总产能的10倍。其中较大规模在建产能包括湖南裕能3项目合计74万吨,恒轩新能源材料50万吨,云图控股新材料荆州公司35万吨,贵州川恒化工31万吨,贵州盛屯新材料30万吨,宜昌天赐材料30万吨等。

而这些新产能,将在2022年至2025年集中释放,行业将带来挑战。从原料端来看,新增470万吨产能,磷矿石的消耗量不可小视。因为目前磷酸铁产能主原料包含高品质磷酸以及工业级磷酸一铵,折合为磷矿石消耗量,需求将增加1100万吨以上。2021年磷矿石的总产量约为1亿吨,但在目前产业链格局下,今年上半年磷矿石依然呈现供不应求的状态。并且随着政策面收紧,以及拥有磷矿石的大型磷化工企业惜售或者自用为主,磷矿石的供应量和价格对于下游企业都是问题。

对此,安纳达相关人士对财联社记者表示,目前磷酸铁锂电池推广力度大于三元电池,尤其是特斯拉今年两度宣布大规模扩容磷酸铁锂电池用量,最主要的原因是因为磷酸铁锂价格低廉,但对于想生产高质低价的磷酸铁,是需要较高的技术。安纳达目前的5万吨磷酸铁产能,前后经历了8年的生产过程,而目前这些集中爆发的产能中,很多企业之前没有生产磷酸铁的经验,也没有稳定的原料来源,这样的产能即使建成,要想生产高质低价也是比较困难的,技术上会有较大瓶颈。

如果未来因为缺乏技术和原料价格太高,磷酸铁的价格上涨导致磷酸铁锂电池的成本接近或者赶超三元电池,那么一系列的扩产意义就不大。而且扩产后,一旦产能集中释放,磷酸铁产能短时间内存在产能过剩的可能,那么行业将陷入到价格战,这对磷酸铁行业的发展会带来负面影响。