①今年春节期间,漫展、数字光影艺术周等多场数字文创活动,让赛博朋克的科技元素越来越多地走进成都市民生活。

②随着Seedance2.0的上线,业内人士认为成都凭借深厚的文化底蕴和人才储备等优势,在AI漫剧赛道上大有可为。

要点摘要:

1、聚酯产品品类增多,不再以单一涤纶长丝为主;

2、原材料价格或将持续高位,上游新增产能同比有所提升,2022年,产业链利润逐步向中下游传导;

3、2022年,能耗双控或将影响新产能的投放,下游需求预计仍保持低位增长;

4、化纤产品创新和应用领域增多,新材料或提供新的利润增长点;

财联社(杭州,记者 陈抗)讯,2021年,化纤行业的市场波动性较大,效益和开工负荷呈前高后低走势。上半年,疫情稳定后的消费复苏促使下游纺织服装的需求前置,行业对市场普遍乐观,淡季开工率高;下半年,受能耗双控影响,化纤行业整体开工负荷快速下降,同时终端需求走弱,造成行业供需两弱。全年市场价格受原油价格走高影响,并伴随供需矛盾有相应的动态走高。

诸多行业人士向财联社记者表示,2022年,国际油价依然会在成本端对化纤市场形成一定支撑。2021年行业新增产能,大多集中在化纤龙头企业,未来行业的集中度会进一步提高,龙头企业的规模优势会进一步巩固,低端产能将面临淘汰。

同时,2021年国内聚酯原料PX、PTA、MEG仍处于高扩产周期,天风证券研报显示,2022年PX增速>PTA增速>聚酯增速>服装增速,上游的产能增速快于下游增速,会出现上游PX和PTA环节供应过剩、利润压缩的可能。卓创资讯聚酯分析师翟新宇告诉财联社记者,产业链利润将从原料端向中下游传导,并集中在聚酯环节。

化纤行业在2022年仍然面临着诸多考验,包括原材料价格的波动、下游需求缺乏动力,以及能源双控政策下,新增产能投产存在较大不确定性。

供需矛盾和原材料支撑价格

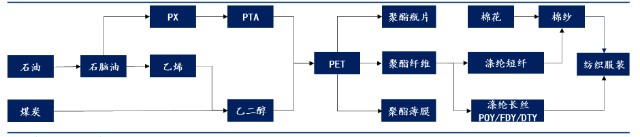

以原材料划分,化纤分为人造纤维和合成纤维,人造纤维包括粘胶短纤、粘胶长丝和醋酸长丝;合成纤维以石油、天然气和煤为原材料,常用产品包括涤纶、锦纶、腈纶和氨纶等。从产量来看,合成纤维中的涤纶(聚酯纤维)产量占整个化纤产量的80%以上,其中涤纶长丝产量占总产量的60%以上。

图表:化纤产业链

受原油价格走高影响,上半年化纤主要产品价格较年初都有不同程度的上涨。中国化学纤维工业协会的数据显示,聚酯类的涤纶长丝POY、FDY、涤纶短纤上半年的价格涨幅分别为26.1%、30.3%、17.6%;锦纶类的锦纶POY、锦纶FDY上涨18%;氨纶类的PTMEG、40D氨纶分别上涨89.4%、83.3%。

下半年,能耗双控造成开工负荷急速下跌,供需矛盾引起了化纤产品价格急涨急跌,财联社记者注意到,涤纶长丝、锦纶等的价格全年高点均出现在10月中下旬,涤纶长丝DTY、涤纶长丝POY、涤纶长丝FDY最高价分别达到10800元/吨、9100元/吨、9800元/吨,较年初涨幅分别为43.05%、55.03%、44.12%。

随着限电逐渐恢复,市场也逐渐恢复,各类产品的价格有所回落。四季度化纤市场信心有所下降,需求提前收尾,不少染料织造厂提前安排了减产和放假。

图表来源:化纤信息网

化纤行业对上游原材料的价格波动敏感性较高,翟新宇提到,成本端是影响聚酯价格最直接的因素,PTA、PX对聚酯产品的价格影响系数保持在0.9左右。2022年,PX、PTA的价格也不太会出现剧烈波动,聚酯产品会继续受到成本端的支撑。

图表:化纤价格近3年的变动趋势

值得注意的是,今年化纤板块中的氨纶价格上升明显,价差增厚,不仅是成本端PTMEG价格上涨的支撑,也因运动衣、内衣等弹性面料的市场需求增加。此外,2021年的粘胶短纤的盈利水平已优于2019年。

截止到12月中旬,氨纶2021年全年价差超过32000元/吨,而2020年的全年价差为14200元/吨左右。

从下游需求来看,2021年1-11月,国内服装鞋帽、针纺织品类商品零售额12363亿元,较去年同期增长14.9%,较2019年同期增长3%;1-11月我国纺织品服装累计出口额2852.86亿美元,同比增加7.7%,较2019年同期增加15.6%,其中纺织品累计出口额为1309.33亿美元,同比下降7.47%;服装累计出口额为1543.53亿美元,同比增长25.09%。整体出口表现优于内需。

一位化工行业分析师向财联社记者表示,受下游纺织服装行业总需求持续低迷影响,整个化纤板块后续上涨趋势回落,国内服装零售整体复苏未达到年初的市场预期。财联社记者注意到,机构研报普遍认为,纺织服装行业2022年会继续保持低位增长。

产能向龙头集聚 利润向下游传导

中研网数据显示,中国化纤企业总数超过2000家,除了少数龙头企业之外,大多数企业生产规模在1-2万吨,产能分散。随着石化-化纤行业龙头企业炼化一体模式的推进,产能将进一步集中。

当前,国内聚酯行业形成了以恒力石化(600346.SH)、荣盛石化(002493.SZ)、桐昆股份(601233.SH)、恒逸石化(000703.SZ)、东方盛虹(000301.SZ)、新凤鸣(603225.SH)等龙头企业为主导,中小型企业补充的行业格局。氨纶的行业集中度也已经非常高,华峰化学(002064.SZ)、晓星氨纶、新乡化纤(000949.SZ)、诸暨华海、泰和新材(002254.SZ)五家行业龙头企业的产能占比超过65%。

化纤信息网的统计显示,截止2021年底,国内聚酯产能达到6536万吨,2022年预计增速可达7.6%;2021年底聚酯产量为5770万吨,2022年预计增速可达6.3%。

金联创数据显示,目前国内两百万吨以上聚酯企业数量为9家,产能总和为3710万吨,占国内聚酯总产能的55%左右,其中恒逸、新凤鸣、桐昆三家产能总和占比超过三分之一。今明两年新增产能也多为龙头企业的扩产。

上述化工行业分析师对财联社记者表示,炼化一体化的产业链龙头企业未来优势会进一步巩固,而中小型企业的利润空间将进一步压缩,低端产能面临淘汰。

“今年到明年,聚酯产业链的利润会从原先的趋于平衡转为向中下游传导。前几年聚酯原料PX、MEG、PTA供不应求,利润都集中在上游,随着国内炼化一体的大厂扩产,供给大大宽松,今年到明年聚酯原料的产能增速均高于聚酯产品,上游利润逐渐流向聚酯环节。”翟新宇提到,下游织造环节由于分散度过高,议价能力和产能竞争力都较低,很难享受到利润的传导。明年整个聚酯产业链的利润会集中在聚酯部分,整体效益有所提高。

天风证券的研报显示,聚酯产业链纵向一体化程度加深,大厂对单一环节利润敏感度下降,根据估算,到2023年,PX/PTA/涤纶三个环节一体化程度将分别达到52%/60%/66%。无论是在聚酯行业,还是相关的化纤品种粘胶、氨纶领域,一体化的大厂可以凭借对某个环节的掌控力,对全产业链获取可观的利润。

可以预见的是,民营大炼化将凭借先进产能继续维持行业领先地位,同时从规模扩张走向深加工,盈利能力继续提升。

双碳推动创新 应用场景拓展

在今年的中国国际化纤会议上,工业和信息化部消费品工业司司长何亚琼表示,“十四五”时期,我国化纤行业面临的机遇和挑战都有变化。化纤行业提升产业链创新发展水平,加快行业智能化数字化改造,推动发展方式绿色低碳转型。

在绿色循环再生的理念下,环保再生聚酯面料,化纤生物可降解面料应运而生。例如国产运动品牌特步发布了一款聚乳酸纤维制成的T恤,1年内可以天然降解;女装品牌伊芙丽发布的新型绿色环保系列采用了RPET材料,即再生涤纶环保面料,降低了服装生产过程中的污染排放;国产品牌海澜之家采用循环再生技术生产的再生聚酯纤维面料,比常规生产方式节省近80%的能源。

另外,化纤产业链上游的恒力、桐昆、新凤鸣、恒逸、盛虹、荣盛等国内的化纤龙头企业已经嗅到了环保再生纤维的商机,纷纷入局。如:盛虹子公司江苏芮邦科技在今年投产年产25万吨再生纤维及配套加弹项目。

化纤占我国纺织纤维加工量的比重已达84%,除服装、家纺应用外,在航空航天、国防军工、能源、交通、土木工程、海洋工程、医疗健康等诸多领域也有大量应用。随着应用领域的不断拓展,化纤行业打开了新的增长空间。

以芳纶纤维为例,这种新型高科技合成纤维应用领域包括国防军工、新能源汽车、5G通信等领域。芳纶龙头企业泰和新材在11月回复投资者提问时称,公司目前已有少量芳纶用于锂电隔膜涂覆。

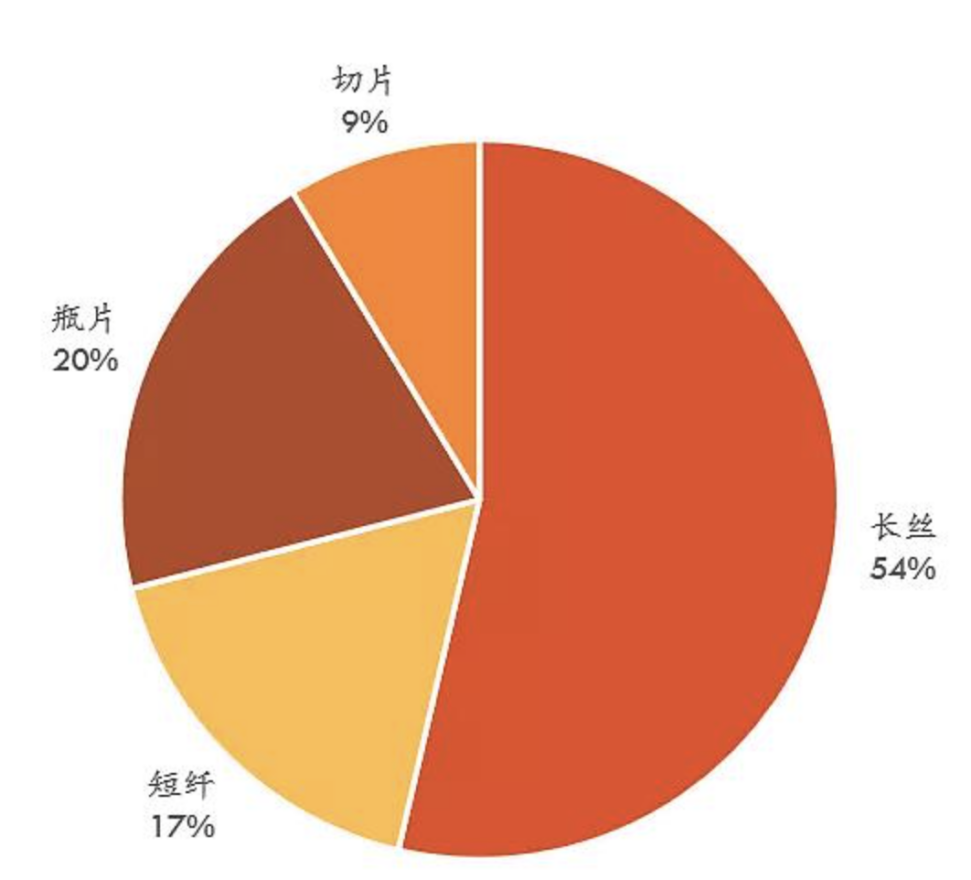

从2022年聚酯投产规划的情况来看,短纤、瓶片等产品产量提升。翟新宇提到,“往年新增聚酯产能以涤纶长丝为主,现在龙头企业除了沿着产业链纵向发展之外,也注重横向产品结构拓展,聚酯产品多点开花,不再是单一的涤纶长丝,短纤、薄膜和瓶片投产增速对比往年有所提升。”

数据来源:隆众资讯

2021年四季度,聚酯瓶片成为聚酯产品中的一匹黑马,从11月中旬开始,聚酯瓶片利润水平攀升至1000元/吨以上,2021年年均利润187.08元/吨,在行业内属于较高水平。

聚酯瓶片主要用于食品、日化、医药等包装领域,近年来,在食品饮料行业快速增长带动下,瓶片的下游需求增长动力强劲。国联证券研报显示,即便受到疫情扰动,聚酯瓶片的国内市场需求最近2年复合增速仍然达11%,叠加海外市场从疫情中逐步恢复,此后预计行业增速将超过13%。

数据显示,国内瓶片行业前5大生产企业集中度达77.56%,龙头话语权正不断提升,瓶片上游原料PX和MEG因扩产而供应逐渐宽松化,产业链利润将向下游移动,叠加供需错配带来的库存新低(较年初高位下跌69%),瓶片加工价差走出低点,行业进入收获期。