①新一轮国补已就位,春节临近,多位受访的家电3C商铺人士表示客流明显增长;

②分析人士认为,国补有效提振了市场信心,但传统家电、3C进入存量周期后,消费疲软的本质并未改变;

③家电3C企业全面备战“春节档”,从供应链、折扣让利、营销广告等多方入手。

投资要点:

1、头部乳企扩张持续,原奶价格明年或迎周期拐点;

2、新国标和二次配方注册制2023年启动在即,奶粉淘汰赛加速;

3、强者恒强,头部企业市占率将进一步提升;

4、需求强劲,区域性乳企发挥区位优势和创新性错位竞争

财联社(重庆,记者 苏启桃 黄田)讯,2021年,疫情影响下,原奶价格高位运行令乳企成本承压,但疫情促使乳制品消费量显著增长。

财联社记者多方调研采访发现,2022年头部乳企扩张或将持续,受此影响,原奶价格会迎来周期性拐点。随着新国标和二次配方注册制2023年启动在即,奶粉行业淘汰赛正在加速,明年将是关键性的一年。这也意味着,行业强者恒强的状态或将持续,未来乳制品会加速分化,扛得住各方面压力的头部企业或将“更上一层楼”。

奶源争夺将持续

得奶源者得天下,原奶对乳企的重要性不言而喻。2021年,原奶供给不足依旧是大势。据业内人士透露,国内奶源紧缺大致从2016年畜牧业“环保风暴”延续至今,而今年供不应求状态持续。据Frost &Sullivan测算,目前国内原奶自给率仅65%左右。

“疫情对乳制品进出口造成很多影响,比如在发货、过海关、运输等环节上造成诸多困难,因此,不少乳企意识到,奶源问题在国内就地解决最靠谱。” 原广州奶业协会会长王丁棉如是向财联社记者表示。

2020年以来,乳企围绕奶源展开争夺,不仅外延收购、入股原奶企业,还通过各种形式进行奶源扩建计划。

伊利股份(600887.SH)接近公司人士向记者表示,搞奶源集群建设是伊利应对原奶紧缺方向之一,去年至今公司在内蒙古、河北、山东等地已经布局了多个奶源集群。并且,近两年伊利已靠收购陆续控股了中地乳业、澳优乳业(01717.HK)、赛科星(834179.SH),并收购了恒天然在中国的牧场。去年12月15日,伊利集团执行总裁张剑秋还表示,未来5年伊利还将投入300亿元扶持上游奶业。

除了抢奶源,12月10日,伊利股份120亿元定增正式落地,这笔巨资创下了A股消费行业的最高融资纪录。定增方案显示,募集资金中50.23 亿元将用于液态奶产能建设,其次15.5 亿元重点投向婴配粉智能制造项目,11 亿元用于数字化建设。上述人士称,本次定增项目也是公司在液态奶之外,重点发力奶粉领域的表现,“后续几年,伊利在奶粉上还会做得更好。”

蒙牛乳业(2319.HK)则表示,自家控股牧场中国圣牧(01432.HK)在未来5年有机奶产销量将实现翻番,日产有机原奶2000吨以上;现代牧业(01117.HK)5年内将实现牛翻番、奶翻倍。具体举措包括向有机牧场、有机奶牛转化、收并购标的增加牧场、促进牛群自繁和单产提升。而现代牧业分别于今年3月及4月全资收购了富源牧业和中元牧业,并创新以租代建运营模式,继续加码内蒙古牧场建设,布局新疆首家规模牧场。

除两大巨头外,更多上市乳企亦大举出击。继去年收购西北龙头乳企寰美乳业、新澳乳业、新澳牧业以来,新乳业(002946.SZ)今年又买下了澳亚投资5%股份,并拟向东北扩张,计划参股黑龙江红星集团,在西南、西北、华东、华中、华北、东南地区建成全国性“奶圈”。

西北乳企庄园牧场(002910.SZ)亦在中报中披露,其金川区万头奶牛循环产业园项目预计2021年末完成全面建设。

上述业内人士表示,明年供给端大概率持续承压,头部企业还会继续争夺奶源。总体上看,疫情一定程度上也加速了行业集中度的提升,头部企业加强上游奶源建设,并不断收购中小乳企、牧场,未来扩张力度还会加大,预计上游板块表现会比较好。其表示,随着扩张持续,明年奶源紧缺会得到一定程度的缓和。

原奶价格或迎周期性拐点

乳企奶源争夺硝烟四起,一大诱因在原奶价格不断上涨。农业部数据显示,原奶价格自 2020 年 5 月下游需求恢复后,价格逐渐上涨,在 2021 年 8月25日达到高点4.38元/公斤,截至今年四季度,平均奶价为4.32元/公斤,同比上涨6.7%,环比下跌0.5%。今年原奶价格在今年前三季度平均价格同比分别上涨了12.1%、18.7%、16.5%。

(我国主产区生鲜乳价格走势,东兴证券研报截图)

中银证券认为,今年的大幅增长主要受上年同期疫情扰动奶价影响,未来随着上游规模化牧场占据主导地位、经营效率提升、下游需求增长等因素共同影响,原奶价格将恢复温和上涨趋势。

“原奶价格每隔两三年会有一波周期,新一轮周期的拐点,我们判断是在明年。”某券商分析师向记者表示,此前我们预估拐点会在明年第二季度出现,但后来有业内人士根据企业具体的存栏等数据分析,表示拐点会推迟,更可能出现在第三、第四季度。业内人士掌握最新数据,其判断可能会准确一点,但拐点在明年出现应该是看得到的。

该券商分析师称,其对拐点的判断是基于对2020年-2025年国内奶牛存栏量变化的分析。奶业协会计划2025年国内奶牛存栏量要达到1300万头,相比于2020年的615万头基本上要翻一番。

某行业人士也认为,随着上游逐步进行有规划扩产,饲草料成本增幅放缓,加上牧场产能释放,明年原奶均价可能温和上涨,乳企的毛利率压力下降,原奶供求紧缺将有所缓解。

拐点到来前奶价很可能会维持温和上涨,乳企会不会再次提价?

接近伊利股份人士向记者表示,原奶紧缺状况确实在持续,国内奶源并不宽裕,但就算明年原奶价格还会上浮,伊利一直以来对调价非常慎重,预计更多从调整产品结构、加大促销上来平滑成本上涨,涨价可能性不大。

招商证券研报则指出,蒙牛股份在2022年上半年可能会出现一轮提价,预计未来零售流水增长将来自消费升级(尤其是未渗透的农村地区)、高端产品销售占比提升和直接提价。蒙牛在2021年6月提价,上调出厂价和零售价3%-5%,还削减了对分销商的促销补贴,变相提升了出厂价格。分销商目前还没有收到更多提价的通知,但预计在2022年上半年可能会再有新一轮提价。

新国标加速奶粉行业洗牌

“新国标和二次配方注册制在2023年就将启动,明年将是奶粉企业最为关键的一年。”王丁棉表示。

据悉,2021年3月18日,国家卫生健康委、市场监管总局联合发布了奶粉新国标,包括《婴儿配方食品》(GB 10765-2021)、《较大婴儿配方食品》(GB 10766-2021)、《幼儿配方食品》(GB 10767-2021),明确了婴幼儿配方奶粉中的添加物微量元素的上下限,限制蔗糖、白砂糖在婴儿和较大婴儿配方奶粉中的添加等,将于2023年2月22日正式实施。

此前分析师宋亮表示,二次配方注册后,将至少有30%的婴幼儿配方奶粉品牌从市场上消失,加上一些品牌虽然保留下来但没有实际销售,实际会有一半的品牌被淘汰,市场集中度将进一步提升,未来国内前十大奶粉企业的市占率将达到90%。

“今年市场的反应就已经很明显了,头部企业挤压之下,许多中小乳企、经销商叫苦连天,撑不下去了。”王丁棉指出,前十名的企业垄断了70%-80%几的市场份额,剩下的七八十家企业和他们抢饭吃,吃不饱的。

“加上出生率腰斩、人口红利不再、疫情冲击下线下门店关店潮,奶粉行业面临的天花板效应很明显,蛋糕只有这么大,增量从哪里来?”上述人士认为,明年的竞争会异常激烈。

弗若斯特沙利文报告表示,国内婴幼儿配方奶粉市场预计2020年-2025年市场的零售销售量的复合年增长率为-4.1%,市场萎缩确实已经在进行中。

在这场“奶粉淘汰赛”中,头部乳企的竞争已经白热化。记者注意到,2021年上半年,国产奶粉龙头中国飞鹤(06186.HK)营销费用已超过30亿元,较去年同期大幅增长近60%,总营收的30%。2020年,飞鹤营销费用亦高达52亿元,高强度营销下,据AC尼尔森数据,其一季度市占率稳步提升至18.4%,国内中小乳企恐难以招架这样的攻势。

除此外,今年还有奶粉新势力高调入局,恐加剧明年的竞争格局。今年下半年,新希望系控股了新中国第一代奶粉品牌红星乳业,近期多位高管已经就任,红星乳业还官宣旗下两款有机奶粉新品“优尔星”及“芽倍乐”上市。“新希望做液奶是很成功的,它的渠道、团队、影响力将为老牌奶粉企业注入新鲜血液,估计会发力婴配粉方面,明年我比较看好。”王丁棉表示。

需求强劲 强者恒强

值得注意的是,后疫情时代,乳制品消费逆势增长。据海通国际测算,过去五年乳制品价格的复合增长率约为5%,不仅明显高于CPI,也高于啤酒等消费品。因为乳制品的健康属性得到广泛传播,覆盖率和渗透率进一步提升,今年前10个月增长率同比甚至达到10.1%。

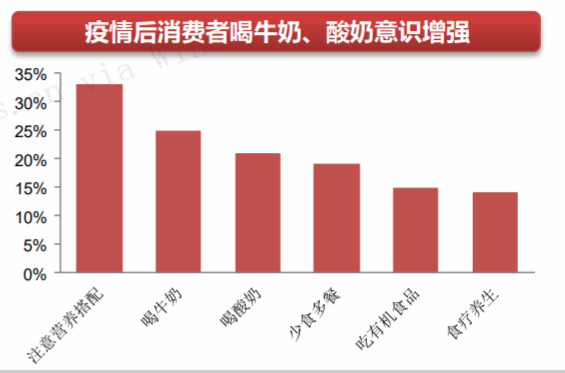

根据益普索调查,新冠疫情后消费者健康意识提升,分别有25%、21%的消费者认为应该喝牛奶、喝酸奶以改善身体健康,催化乳制品需求增长。

(西南证券研报截图)

另外,上述券商分析师还提到,居民生活水平稳步提高,三胎政策出台,消费升级趋势下,也为乳制品需求提供动力。

(西南证券研报截图)

乳制品需求的增长体现在乳企的业绩增长上。以上市公司为例,今年前三季度伊利股份营收、净利润同比分别增长15.23%、31.82%;新乳业营收、净利则分别增长42.79%、43.63%。

上述券商分析师告诉记者,乳制品需求增加,原奶价格上涨,乳企一般会通过布局上游奶源、产品提价、减少费用投放、优化产品结构等方式改善成本压力,而头部企业将率先受益。

其进一步分析,“资金实力雄厚的头部企业在占据奶源方面更具优势,而成本大幅上涨、原奶短缺又会进一步导致地方中小乳企出清,奶源进一步集中于头部企业手中,行业进入壁垒提升,龙头市占率也会随之扩大。”

西南证券研报则指出,乳制品结构升级为长期发展主旋律,全国性乳企已全面进入细分品类,凭借其强大的产业链、 渠道布局、品牌力抢占其他企业的市场份额;泛全国化乳企、区域性乳企更适合充分发挥区位优势和创新性错位竞争。

中银国际指出,从伊利蒙牛主观因素来看,高强度费用投放并未改变两者之间的竞争格局,费用投放的边际效益递减,两家公司均有提升利润率的意愿,行业竞争格局改善将持续。伊利前瞻性布局和对业务精准把握,将助力高端整体产品不断增长。在乳制品领域,伊利构建多元化产品矩阵,将重点发力奶粉、奶酪业务,布局低温,主品牌与金典双线发展。伊利长期成长逻辑清晰,业绩增长的确定性高。

国联证券则认为,新乳业以“鲜立方”战略为核心,聚焦低温业务,通过“1+N”模式不断并购外延,打破低温乳品地区性限制,形成集奶牛养殖和乳品研产销为一体的经营模式,从区域性乳企向全国化乳企发展。看好公司受益低温行业起势叠加品牌异地渗透后占据更多市场份额。公司成长性较强,未来三年净利润CAGR为32.90%。