①2026年开局私募调研热情高涨,累计调研2845次,大金重工获64次调研成“调研王”,科技与高端制造成核心主线;

②正圆、淡水泉、高毅等百亿私募密集出动,机构抢筹“科技+制造”双轮驱动。

财联社(北京,记者 陈俊岭)讯,过去一年来,海外输入型病例导致国内疫情多次反复,使得经济最大的贡献项——消费迟迟未能恢复。不过,站在2021年底这个时点,积极因素正在积累。

“今年下半年来Delta变种也曾引发数次区域疫情,但基本都在1个月内清零,对经济的影响也逐渐趋弱。”在接受财联社记者专访时,星石投资总经理、首席策略投资官汪晟表示。

在汪晟看来,尽管近期海外变异病毒再度引发市场担忧,但预计国内防疫体系能够有效应对。因此,立足于资产的长期价值来看,一旦这些消极因素消除,中低市净率的消费类资产有望迎来重估。

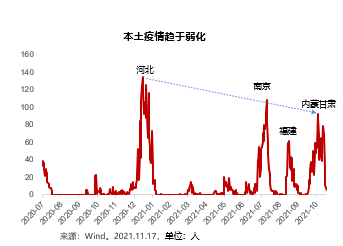

“疫情影响趋于弱化”

采访中,汪晟向记者展示了他们对国内疫情形势的一张图,自2020年月以来,国内爆发了三次较大规模的疫情,但从每日确诊的峰值数字看,本土疫情走势呈现出明显的弱化迹象。

回顾2021年,供给层面的变局是影响经济和市场的关键因素。经济层面来看,尽管在疫情、产业政策等影响下需求端的复苏青黄不接,但供给端释放强大威力,驱动工业品价格大幅上涨。

从市场层面看,“牛不过三”的传统认知被打破;从行业结构来看,市场出现了一部分高估值高景气的板块继续估值扩张、多数低估值低景气价值股估值收缩的背离现象。

谈及2021年的这一极致的结构性行情,汪晟认为,原因在于暴涨的上游价格强化“类滞胀”预期,资金更加追逐稀缺的高景气行业,从而导致市场表现并未沿着“均值回归”的路径演绎。

展望2022年,汪晟判断供给出清逻辑将继续发挥作用,市场仍有结构性行情。随着经济预期逐步企稳,上游领域的景气向下游传导将更为顺畅,消费领域有望接棒周期板块,迎来量价齐升。

汪晟认为,2021年经济复苏节奏不温不火,主要受到两方面因素压制——一方面,3月开始紧信用预期发酵,导致信用扩张受阻;另一方面,海外输入型病例导致国内疫情反复,消费迟迟未能恢复。

不过,站在当前时点来看,积极因素正在积累。其一,稳增长和保供给双管齐下,有望缓解滞胀压力。同时保供政策也显现成效,上游价格暴涨的形势得以遏制,中下游盈利预期也将趋于改善。

其二,疫情对国内经济的影响趋于弱化。国内防疫体系持续完善,快速响应和动态清零机制能够有效控制疫情。此外,疫苗广泛接种、口服特效药也有助于缓解防疫压力。

2022年消费类资产有望重估

“站在当下时点往后看,不论是长期逻辑还是中期逻辑,消费需求改善的趋势都是明确的,上游景气向下传导也将更为顺畅。”汪晟判断,消费领域将重演供需错配的逻辑,盈利改善趋势确定。

从供给端来看,消费行业同样存在供给出清的逻辑。过去十年不论是传统消费品制造业还是线下服务行业,资本开支都出现了显著下滑,尤其是2018年以来,诸多行业资本开支为负。

新冠疫情再次助推了这一趋势,2020年在新冠疫情冲击下行业再度猛烈出清,预示消费行业未来的增量供给将十分有限。不过,一旦需求回归常态,价格也将出现明显加速。

“今年以来消费表现低迷,原因在于市场的目光主要聚焦在偏弱的需求上,而忽视了供给的变局。”汪晟称。

从长期来看,在共同富裕的大框架下,有利于中产阶级消费信心的恢复和长期消费能力的释放。而从中期来看,自2021年下半年来,消费环境也出现多重有利变化。

具体来看,原因有三:一是边际消费倾向更高的低收入群体收入快速修复;二是动态清零精准防控的防疫体系下,疫情扩散可控,有助于居民消费信心的改善;三是温和通胀对消费需求存在正反馈作用。

目前一批消费品龙头已经开启涨价潮,供给端的力量已经初步开始释放。而随着明年核心CPI中枢温和抬升,下游消费板块有望迎来量价齐升,叠加代表成本的PPI见顶回落,盈利增速有望显著修复。

从估值来看,消费板块已经具备中长期收益空间,中低市净率的消费资产有望重估。从市场整体风格上看,汪晟预计明年随着核心CPI回升、利率上行压力加大,价值股相对占优。

在疫情冲击之下,消费行业盈利阶段性放缓,而一旦需求正常化,盈利改善的弹性必定远超预期。因此,立足于资产的长期价值来看,消费板块性价比已经凸显。

面对扑面而来的2022年,市场有哪些值得关注的投资机会?汪晟透露,明年他们将重点关注中低市净率的消费类资产,如航空旅游、物流、品牌消费、医药、广告媒体等。