在行业竞争加剧、产品价格陷入低迷等环境中,风华高科抢抓新兴产业发展的机遇,持续拓展产品应用领域,同时坚定“高端”发展战略,加码研发投入、厚植技术优势并着力培育高端产品,成效逐步显现。

财联社(南京,记者 武超)讯,一副眼镜的成本多少钱?这在即将登陆创业板的明月镜片股份有限公司(以下简称“明月镜片”)招股书中给出了答案。通过IPO披露信息,可以窥探到一些藏在眼镜行业“暴利”背后的“猫腻”。据了解,明月镜片生产一枚镜片的成本只需要6.77元,但成镜的价格均在几百元以上,最高可以卖到3000元,其电商自营产品的毛利率超过了90%。但是“暴利”表象下,其净利率却非常低,这也意味着高毛利率背后是明月镜片挣不到钱的尴尬局面。

此外,财联社记者发现,近年来,明月镜片邀请知名演员代言,赞助大型综艺节目,使得营销费用占比高,是总营收的20%,但其业绩增速越来越慢,2020年更是出现下滑。此外,明月镜片还存在募投项目合理性存疑、研发投入严重不足、“回款难”和“高存货”等系列问题。对于这些问题,财联社记者试图联系明月镜片询问原因,但是并未得到回应。

募资投向“红海”市场,“对赌协议”取消存疑

招股书显示,明月镜片拟首次公开发行的股票不超过3358.54万股,占发行后总股本的25.00%。拟募集资金5.67亿元,其中大部分将用于扩产。

在具体的募集资金安排中,3亿元拟投向高端树脂镜片扩产项目,主要产品为1.71折射率镜片、超韧非球面镜片、定制片等高端树脂镜片;1.41亿元拟投向常规树脂镜片扩产及技术升级项目,主要产品为1.60、1.67等折射率的常规树脂镜片;另外6210.47万元、6456.34万元拟分别投向研发中心建设项目、营销网络及产品展示中心建设项目。

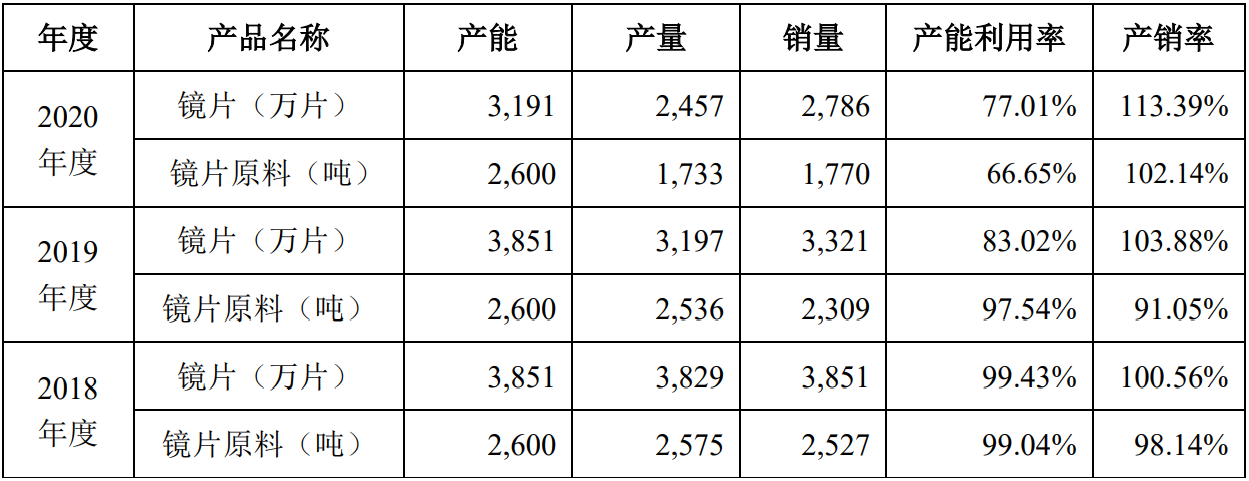

但从近年的产销情况来看,明月镜片的镜片销量与产能利用率均呈现下滑趋势,其募投项目的合理性存在一定疑问。其中,2018年度—2020年度,明月镜片的镜片销售量分别约为3851万片、3321万片、2786万片;镜片原料销量分别为2527吨、2309吨、1770吨,下滑趋势均较显著。

产能利用率也在逐年走低,2018年度—2020年度,分别为99.43%、83.02%、77.01%,2020年产能利用率较2018年大幅下降了22.42个百分点。

在这样的背景下,明月镜片欲再扩产,不禁让人担忧,新增产能可以消化掉吗?对此,券商行业分析师常博宇对财联社记者表示,销量和产能利用率均在大幅下滑背景下,还要募集资金扩产,产能增加了,其潜在风险也非常大,“这个行业竞争非常激烈,产出了卖不出去,产能严重过剩,这对于企业的经验和业绩都会产生非常不利的影响。”

与此同时,招股书中披露,折射率1.60系列常规片产品属于行业内生产门槛较低的产品品类,国内可生产的镜片生产商众多,下游市场价格竞争激烈,属于行业“红海”市场。且处于产品生命周期成熟阶段中后期,未来即将进入衰退期。如此状况之下,明月镜片还将1.41亿元募资扎入1.60系列“红海”的行为,着实令人不解。

财联社记者还了解到,此次上市并非明月镜片第一次冲刺IPO,2020年7月,明月镜片就曾递交招股书,2021年4月,又突然主动申请中止上市审核程序。

值得注意的是,为何明月镜片执着于上市?这与股东之一诺伟其的增资有着密不可分的关系。2019年,诺伟其对明月镜片增资的同时,还签署了对赌协议,规定明月光电(明月镜片前身)和实控人承诺,下一轮融资的投前估值不低于18亿元,且不晚于2024年在国内上市。

不过根据招股书,2020 年 6 月,诺伟其出具《关于无对赌安排的声明及承诺函》:诺伟其同意增资补充协议中“明月光电应当于 2024 年 12 月 31 日之前完成境内 IPO”、“下一轮融资的投前估值不低于 18 亿元人民币”以及与相关法律法规不一致的条款自承诺函签署之日起失效,且不会根据上述条款要求发行人及其实际控制人承担股份回购义务或承担违约责任。

诺伟其为什么会突然取消对赌协议?与明月镜片之间是否还存在其他形式的交易或者约定行为?这一系列问题都不得而知。

终端毛利率超90%,净利率却仅为12%

纵观明月镜片的基础业绩,2018年度—2020年度,实现营业收入分别为5.09亿元、5.53亿元、5.40亿元,2019年、2020年同比增长率分别为8.46%、-2.32%;实现归母净利润分别为3284.66万元、6984.6万元、7000.49万元,2019年、2020年同比增速分别为112.64%、0.23%。

由此可见,近年来明月镜片的增长步伐出现瓶颈,尤其2020年的营收出现负增长,且归母净利润几乎与上一年持平。明月镜片的收入集中于主营业务收入,近三年占比最少也在98.68%以上;且主营业务收入中,又以镜片产品收入占比最大,近三年占比分别为85.48%、81.33%和 81.04%。这也意味着,公司主要靠卖镜片赚钱。

以镜片作为核心产品,明月镜片的毛利率并不算低,2020年公司整体的毛利率为55.4%,镜片的毛利率达到56.63%,成镜的毛利率则有64.66%。如果观察线上渠道,毛利率更是高得惊人,2018年度—2020年度,明月镜片电商自营镜片产品毛利率分别高达94.54%、94.88%、91.7%。对此公司解释,作为上游镜片生产商,可以获得零售端的高溢价定价权,从而获得较高的毛利空间。

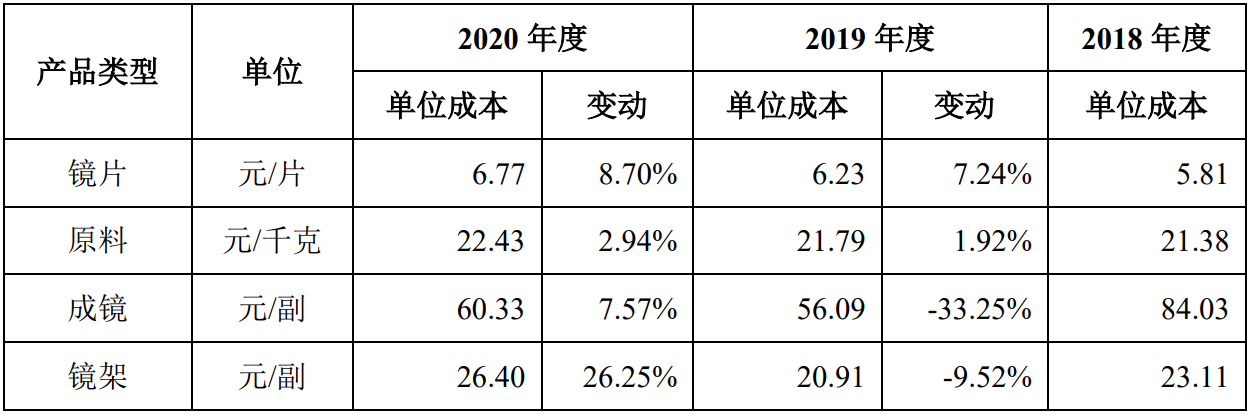

在招股书中,明月镜片也直接披露了一副眼镜的实际成本:以2020年为例,起关键作用的镜片,仅6.77元/片;成本最高的则是镜架,26.4元/副;其次为原料,22.43元/千克。将各项成本相加,一副成镜的总成本为60.33元/副。

财联社记者查询了明月镜片的天猫旗舰店,销量最高的眼镜价格集中在200—400元左右,价格最高可达2999元。与60元的总成本比较,确实是门暴利生意。

但毛利率高,似乎并不意味着很赚钱。招股书显示,2018年度—2020年度,明月镜片的净利率分别仅为6.45%、12.63%、12.96%,与毛利率相差极大。

那么,明月镜片卖眼镜赚的钱都去哪了?招股书显示,其在营销上的投入,“吞噬”了相当一部分利润。2018年度—2020年度,明月镜片销售费用分别为0.77亿元、1.04亿元和1.13亿元,占当期营业收入的比例依次为15.08%、18.80%和20.87%,占比不断上升,去年已达营收的五分之一。“为巩固品牌知名度,发行人报告期内持续投入大量广告费,造成销售费用率高。”公司对此解释道。

详细来看,2018年度—2020年度,明月镜片广告费分别为2454.38万元、4171.84万元和4634.90万元,占当期营业收入的比例分别为4.82%、7.55%和8.59%;业务宣传费分别为1752.21万元、1972.81万元和1795.23万元,占当期营业收入的比例分别为3.44%、3.57%和3.33%。目前明月镜片销售费用增速已经明显超过了其营业收入的增长速度。2019年和2020年,明月镜片的销售费用同比分别增长了35.18%和8.43%,而同期营收增速仅为8.46%和-2.32%。

对此,江苏丹阳一家眼镜生产企业负责人钱波对财联社记者表示,重视营销费用是眼镜行业的潜规则,依靠广告打响知名度,才能提高产品价格和销售,但是明月眼镜的营销费用相比其他企业还是比较高,如此高的营销费用却并未带来销售的持续增长,“如果不做改变,即使募集资金扩产后,继续扩大广告宣传,但是销售带动不起来,那么其净利润存在下一步下滑的可能。”

研发投入严重不足,潜藏资金压力高企

与巨额投入的销售费用相比,明月镜片在研发方面的投入就相形见绌。2018年度—2020年度,该公司研发费用分别为1535.41万元、1626.62万元和1762.43万元,占当期营业收入的比例分别为3.01%、2.94%和3.27%,远低于占比近20%的销售费用。

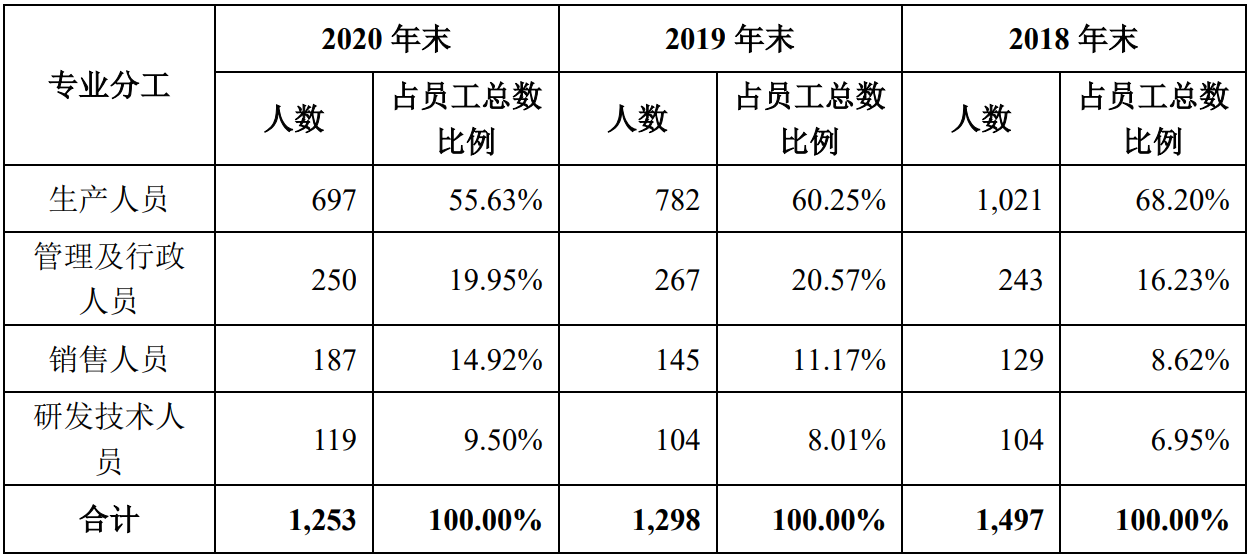

而研发技术人员分别为104人、104人和119人,占员工总数的比例分别为6.95%、8.01%和9.5%。

值得关注的是,招股书中披露,明月镜片在报告期内被认定为高新技术企业,享受15%的所得税税率优惠政策。

但据《高新技术企业认定管理办法》规定,高新技术企业的认定条件及要求包括:最近一年销售收入在2亿元以上的企业,近三个会计年度的研究开发费用总额占同期销售收入总额的比例不低于3%;企业从事研发和相关技术创新活动的科技人员占企业当年职工总数的比例不低于10%。

可以看到,明月镜片并未达到要求,在未满足条件的情况下,明月镜片为何仍能被认定为高新技术企业?

此外,招股书显示,明月镜片销售模式分为直销、经销和代销,其中直销销售收入占主营业务收入比重约在七成左右,而直销客户主体多为中、小型公司制商贸企业和个体工商户,这也给该公司带来了“回款难”的问题。

截至2018年末—2020年末,明月镜片应收账款净额分别为1.04亿元、1.2亿元和 1.28亿元,金额呈上升趋势,且远超同期净利润。同时,存货的账面价值1.2亿、1.21亿和1.01亿,在营业收入本身就下降的情况下,“回款难”和“高存货”问题也让企业面临着资金的压力,坏账风险也成为了明月镜片运营过程中的潜藏性威胁。