①周四美国商务部公布的最新数据,为投资者带来两个令人失望的消息——美国最近一个季度的经济增长慢于预期,而通胀则比许多投资者希望的更为顽固;

②这一幕向着“滞胀”发展的数据分歧表现,在周四的华尔街迅速引发了剧烈波动,而交易员们也无可奈何地再度遭遇了一个“股债双杀”的交易日。

财联社(上海,编辑 潇湘)讯,自从二季度以来,美国国债市场的轧空风暴大有愈演愈烈之势。年内早些时候债市投机性空头头寸的大幅增加,令这些空头们在债市由空翻多之际变得尤为脆弱,而不少昔日业绩辉煌的对冲基金,也在这轮轧空风暴下损失惨重。

据知情人士本周透露,对冲基金Alphadyne资产管理公司(Alphadyne Asset Management)已成为全球债券市场本轮轧空行情下的最大受害者之一,其120亿美元的宏观交易策略此前错误地押注收益率将上升。

知情人士表示,这家总部位于纽约的对冲基金在7月暴跌后的损失可能高达约15亿美元,其旗舰基金Alphadyne国际基金(Alphadyne International Fund)回报下跌了约10%。该公司还管理着一个资产规模大致相同的杠杆基金。

Alphadyne的亏损是目前公开披露的宏观对冲基金中所录得的最大损失。尤为令人感到唏嘘的是,自从2006年成立以来,该基金的策略此前还从未出现过亏损。根据相关统计,宏观基金在今年上半年平均上涨了6.8%,其中6月份上涨了0.5%。

上述损失显示出,即便是那些最专业的债市投资者和机构,也在过去四个月美债的诡异大涨下被杀了个措手不及。在美国通胀数据创下数十年来高位之际,债券收益率却在持续下降,这令全球各地的债市交易员感到困惑。

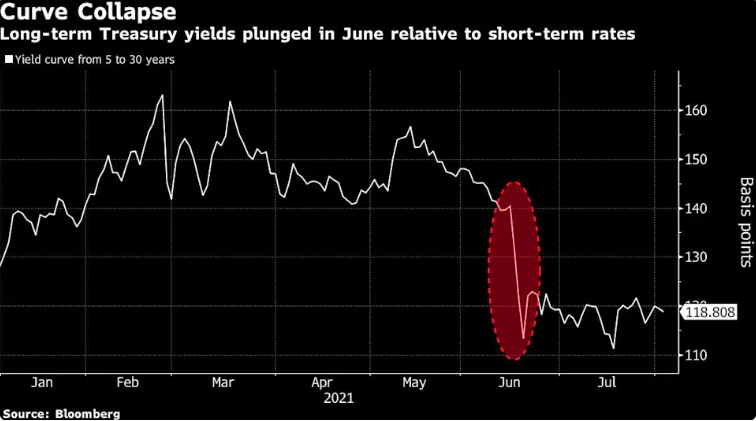

5年/30年期美债收益率曲线曾经在6月的短短三个交易日时间就趋平了逾25个基点,这是自2020年3月市场波动达到峰值以来的最大跌幅。截止上月底,这一曲线息差依然维持在低位运行。知情人士表示,Alphadyne在此期间错误地大举押注收益率曲线将趋陡,并且反应迟缓。

知情人士表示,仅在6月份,Alphadyne的旗舰基金就下跌了4.3%,为有史以来最糟糕的一个月,该基金的经理们预计美债收益率曲线会更陡,收益率也会普遍走高。而到了7月,该公司首席投资官Philippe Khuong-Huu减少了美国和欧洲的定向空头押注和相对价值策略头寸,并对损失惨重的美债收益率曲线交易进行了平仓。总体而言,该基金上个月又下跌了2.5%。

美债轧空风暴仍未见停歇

目前在进入8月后,美债的轧空风暴仍未见有丝毫停歇的迹象,指标10年期美债收益率周二继续在低位运行,尾盘下跌0.7个基点报1.176%,周一盘中曾一度跌至1.15%下方。10年期美国通胀保值债券(TIPS)收益率尾盘报-1.192%,周一曾触及纪录低点-1.214%。

投资者大举买入国债暗示了市场对经济持更为悲观看法。即将公布的经济数据,包括周五备受关注的就业报告,可能会给投资者提供更清晰的信号。

Nuveen首席投资策略师Brian Nick认为,收益率大幅回落的原因与其说是由于美联储的宽松立场,不如说是担心“鹰派政策错误”会扼杀经济增长。美银利率策略师Ralph Axel也表示,市场根本不相信在进入加息周期且经济在2022年之后走软的情况下,美联储还能够大幅加息。

值得一提的是,媒体上周末曾报道过,作为全球最大养老基金的日本政府养老投资基金(GPIF)此前也正以创纪录的速度削减其投资组合中美国国债的权重。截至今年3月30日,GPIF在过去的一年将美国国债和票据占其海外债券的比例从此前的47%降至35%。

美国商品期货交易委员会(CFTC)的数据显示,截至6月初,杠杆基金曾一度建立了2013年以来最大的10年期国债期货净多头头寸。而在这以后投机者已转为看跌,杠杆基金目前持有这些合约近一年来最大的净空头头寸。