苏州瀚川智能科技股份有限公司成立于2012年,是一家专业的智能制造装备整体解决方案供应商,主要从事汽车电子、医疗健康、新能源电池等行业智能制造装备的研发、设计、生产、销售及服务,助力制造行业客户实现智能制造。

报告期内,公司为泰科电子、大陆集团等国际知名客户提供了多种非标、核心智能制造装备,为该等客户的智慧工厂和智能电子产品提供了重要的装备技术支持。

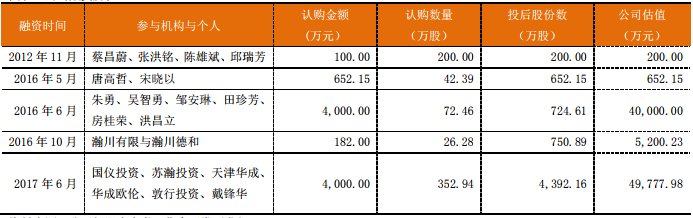

2012年11月16日,蔡昌蔚、张洪铭、陈雄斌、邱瑞芳以货币资金出资成立苏州瀚川自动化科技有限公司。瀚川有限初始注册资本为200.00万元。2017年12月27日公司整体变更为股份公司。公司融资历程如下:

公司融资历程

主营装配与检测自动化设备 客户资源较为优质

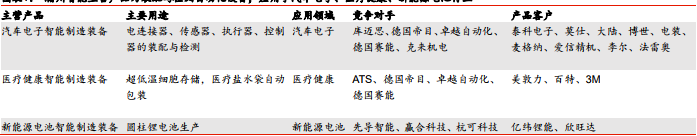

目前,公司产品为涵盖装配、检测、校准、包装等单项或者一体化的柔性化、个性化的智能生产线。

公司产品采用整线智能化控制,嵌入工业互联网软件,能够实现生产过程数据的实时采集、传输、分析、可视化、机器学习、预测及追溯等智能化功能;具有强大的开放与可扩展性,可高度对接企业的ERP、MES、APS等企业资源计划、生产管理、排程排产系统。

公司主要产品

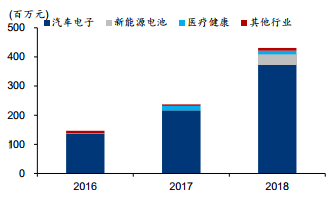

其中,汽车电子行业是公司主要的收入来源,2016-18年收入分别为1.37/2.17/3.73亿元,占比分别为91%/89%/85%。2016-18年公司产品实现量价齐升,销量分别为122/154/268套,平均单价分别为120/154/161万元/套。

汽车电子行业收入贡献超过85%

汽车电子产品的核心技术仍被大陆集团、泰科电子、博世等外资企业垄断,公司产品主要部署于这些企业在全球投资新建的先进工厂,2016-18年外资客户收入占比分别为86%/91%/90%。

智能装备主要下游保持良好的增长态势

汽车电子需求将保持长期增长。以石油为燃料的传统汽车,为人们提供快捷、舒适的交通工具的同时,也加深了能源生产与消费之间的矛盾。随着资源与环境双重压力的持续增大,在政策和技术进步的驱动下,新能源汽车已成为未来汽车工业发展的方向,传统动力系统将会逐渐被驱动电机、动力电池与控制器所取代。汽车电动化已是大势所趋,国际汽车巨头、大型零部件公司也快速转向新能源汽车,并且逐渐加大全球范围的布局与投入。

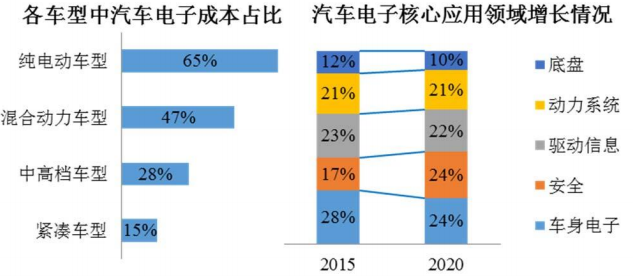

汽车电子成本占比及核心应用领域增长情况

目前新能源汽车正处于快速增长期,技术与产品不断成熟。数据显示,2018年国内新能源汽车销量为124.60万辆,同比增长率高达62.28%,中国已经连续四年成为全球第一大新能源汽车市场。

汽车工业在呈现电动化趋势的同时,也正在发生智能化与网联化的变革。智能驾驶技术,通过传感器准确、可靠地感知车辆自身及周边环境信息,及时向驾驶员提供环境感知结果或通过人工智能算法自行进行决策控制,从而有效提高行车安全,缓解城市道路拥堵。越来越多的汽车开始搭载无线通信模块,利用网联技术,与外部网络(人、车、基础设施、互联网)互联互通,实现智能出行。

基于上述因素,汽车电子产业呈现出快速增长态势,汽车电子零部件占比在不断提升,给产业带来重大的发展机遇与增长空间。目前紧凑型车中汽车电子成本占比约为15%、中高档车型占比为28%、而纯电动车中,汽车电子成本占比高达65%。根据中投顾问产业研究中心预测,到2020年,汽车电子在所有类型整车中的成本占比有望进一步达到50%。

在医疗健康行业,公司智能制造装备主要用于吻合器、口罩、输液袋、胶手套等医疗器械智能制造装备及全自动细胞超低温存储等装备。医疗器械的发展与医疗健康产业整体发展强相关,医疗健康产业发展受经济周期影响相对较小,行业稳定性较高。随着全球人口自然增长,人口老龄化程度提高,医疗健康行业的需求将持续提升。

全球医疗器械行业市场规模从2012年的3,621亿美元增长到2017年的4,050亿美元,年均复合增长率为2.26%,预计到2024年将达到5,945亿美元,年均复合增长率将保持在5.64%。

2012年至2024年全球医疗器械市场规模(单位:亿美元)

募投项目主要用于扩产

公司拟募资4.68亿元用于扩大产能。公司预计,项目建设期为两年,新增厂房面积4万平米、办公及中试车间面积1万平米,达产后增加年产能1,550台套。

公司募投项目概况

公司2016-18年产量分别为122/154/268台套,截止2019年4月1日,公司已有租赁厂房面积为1.12万平米。公司产品属于定制化成套装备,受工艺模块、系统模块及投入工时的影响,实际产能存在一定的变数。

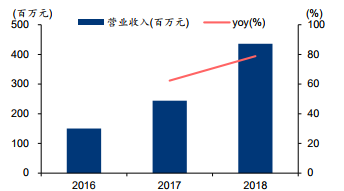

17-18年收入规模大幅增长,毛利率逐年小幅下滑

2016-18年公司营业收入分别为1.50/2.44/4.36亿元,17/18年同比增长62%/79%,主要得益于:1)汽车工业电动化、智能化与网联化趋势,汽车电子行业资本开支加大;2)新开拓医疗健康与新能源电池市场。2018年归母净利润为0.70亿元/+118%,扣非净利润为0.63亿元/+108%。2016-18年,公司收入与净利润均低于国内同行业公司克来机电,大幅低于海外竞争对手Komax与ATS。

2017年与2018年公司营业收入大幅增长

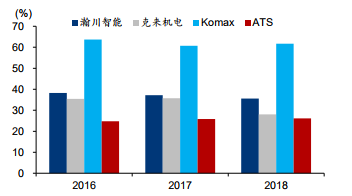

毛利率逐年小幅下滑,净利率上升。2016-18年公司综合毛利率逐年小幅下滑,主要原因是:1)新行业开拓过程中,技术研发与人工成本投入更高,拉低整体毛利率水平;2)汽车电子行业项目经验成熟,成本预算与投标报价把控良好,毛利率维持稳定。2016-18年净利率逐年上升,得益于公司费用管控较为合理,有效对冲毛利率波动。2016-18年公司毛利率高于克来机电与ATS、但低于Komax。2018年公司净利率高于三家可比公司。

2016-18年公司毛利率高于克来机电与 ATS、低于 Komax

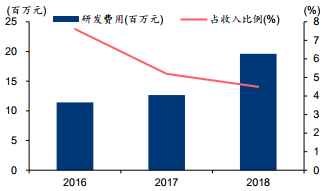

研发投入占比逐年下滑。公司专注于精密小型产品制造领域,核心技术包括超高速精密曲面共轭凸轮技术、机器视觉高速定位技术、嵌入式工业设备实时边缘计算网关技术。2016-18年公司研发费用占收入比例逐年下降,分别为7.6%/5.2%/4.5%,三年研发费用合计为4,369万元;2016-18年,研发人员数量分别为60/123/163人,占比分别为24.0%/24.7%/23.1%。

2016-18年公司研发费用占收入比例逐年下滑

据公司披露,研发费用占比较低,主要是由于定制化项目的新工艺与技术要求,部分研发投入已计入项目成本,未在研发费用中体现。

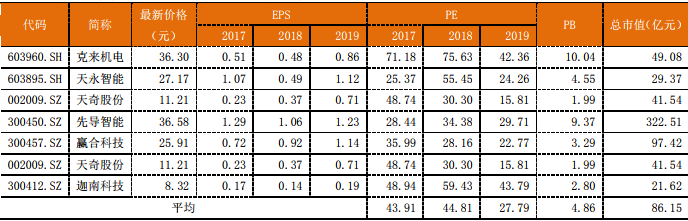

同行业重点公司估值比较

公司主营智能装备,下游行业包括汽车电子、医疗健康和新能源电池,在汽车及零部件领域我们选取克来机电、天永智能、天奇股份作为参考标的;

在医疗健康领域选取迦南科技为参考标的;在新能源电池领域选取先导智能、赢合科技作为参考标的。同类公司估值如下:

同类公司估值情况