《科创板日报》2月10日讯(记者 吴旭光)1145亿市值,今年A股首个商业航天产业链IPO来了!

今日(2月10日),电科蓝天正式登陆科创板,上市首日开盘价80.88元/股,较发行价一度上涨750%。截至当日收盘,其股价报收65.94元/股,涨幅达596.30%。

电科蓝天科创板IPO进程推进可谓迅速。

该公司于2025年6月28日向上交所提交科创板IPO申请并获得受理,保荐机构为中信建投;2025年12月16日,项目经上交所上市委审议通过;12月17日,公司向证监局提交注册申请,并于12月31日正式获得证监会注册批复,折算下来,一共130 个工作日。

募资15亿加码宇航电源布局

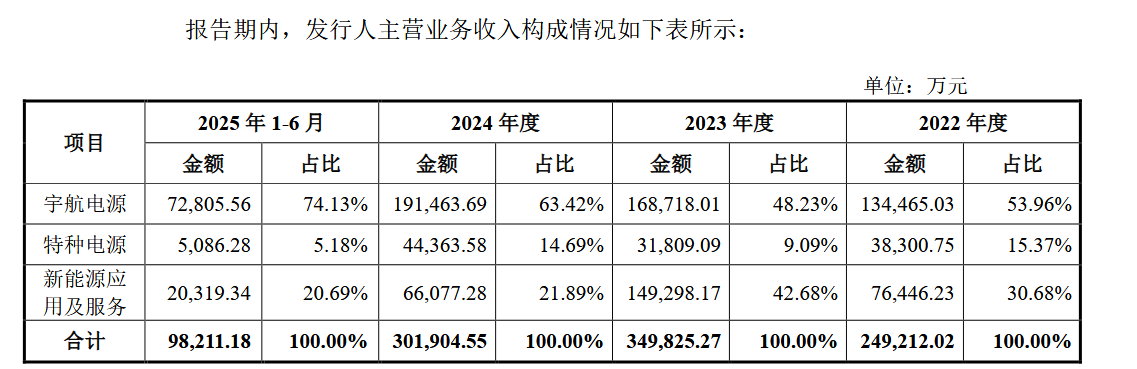

电科蓝天主要从事电能源产品及系统的研发、生产、销售与服务,具备发电、储能、控制及系统集成全套解决方案能力,产品应用场景实现从深海(水下1公里)至深空(距地球2.25亿公里)的广泛覆盖。其主营业务收入构成分为宇航电源、特种电源、新能源应用及服务三大板块。

本次上市,电科蓝天拟募集资金约15亿元,扣除发行费用后将全部投向宇航电源系统产业化(一期)建设项目。该项目总投资19.95亿元,主要用于新建太阳电池器件、太阳电池阵组装、电源控制系统、商业航天电源系统等产能,进一步扩大公司宇航电源业务规模。

最新进展方面,目前该项目建设正按计划有序推进,投产后可满足每年千颗卫星宇航电源的市场需求。

股权结构方面,截至招股书签署日,中国电科直接持有公司48.97%股份,通过十八所、中电科投资间接持有19.50%股份,此外通过十八所的一致行动人景鸿瑞和、景源瑞和间接控制公司16.03%股份对应的表决权。

据此计算,中国电科合计控制公司84.50%表决权,为公司控股股东及实际控制人,而中国电科由国资委100%持股。

业绩表现方面,2022年至2025年上半年各期期末,电科蓝天分别实现营收25.21亿元、35.24亿元、31.27亿元、11.13亿元,其中2023年、2024年营收同比分别增长39.78%、下降11.27%;同期归母净利润分别为2.08亿元、1.90亿元、3.37亿元、6528.19万元,2023年、2024年同比分别变动-8.48%、77.55%,经营业绩呈现一定波动。

电科蓝天称,业绩波动主要系公司在持续巩固宇航电源领域竞争优势的同时,围绕电能源产业拓展新能源应用及服务、展会相关业务所致。

商业航天宇航电源产品尚未扭亏

电科蓝天作为国内宇航电源核心供应商,其宇航电源产品主要应用于航天器及临近空间飞行器。截至2025年6月,该业务收入占比超60%,为公司第一大业务板块,产品国内市场覆盖率超过50%。

需要注意的是,报告期内,电科蓝天研制、生产的宇航电源产品主要应用于航天领域和军用领域,相关产品产能、产量和销量情况信息涉及国家秘密。因此,该公司宇航电源产品的产能、产量和销量情况未予披露。

据悉,电科蓝天宇航电源研制历史贯穿中国航天发展历程,最早可追溯至1970年我国第一颗人造卫星“东方红一号”。

在政策支持与空间技术快速发展的推动下,全球航天产业保持快速发展,火箭发射次数、航天器发射重量屡创新高,航天器电源系统制造产业持续受益。根据美国卫星产业协会(SIA)统计数据,2024年全球卫星产业总收入约2930亿美元,其中卫星制造业收入200亿美元,占比6.8%。

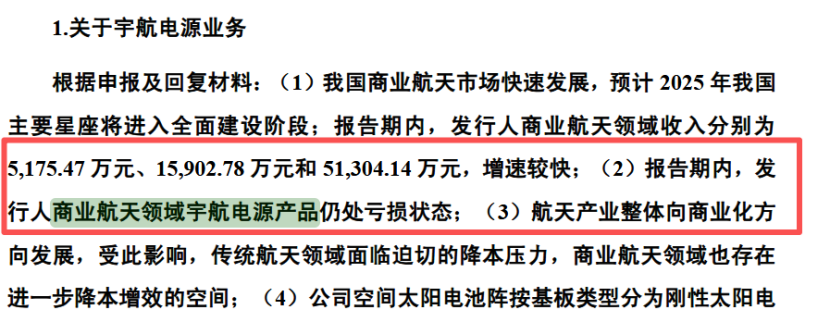

我国商业航天市场同样保持高速发展态势,业内预计2025年我国主要星座将进入全面建设阶段。在此背景下,电科蓝天已经将其宇航电源产品业务拓展到了商业航天领域。

2022年到2024年,电科蓝天在商业航天领域的宇航电源单机及系统收入分别为5175.47万元、1.59亿元和5.13亿元,复合增长率为214.85%,呈现出快速增长态势。

但在此期间,电科蓝天的商业航天宇航电源业务一直处于亏损状态,毛利率为负。同时公司传统航天领域也面临降本压力。

上交所在问询函中要求公司说明:商业航天宇航电源毛利率为负的原因、未来变动预期以及收入增长可持续性等问题。

在问询回复中,电科蓝天表示,商业航天宇航电源毛利率为负,主要是产品售价偏低、规模效应尚未体现导致单位成本较高。

电科蓝天表示,当前商业航天领域主流低轨通信卫星整星单价约为传统高轨通信卫星的1/10,在整星价格偏低的背景下,商业卫星电源分系统价格显著低于传统高轨卫星,是业务毛利率偏低的重要原因。

同时该公司称,2025年上半年商业航天宇航电源业务毛利率已由负转正,亏损幅度逐步收窄。

关联交易与客户集中度高遭问询

除部分产品盈利压力外,关联交易占比较高亦是公司需要关注的问题。

数据显示,报告期内,电科蓝天重大经常性关联销售金额分别为12.57亿元、16.48亿元、16.23亿元和7.19亿元,占营业收入比重分别为49.88%、46.76%、51.90%和64.57%;其中通过十八所转售产品实现的收入分别为7.43亿元、10.55亿元、8.60亿元和3.26亿元。

上市审核委员会要求公司结合天津恒电股权结构、双方采购与销售情况,说明相关关联交易的商业合理性及价格公允性。

电科蓝天回复称,关联交易占比较高主要系业务整合过程中产生的转签业务所致。同时,十八所已出具避免同业竞争承诺,承诺不与公司开展竞争性业务,发行人通过转签方式开展业务具备合理性。

客户集中度较高同样是电科蓝天面临的风险点。

报告期内,电科蓝天向前五大客户销售额占营收比例分别为76.44%、77.04%、70.23%和81.53%;其中第一大客户航天科技集团分别贡献45.59%、43.10%、43.64%和53.37%的收入,客户集中度偏高。

电科蓝天解释,公司以宇航电源为核心业务,而航天科技集团承担我国运载火箭、应用卫星、载人飞船、空间站、深空探测飞行器等研制、生产及发射试验任务,在航天领域占据主导地位,下游行业客户集中度较高导致公司客户集中具备合理性。