①上市首日开盘价为310元/股,盘中涨幅一度达到323%至390元/股,最终报收371.3元/股,涨幅达302.8%,收盘总市值251亿元;

②据弗若斯特沙利文统计,2024年在中国大陆半导体行业国产等离子体射频电源系统厂商中,恒运昌的市场份额位列第一。

财联社2月2日讯(记者 赵昕睿)三大交易所官网显示,今年1月共计4家IPO终止,较去年同期的29家大幅下滑86.21%。从终止案例来看,4家企业均为主动撤单,最新一例来自主板拟上市企业百菲乳业,由国融证券保荐。

梳理三大交易所统计数据可知,1月以来,按终止时间先后排序,有珠海赛纬、亚电科技、亚电科技、百菲乳业4家IPO终止审核,对应保荐机构分别为招商证券、华泰联合证券、华泰联合证券、国融证券。

百菲乳业是最新一起终止案例。1月30日,上交所公告,该公司主板IPO审核终止。实际上,百菲乳业几番周折,已经历过两次转板上市,但最终均以撤单收场。发行人最初于2021年3月从新三板摘牌,意图转换沪市主板上市,但在2024年8月发布公告,决定转战北交所,但提交申请仅一个月便匆匆撤回。此次转回沪市主板后,历经7个月审核,最终仍选择撤单。

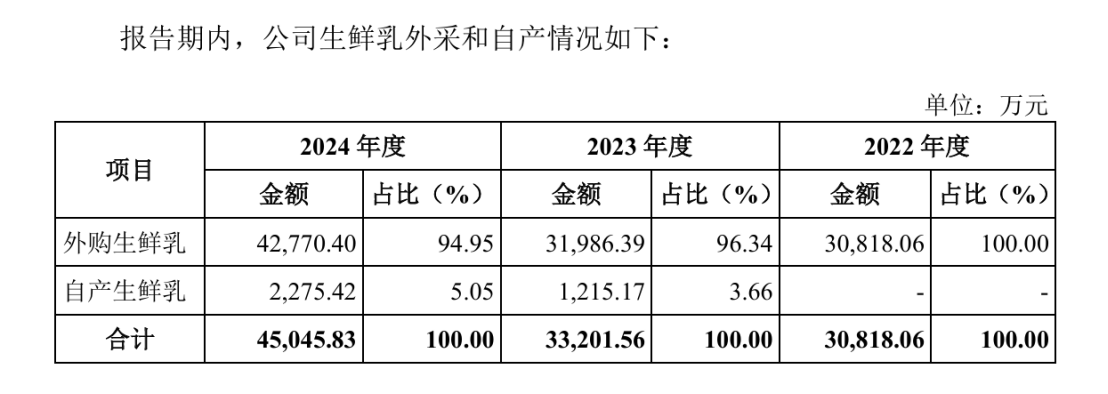

百菲乳业以“水牛奶”为核心竞争力,曾因抓住新消费风口,选择“水牛奶”这一长期被忽略的细分品类而在乳制品市场脱颖而出,还曾在“618”期间拿下天猫与京东水牛奶类目的销售额第一名。从此次撤单来看,作为核心原材料的生鲜乳,公司超过90%依赖外购,受到市场关注。

值得注意的是,IPO市场两项核心数据的变化,让市场对当前审核态势的关注度持续升温:

一是今年1月IPO终止数量仅4家,相比上年同期29家同比降幅超八成;

二是1月在审IPO数量达139家,较去年同期的51家大幅增长172.55%。

恰逢近期IPO审核各环节提速的行业背景,这两组反差鲜明的数据,也引发市场对全年IPO格局的猜测。今年IPO市场是否会迎来更多企业上市?结合部分投行人士观点,无论IPO入口节奏如何调整,全年上市企业总量仍会保持合理把控。

用更形象的例子理解,IPO审核如同招生,即便初期接收的申请数量较多,但后续仍会经过多轮筛选,如同录取、培养、毕业的完整流程。换言之,优质企业可能凭借过硬资质实现快速过会,而资质不佳、存在经营隐患的企业,则可能在审核过程中被筛选淘汰或延期推进,最终实现上市企业质量与数量的平衡。

“水牛奶”消费企业外购占比超9成,自给能力是否足够?

百菲乳业主要从事乳制品和含乳饮料的研发、生产与销售,产品包括以生水牛乳、 生牛乳为主要原料的灭菌乳、调制乳、发酵乳、巴氏杀菌乳和含乳饮料等。公司因立足于“中国水牛奶之乡”广西钦州市灵山县,形成了以水牛乳制品为特色的产品矩阵。

业绩表现上,公司从2022年到2024年营收分别实现7.81亿元、10.75亿元、14.23亿元;归母净利润则分别实现1.15亿元、2.26亿元、3亿元,年均复合增长率61.14%。

从此次拟募资金额投入情况来看,发行人此次拟募资金额为4.97亿元,其中,3.74亿元投入奶水牛智慧牧场建设项目,剩余的1.23亿元则用于营销网络建设和品牌推广项目。

不过,生鲜乳作为公司的重要生产材料,自产生鲜乳占比却远低于外部采购,90%以上的生鲜乳均是依靠外部采购,这点也颇受市场关注。

发行人采购数据显示,主要原材料生鲜乳从2022年到2024年的采购金额占比分别为59.76%、58.25%、53.79%。而公司生鲜乳外购和自产情况显示,2022年到2024年外购生鲜乳占比分别高达100%、96.34%、94.95%,自产占比仅为0%、3.66%、5.05%。

目前,公司生产所需的生鲜乳分别来源于养殖合作社、专业牧场和自有牧场,并形成了长期稳定合作。公司则于2024年9月,以增资方式取得塞上百菲60.00%的股权,加强生牛乳的自给能力。这意味着,公司短期内或仍难以改变外购主导的格局。

1月IPO终止数据同比下降超8成,未来上市企业是否增加?

从1月整体来看,共4家IPO终止审核,这一数据同比大幅下滑86.21%。结合近期IPO在审环节显现提速趋势,未来是否有更多企业上市成为市场关注的方向。

记者在与部分投行人员沟通后了解到,从两大维度可进一步把握当前IPO审核的核心态势。

某头部合并券商投行人士告诉记者,公司IPO业务当前重点向硬科技领域倾斜,尤其支持被列入重大科技专项的企业。细分来看,当前商业航天这类受到政策利好的IPO上市进程也在加速,该人士表明,公司虽然也会支持该类产业IPO上市,但关键核心仍要看企业产品的科技含量,以及是否能实现关键领域国产替代。

事实上,硬科技企业上市扶持态势在2025年已现端倪,沐曦股份、摩尔线程等一批硬科技企业顺利登陆A股市场。符合国家产业政策的IPO有更大概率优先推进上市进程。“受到国家政策支持的企业,更像是拥有了绿色通道”。

除了产业导向的倾斜,当前IPO市场的另一大特征是在审各环节均有提速之势,且始终贯穿“质量优先”的监管审核理念。

对此,另一位投行人士透露,无论入口端如何,总量仍会受到把控。尽管审核效率提升,但IPO总量仍将受到合理把控,监管层或对每年上市企业数量有相关指导意见,把控全年上市规模保持在合理区间。

该人士用学校招生的案例形象阐释了这一监管理念:一所大学既可以先设定基础招生规模、后续根据情况扩招并逐步筛选生源,也可以一开始就按既定标准定量招生,确保录取生源的整体质量,这两种模式恰好对应了当前IPO审核的节奏把控思路。

展望2026年,终止IPO数量、过审IPO数量、成功发行上市企业数量的增减变化,仍将是市场长期关注的重点,而硬科技导向与审核效率提升的双重趋势,或将持续影响全年IPO市场格局。