①券商投行业务迎来修复拐点,2025年受益于科创板行情回暖,券商科创板跟投收益显著提升; ②2025年科创板跟投收益头部集中度高,跟投业务已从最初的责任绑定转变为券商核心盈利增长点; ③2026年科创板IPO项目储备充足,乐观情况下跟投收益有望驱动头部券商利润增10%。

财联社1月30日讯(记者 王晨)2022-2024年,券商投行业务经历了长达三年的收紧周期。如今,行业已迎来修复拐点,投行业务量与收入均实现显著提升。

更值得关注的是,2025年受益于科创板行情回暖,券商科创板跟投收益大幅改善,科创板跟投金额合计11.2亿元,上市首日收益率高达261.0%,据记者统计,2025年全年科创板跟投上市首日收益已达30.6亿元,较2024年的10.4亿元大幅增长。

在科创板IPO领域,呈现出鲜明的头部集中特征,从上市首日跟投收益来看,中信证券、华泰联合、国泰海通、中信建投四家券商合计占据全行业82.6%,其中中信证券以13.6亿元收益稳居榜首。随着科创板IPO高集中度格局的持续巩固,头部券商将凭借充足的项目储备与强劲的专业能力,持续领跑市场。

展望2026年,目前科创板IPO审核申报企业已达40家,拟发行规模合计675亿元,长江证券非银团队测算,乐观情况下跟投收益有望驱动头部券商利润增长10%,科创板跟投业务逐渐从最初的责任绑定升级为券商核心盈利增长点。

2025年券商科创板跟投收益近31亿

2025年,科创板市场展现出强劲的复苏态势,为券商跟投业务带来丰厚回报。数据显示,2025年券商科创板募资规模合计达381亿元,据长江证券非银团队测算,截至12月23日科创板跟投金额合计11.2亿元,上市首日收益率高达261.0%,合计实现上市首日跟投收益29.2亿元,较2024年的10.4亿元大幅增长180.8%,增幅显著。

记者按科创板跟投制度计算,2025年全年券商科创板跟投上市首日收益高达30.6亿。

从单个项目来看,2025年科创板上市企业的跟投收益表现亮眼,多家企业上市首日为保荐券商带来超亿元收益。

其中,沐曦股份成为年度最赚钱的跟投项目,公司于2025年12月17日上市,募资规模41.9687亿元,保荐机构华泰联合以3%的跟投比例投入1亿元,上市首日股价暴涨692.95%,为华泰联合带来6.9295亿元的巨额收益。

紧随其后的是摩尔线程,作为2025年科创板募资规模最大的企业(79.9960亿元),中信证券以2%的跟投比例出资1.5999亿元,上市首日股价上涨425.46%,贡献跟投收益6.8071亿元。

优迅股份的表现同样抢眼,中信证券以4%的比例跟投0.4133亿元,首日股价涨幅达346.57%,斩获1.4323亿元收益。此外,强一股份、健信超导、昂瑞微等企业也表现突出,分别为中信建投、广发证券等保荐券商带来1.3693亿元、0.8288亿元、0.9928亿元的首日收益。

科创板IPO头部券商集中度极高

2025年,无论是科创板IPO还是科创板跟投收益,均呈现出显著的头部集中特征,少数几家头部券商凭借强大的保荐实力和项目储备,占据了收益的主要份额。

根据长江证券测算,中信证券、华泰联合、国泰海通、中信建投四家券商2025年科创板跟投首日收益分别达到13.6亿元、7.3亿元、3.0亿元、2.2亿元,合计占全行业跟投收益的82.6%,行业集中度极高。

从利润贡献来看,跟投收益已成为头部券商全年利润的重要组成部分。经测算,中信证券的跟投收益贡献全年利润占比达4.6%,华泰联合为4.3%,中信建投为2.1%,国泰海通为1.1%。在市场竞争加剧、传统业务增长乏力的背景下,跟投收益有效增厚了头部券商的利润水平。

中信证券作为行业龙头,在2025年科创板跟投业务中表现尤为突出。公司参与保荐的优迅股份、摩尔线程、必贝特、西安奕材、影石创新、汉邦科技、思看科技、赛分科技等8个项目,均实现了可观的跟投收益,以13.6亿元的跟投收益稳居行业第一。

华泰联合则凭借沐曦股份和胜科纳米两个项目,斩获7.3亿元跟投收益,其中沐曦股份单个项目贡献近7亿元收益。国泰海通通过禾元生物和屹唐股份两个项目,获得3亿元跟投收益,保持了稳定的收益水平。中信建投则依托强一股份、昂瑞微、恒坤新材三个项目,实现2.2亿元收益。

科创板跟投从责任绑定转变为收益增长点

科创板跟投制度自2019年落地实施以来,一直扮演着强化保荐机构责任、优化市场定价机制的重要角色。这一制度参考韩国科斯达克市场的实践经验,通过要求保荐机构相关子公司以自有资金参与跟投,将保荐机构的利益与上市公司的长期发展深度绑定,有效提升了保荐机构的把关责任。

根据《上海证券交易所科创板发行与承销规则适用指引第1号——首次公开发行股票》规定,跟投比例与跟投金额上限根据IPO发行数量确定:

发行规模不足10亿元,跟投比例为5%,金额上限0.4亿元;

发行规模超过10亿元不足20亿元,跟投比例4%,金额上限0.6亿元;

发行规模超过20亿元不足50亿元,跟投比例3%,金额上限1亿元;

发行规模超过50亿元,跟投比例2%,金额上限10亿元。

同时,跟投股份设置24个月的限售期,远长于除控股股东、实际控制人之外的其他股东,有效遏制了短期套利冲动,引导市场长期投资理念。

为防控潜在利益冲突,科创板跟投制度作出了一系列针对性安排:跟投主体限定为保荐机构子公司,不参与股票定价,被动接受专业机构投资者询价确定的价格,避免干扰定价;跟投资金来源限定为自有资金,禁止资管计划等募集资金参与,防止转嫁责任和利益输送;跟投比例限定在2%-5%,避免持股比例过高影响上市公司控制权。

在科创板设立初期,跟投制度有效弥补了市场机制的不足,通过保荐机构的“真金白银”投入,增强了市场对科创板企业的信心,同时也倒逼保荐机构在项目筛选、尽职调查、定价承销等环节更加审慎专业。随着科创板市场的逐步成熟,跟投制度的作用不断凸显,成为连接保荐机构、上市公司和市场投资者的重要纽带。

2026科创板跟投有望驱动头部券商利润增长10%

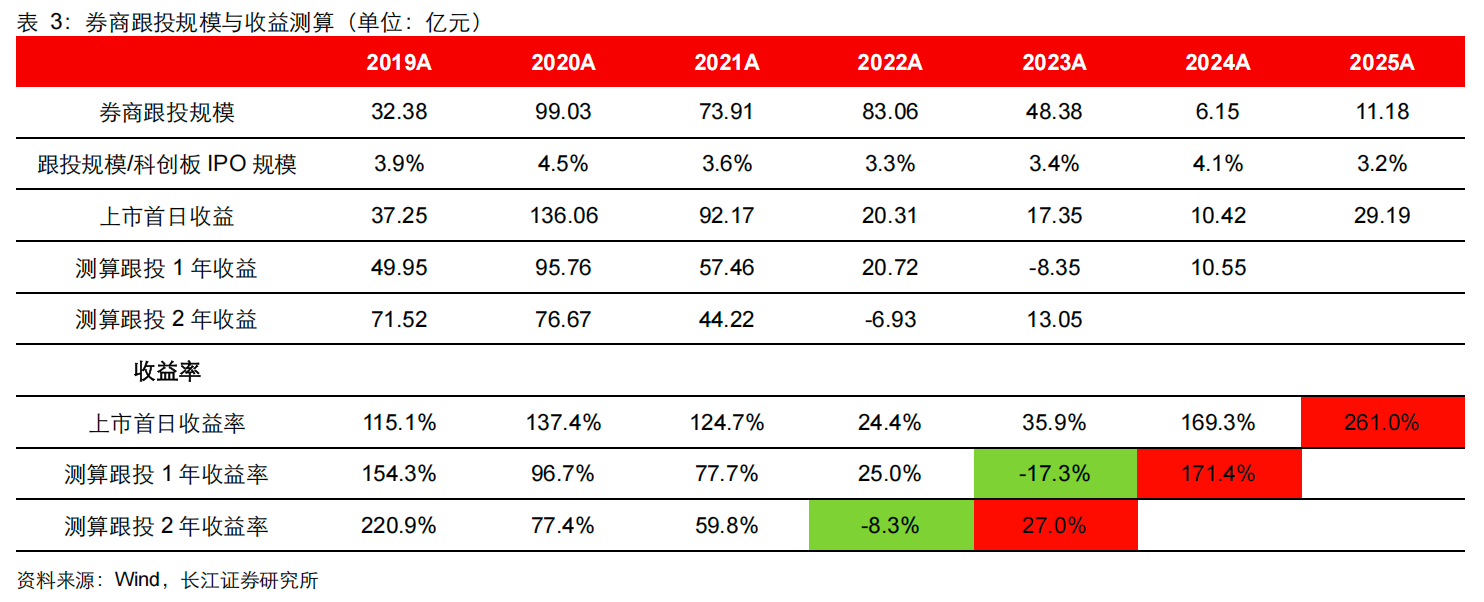

回顾历史,科创板跟投为券商带来的收益十分可观。2019年科创板落地初期,券商跟投规模为32.38亿元,上市首日收益率115.1%,跟投2年收益甚至达到220.9%;2020年迎来爆发期,跟投规模飙升至99.03亿元,上市首日收益率137.4%,跟投2年收益率也达77%;即便是在2023年收紧时期,跟投两年收益率也有27%。

2025年,跟投业务全面回暖,不仅规模回升至11.18亿元,首日收益率更是攀升至261.0%,创下历年最高水平,收益也随之大幅增长。

展望2026年,科创板市场持续向好,跟投收益有望继续成为头部券商的重要利润来源。从行业趋势来看,科创板IPO回暖态势明确,跟投规模虽在2025年触底回升,但距离2020年99亿元的前期高点仍有较大增长空间,未来增长潜力可期。

科创板IPO的高集中度特征将进一步巩固头部券商的优势地位。2025年科创板IPO前5家券商市场份额达92%,明显高于主板市场,国泰海通、中信、中金、中信建投、华泰5家券商长期领跑行业。

从2026年项目储备来看,科创板IPO审核申报企业合计40个,拟发行规模合计675亿元,其中头部券商占据绝对主导:国泰海通储备项目8个,拟发行规模176.9亿元;中信证券储备项目8个,拟发行规模124.6亿元;中金公司储备项目4个,拟发行规模94.9亿元;华泰联合储备项目7个,拟发行规模90.0亿元;中信建投储备项目5个,拟发行规模62.5亿元。充足的项目储备为头部券商2026年的跟投收益增长提供了坚实保障。

长江证券非银团队测算,在乐观情况下,2026年跟投收益有望驱动头部券商利润增长达10%。随着科创板市场的不断发展,战略性新兴产业的优质企业持续登陆科创板,叠加注册制改革的深入推进,券商跟投业务的盈利空间将进一步扩大。

对于券商行业而言,科创板跟投已从最初的责任绑定转变为如今的收益增长点,成为检验券商投研能力、风控水平和综合服务能力的重要标杆。