①2025年A股两融新开账户154.21万户创近十年新高,账户总数与融资余额大幅增长,融资价格也进一步走低;

②券商积极调整业务适配需求,杠杆资金聚焦硬科技与高端制造业,青睐相关行业龙头个股。

财联社1月12日讯 (记者 王玉玲)在2025年A股市场结构性牛市的背景下,券商集合资管产品整体收益亮眼。

Wind数据显示,方正智能汽车2号以89.1%的年度收益拔得头筹,成为2025年券商集合资管产品的业绩冠军。紧随其后的是中信证券资管“星河48号”(71.91%) 和第一创业“富显荣1号”(70.05%),分列第二、三位。

从机构分布来看,中信证券共有3只产品跻身年度收益前列,方正证券与财达证券各有2只产品上榜。

分产品类型观察,混合型资管产品整体表现最为突出,凭借灵活的股债配置策略充分把握行情。在股票型产品和FOF类产品中,指数增强型策略表现亮眼,通过多策略叠加有效提升了收益弹性。而债券型产品方面,可转债类策略受益于去年下半年的结构性行情,亦展现出较强的超额收益能力。

2025券商集合资管产品:最高收益89%

在全部券商集合资管产品中,三只战略配售类产品包揽去年收益前三。其中,中泰海博思创员工参与科创板战略配售以11.3倍的全年收益成为全市场“收益王”,东海证券创业板涛涛车业1号战略配售(268.07%)和国金证券九州一轨员工参与科创板战略配售(95.39%)紧随其后。

不过,战略配售类产品通常是专门用于参与上市公司“战略配售”的资产管理计划,该类产品不体现券商资管在股债投资方面的主动管理能力。

因此,除三只战略配售类产品外,方正智能汽车2号以89.1%的收益摘得2025年券商集合资管产品中的业绩冠军,第二名为中信证券资管星河48号(71.91%),第三名则为第一创业富显荣1号(70.05%)。

从收益分布来看,前20名产品去年总回报在46%-89%之间,其中排名第四至第12名之间的9只产品收益率集中在50%-60%之间。从产品类型来看,前20的总榜单中,混合类产品共有12只,超过了“半壁江山”。

数据来源:Wind

股票型产品:华宝、中信、财达产品排名前三

在券商股票型集合资管计划2025年收益前20中,除战略配售产品外,排名前三的分别为华宝华宏1号、中信证券智胜500指数增强1号、财达成长6号,一年总回报分别达55.09%、50.39%和48.32%。

其次是中信建投量化策略2号(35.54%)。国泰海通资管的三只产品紧随其后,分别是国泰君安君享鑫盛500指数增强1号(32.24%), 国泰君安-圆融乐享-君享优量中证500指数增强1号(32.20%)、国泰君安君享长盈指数增强1号(28.49%)。

2025年是量化指数增强产品爆发增长的一年,整体表现优于主观策略和被动指数。在市场环境及投资者需求升级的背景下,券商资管也积极布局指增赛道,从以上数据情况看,这一布局取得了不错的成效。

数据来源:Wind

混合型产品:方正证券成大赢家

券商混合型集合资管计划2025年收益前20中,除去战略配售类产品,聚焦智能汽车热门赛道的方正智能汽车2号以89.1%的收益夺冠,紧随其后的是中信证券资管星河48号(71.91%)、第一创业富显荣1号(70.05%)和财达景明1号(58.97%)。

从管理人来看,方正证券成为混合型产品的最大赢家,除方正智能汽车2号以外,共有方正小巨人精选1号(57%)、方正鑫科2号(46.33%)、方正方鑫-鉴安瑧源1号(45.63%)等8只产品进入前20,覆盖智能汽车、先进制造等多个领域。

值得关注的是,混合型资管产品由于在具体投资标的和投资范围上存在较大差异,不便直接横向比较,因此本文仅对其收益数据作简要评述。从具体数据来看,混合型产品的收益前20整体表现优于股票型产品的收益前20,除战略配售类产品外,共有10只产品的收益超过50%,而股票型产品中仅有排名前二的产品收益超过50%。

数据来源:Wind

债券型产品:可转债受益结构性行情,优势显现

相较于股票型、混合型产品,债券型产品收益相对稳健,受益于去年可转债市场的结构性行情,凭借“债底保护+股性收益”的特性,可转债品种进可攻、退可守的优势显现,实现了收益突破。

债券型产品收益前20中,第一创业可转债灵活配置1号以48.2%的收益领跑,远超传统债券型产品收益水平,银河稳盈20号(26.17%)、银河融汇26号(26.12%)分别位列第二、第三,三只产品均以可转债为主要投资标的。

从收益分布看,债券型产品收益梯队明显,前20名产品去年回报在14%-48%之间。管理人来看,华安资管有9只产品入围,成为上榜最多的管理人。

数据来源:Wind

FOF产品:中小盘指增策略业绩领跑

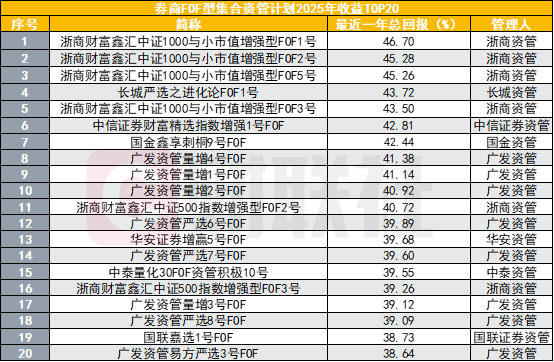

近几年,券商资管纷纷发力FOF业务,在FOF产品收益前20排名中,指数增强型FOF成为主流。从收益分布看,产品收益集中在39%至47%之间,产品收益差距不大。

浙商财富鑫汇中证1000与小市值增强型FOF1号、2号和5号分别以46.7%、45.28%和45.26%的收益包揽前三。浙商财富鑫汇中证1000与小市值增强型FOF3号(43.5%)则以微弱的差距,紧随长城严选之进化论FOF1号(43.72%)之后,排名第五。

广发资管有量增4号FOF、量增1号FOF、量增2号FOF、严选6号FOF等7只产品上榜。广发证券近年来大力发展买方投顾业务,力推“骐骥”系列财富解决方案,发力FOF业务。

FOF榜中,指数增强型产品较为突出。去年,券商资管发力指数增强型产品,加大布局以中证1000、中证500等中小盘指数为增强标的产品,受益于去年的中小盘行情,该类产品跑出也是情理之中。