①2025年12月713家私募调研1765场,电子与机械设备最受关注;

②海光信息等电子计算机个股获百亿私募高频调研;

③高毅、淡水泉等机构调研路径分化。

财联社1月8日讯(记者 吴雨其)2025年,私募证券产品的备案曲线几乎贯穿全年一路向上。私募排排网数据显示,截至2025年12月31日,全年共计备案私募证券产品12645只(包含自主发行和担任投顾的产品),相比2024年的6337只几乎实现翻倍,增幅达到99.54%。

如果说此前几年私募备案节奏时快时慢,那么2025年的特点,是量和结构同时发生了变化。绝对数量突破万只大关,让备案本身具备了周期节点意义;而在细分策略层面,股票、多资产、期货及衍生品等多条赛道共同放量,呈现出明显的多元共振特征。

从投资人视角看,这一轮备案潮并非简单的数量扩张。股票策略仍牢牢占据主导地位,但多资产、期货及衍生品等策略的比重不断上升,债券和组合基金则在尾部补齐收益与风险偏好的多个层级,行业整体策略结构比过去更立体、更具层次感。

与此同时,量化投资的存在感在这一年被进一步放大。量化私募备案产品2025年达到5617只,相比2024年的2621只增幅高达114.31%,占全部私募证券备案产品的比重提升至44.42%,高于上一年的41.68%。

在备案热潮与结构变迁交织之下,2025年的私募备案市场呈现出三条清晰的脉络:其一,股票策略继续稳居C位,但多资产和衍生品策略快速崛起,推动行业策略结构持续优化;

其二,量化投资成为头部机构的战略重点,未来竞争将更多围绕细分赛道的专业化和精细化展开;

其三,行业集中度进一步抬升,百亿级机构在资金、人才与技术上的优势被放大,中小机构则被迫在差异化方向上寻找缝隙空间。

备案规模单年破万,策略结构扩容中

从总量维度看,12645只备案产品构成了2025年私募证券产品的基本盘。其中,股票策略产品达到8328只,占全部备案产品的65.86%,依然是私募机构最倚重的主战场。

在股票策略之外,多资产策略备案产品达到1806只,占比14.28%;期货及衍生品策略备案1274只,占比10.08%,分列第二、第三位。一位长期跟踪私募备案的机构销售人士直言,经历过几轮剧烈回撤之后,越来越多的高净值投资者不再单一追逐极端收益,而是更看重穿越周期的体验曲线。通过权益、固收、商品甚至海外资产的组合配置,在可控回撤下获取中长期回报。

期货及衍生品策略的稳步增长,则受益于衍生品市场工具箱的持续丰富。以商品期货、股指期货和期权等为代表的工具,给机构提供了更丰富的对冲和进攻手段,也让“管理波动”变成可以具体落实的操作路径。从备案数量看,虽然期货及衍生品策略整体占比尚不足一成半,但这一部分产品在机构整体资产配置中的功能性越来越突出,不少管理人会通过期货及衍生品策略产品,与股票、多资产策略形成互补。

债券策略和组合基金也在悄然承担起稳定器的角色。2025年,债券策略备案产品492只,占比3.89%;组合基金备案512只,占比4.05%。从规模上看,这两类并非主角,但对于风险偏好较低、对回撤较为敏感的投资者而言,债券与FOF、MOM等组合产品构成了收益曲线的下限保护。

量化备案5600+,百亿阵营加速重塑格局

如果把2025年的备案热潮拆出一条主线,量化私募无疑是最醒目的那一条。全年量化私募备案产品共计5617只,较2024年的2621只增幅达到114.31%,备案量几乎翻倍,占全部备案产品的44.42%。这意味着,在每备案两只私募证券产品中,就有接近一只是量化策略产品。

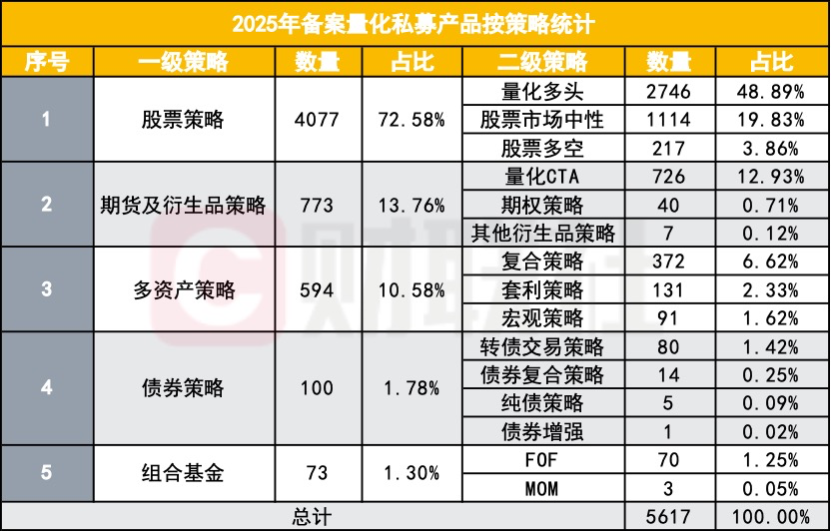

在量化产品内部,股票策略仍是绝对主力。量化股票策略备案产品达4077只,占量化产品总数量的72.58%。其中,量化多头策略备案2746只,占总量的48.89%,成为量化产品中的压舱石。

股票市场中性策略备案1114只,占比19.83%,在2025年的备案结构中扮演了对冲功能突出的角色。在波动加大的阶段,这类产品凭借对冲机制,将市场贝塔的影响压缩到相对可控的区间,成为不少机构投顾在组合中配置的稳健块。

股票多空策略备案217只,占比3.86%,虽然数量不及前两类,但体现出私募机构在多空对冲、择时与择股结合方面的持续探索,部分管理人会将多空产品视为战术工具,在特定市场环境下进行阶段性配置。

在期货及衍生品量化策略中,期货CTA依旧是主线。期货及衍生品量化策略备案产品共773只,占量化产品总数量的13.76%,其中量化CTA策略以726只的备案数量成为核心,单项占比达到12.93%。期权策略和其他衍生品策略备案数量分别为40只和7只,占比0.71%和0.12%,显示出在衍生品量化领域,CTA仍是绝对主角,其他细分方向则处于稳步试水阶段。

多资产量化策略同样值得留意。2025年备案的多资产量化产品共有594只,占量化产品总量的10.58%,其中复合策略372只,占比6.62%;套利策略131只,占比2.33%;宏观策略91只,占比1.62%。

债券量化策略备案100只,占比1.78%,其中转债交易策略80只、债券复合策略14只、纯债策略5只、债券增强策略1只,更多承担的是在固收领域引入量化框架的角色。组合基金量化产品备案73只,其中FOF 70只、MOM 3只,占比1.30%,成为对接底层多家管理人能力的桥梁。

从机构维度拆解,百亿私募、尤其是百亿量化机构,已经成为备案市场的绝对主力。备案产品数量不少于50只的私募证券机构共有29家,其中百亿规模机构高达26家。在这29家机构中,有24家以量化投资为主,星石投资、重阳投资、日斗投资3家为纯主观策略机构,正瀛资产、银叶投资则采用主观与量化相结合的混合模式。

具体到机构名单,明汯投资以157只备案产品位居首位,世纪前沿备案147只,黑翼资产备案138只,宽德私募备案127只,银叶投资备案103只,九坤投资、鸣石基金分别备案98只,量派投资、诚奇私募、茂源量化、博润银泰投资、顽岩资产、因诺资产、龙旗科技、进化论资产等均在50只以上的队列之中。

与此同时,上海合骥私募、海南盛丰私募、天算量化等50亿至100亿规模的量化机构也表现活跃,分别备案58只、54只和52只产品,显示出量化私募正从头部高度集中,向梯队化发展延伸。

排排网集团旗下融智投资FOF基金经理李春瑜表示,私募证券行业备案市场的稳健增长,既得益于资本市场改革的深化,也体现了机构在策略创新与风险管理方面的持续进步。展望未来,伴随市场生态的完善与机构专业能力的提升,私募证券行业有望迈向更高质量的发展阶段,为投资者提供更加丰富多元的资产配置选择。