①美国第三季度实际GDP年化季率初值录得4.3%,较第二季度的3.8%进一步提升,表现远超市场预期的3.3%;

②通胀水平仍高于美联储的预期目标,个人消费支出指数(PCE)在上季度按年率计算上涨2.8%,核心PCE通胀率为2.9%。

财联社12月23日讯(编辑 潇湘)今年早些时候,当“货币贬值交易”的说法在市场上初现端倪时,前国际金融协会首席经济学家、现任布鲁金斯学会高级研究员Robin J Brooks曾多次开会探讨这种交易是否真实存在。

而本周,在金银铂钯再度齐现飙升后,他在周二最新发表的专栏文章中认为,这个疑问已无需再议!

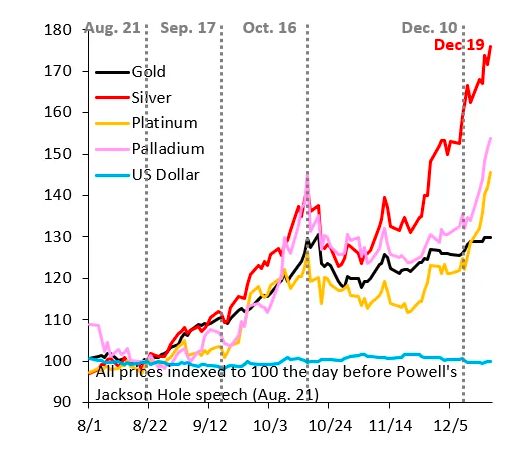

如下图所示,自今年8月美联储主办的杰克逊霍尔年会以来,短短四个月时间里白银价格飙升了76%,钯金大涨了65%,铂金涨幅也达到惊人的45%,而引发贵金属疯狂上涨的黄金近期倒是表现滞后——涨幅“仅”为30%。

注:红色为银,紫色为钯,橙色为铂,黑色为黄金,蓝色为美元

Brooks指出,我们目前已知的事实如下:

首先,此轮行情显然由美联储宽松政策及相关债务货币化担忧所触发。毕竟,美联储主席鲍威尔8月22日在杰克逊霍尔的鸽派讲话以及本月美联储最新的降息,都是贵金属起飞的重要催化剂。

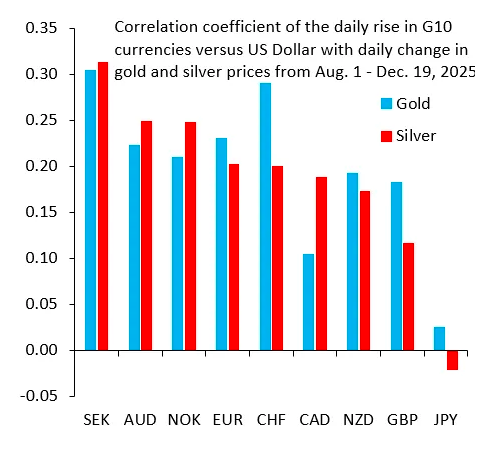

其次,此轮行情并非仅限于贵金属领域。瑞士、瑞典等公共债务水平较低的国家货币,正与金银价格走势呈现日益紧密的关联。

Brooks给出的下图显示了G10货币兑美元汇率的日变化,与黄金(蓝色)及白银(红色)价格的关联度。值得注意的是瑞典克朗——这种传统上波动剧烈且不具避险属性的货币,正因货币贬值交易而改变属性。

注:横坐标依次为瑞典克朗、澳元、挪威克朗、欧元、瑞士法朗、加元、新西兰元、英镑和日元,纵坐标为关联度

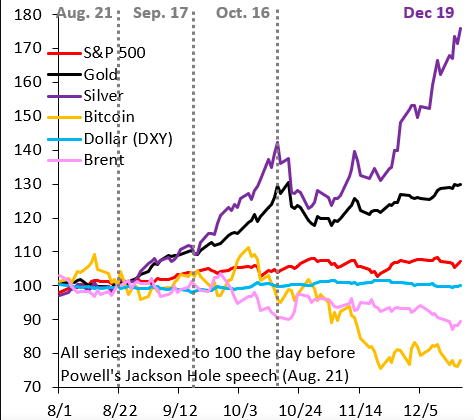

第三,美元表面上对货币贬值交易免疫——贵金属疯狂上涨期间美元始终保持稳定,但背后并非如此。

下图是Brooks最青睐的全球市场动态追踪方式,蓝线确实清晰显示贵金属牛市期间美元汇率坚如磐石。

但正如Brooks在近期文章所述,美元的这种韧性部分是表象——因日元暴跌导致美元看似强于实际。目前可以初步判断,引发贵金属价格齐涨的货币贬值交易不仅关乎美国,更反映出对其他G10国家债务货币化的普遍担忧。

当然,Brooks也提到,这并非意味着本轮贵金属价格的飙升背后没有令人费解之处。

两个主要问题是:①如果货币贬值真的存在,为什么美国的盈亏平衡通胀率没有显著上升?②如果市场担忧债务货币化,为什么长期国债收益率没有进一步大幅上涨?

Brooks认为,后一个问题有一个很好的解释,那就是市场上存在许多财政状况糟糕的国家,这使得美国相对而言表现还算良好。前一个问题则更难解释。但正如其一个月前在一篇文章中阐述的那样,市场中不存在能够确保不同事物之间一致性的传递性条件。在Brooks看来,盈亏平衡通胀率缺乏波动——尤其是在数据质量日益低劣的情况下,并不能否定货币贬值交易的真实性。

财联社今年早些时候曾介绍过,在10月金价突破4000美元大关,创下当时的历史高位时,一场有关“货币贬值”的大辩论就曾席卷全球市场。信奉此论断者正大规模撤离主权债券及其计价货币,担忧随着各国政府回避巨额债务负担甚至持续扩大债券发行,这些资产价值将被长期侵蚀。

在西方历史中,“货币贬值”(debasement)一词最早可追溯至尼禄与亨利八世等统治者用铜等廉价金属稀释金银币的时代。而在中国古代,王莽的改革堪称是中国货币史上最混乱、最频繁的货币贬值案例。

许多人怀疑,世界眼下是否正在经历一个现代版本的“劣币”贬值浪潮,尤其是考虑到黄金飙升背后有多重因素。此外,自全球金融危机爆发以来,关于债务危机迫在眉睫的过早警告一直断断续续地出现。

无独有偶。华尔街知名预言家彼得·希夫周二也在社交媒体上表示,美国联邦政府债务规模在突破38万亿美元两个月后,刚刚达到了38.5万亿美元——目前正以每年3万亿美元的速度增长。特朗普声称,创纪录的债务是在经济繁荣时期累积的。但一旦经济崩溃,将会发生什么?黄金价格的飙升正预示着一场迫在眉睫的债务危机。