①抖音上三方投顾公司借直播热销低价量化系统,直播观看量高,下单便捷;

②此类系统实为荐股工具,原理成谜,与券商AI投顾、智能算法工具有本质差异;

③直播间好评可疑,多投资者吐槽被骗,需警惕“量化”陷阱。

财联社11月28日讯(记者 高艳云)2025年A股IPO市场在经历阶段性调整后,呈现出回暖态势,不仅上市家数与募资总额同比双双增长,券商投行竞争格局亦在行业整合浪潮中迎来深刻重塑。

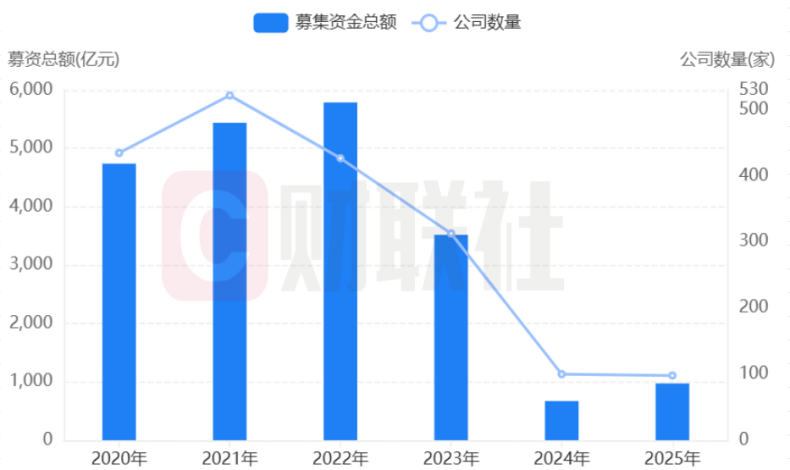

数据显示,截至11月27日,今年A股共有98家企业完成IPO上市,同比增12.64%,已逼近去年全年100家的水平;募资总额达972.84亿元,同比增71.82%,并已超过去年全年募资总额。2024年全年IPO上市募资额为671.24亿元。

这一数据背后,既反映出资本市场直接融资功能的持续发力,也体现了企业上市融资需求的集中释放,叠加监管层的引导,市场供给端活力显著提升。

在6月IPO排队数量触底后,IPO在审数量目前保持在一个稍高的位置,截至11月26日,共计269家公司在审,预计募资合计2960.95亿元。上述排队数量高于去年同时间点数量。2024年11月26日有244家在审。

更值得关注的是,IPO终止审查数量出现大幅下降。截至11月23日,年内终止审查企业仅102家,较去年同期大幅减少318家,降幅达75.71%。这一数据从侧面反映出,在监管强调“申报即担责”的背景下,企业和中介机构的申报质量有所提升,盲目“闯关”现象得到有效遏制。

当前券商行业的并购重组正在深刻改变投行业务竞争格局。引人关注的是,国泰君安与海通证券的整合效应已经开始显现,在IPO保荐承销排名中,合并后的国泰海通在上市家数、费用收入,以及在审项目数量上均位列行业第一,中信证券则退居次席。

合并重组改写排名

2025年券商IPO保荐承销格局最大的变量,来自头部券商的合并重组。

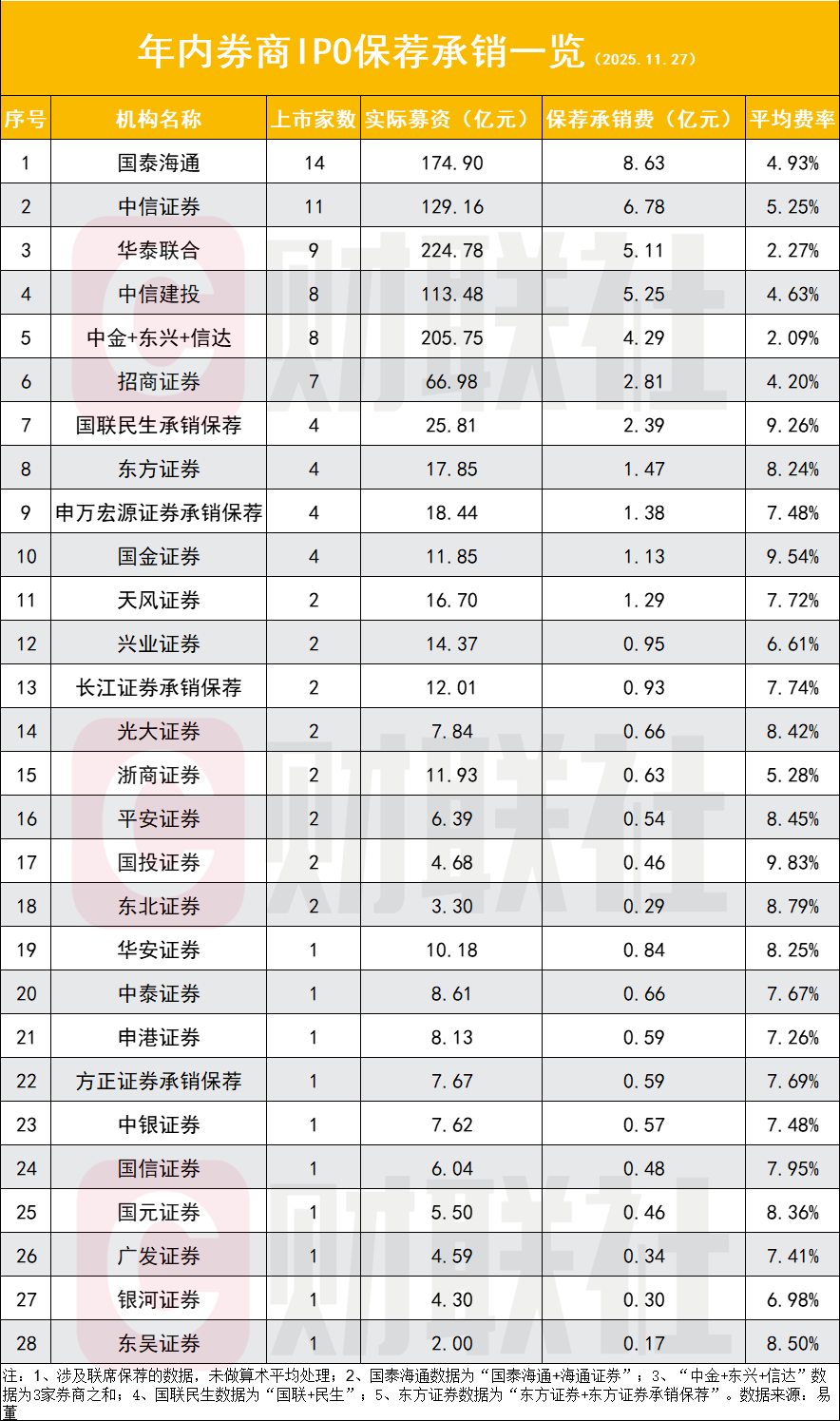

易董数据统计显示,IPO保荐承销上市数量排名前五的券商是国泰海通(14家)、中信证券(11家)、华泰联合(9家)、中信建投(8家)、以及筹划合并中的“中金+东兴+信达”(8家)。

此外,招商证券有7家,有4家项目上市的券商是国联民生承销保荐、东方证券、申万宏源证券承销保荐、国金证券;有2家上市的券商是天风证券、兴业证券、长江证券承销保荐、光大证券、浙商证券、平安证券、国投证券、东北证券。

有1家IPO成功上市的券商有11家,分别是是华安证券、中泰证券、申港证券、方正证券承销保荐、中银证券、国信证券、国元证券、广发证券、银河证券、东吴证券。

年内保荐承销费用收入TOP5是国泰海通(8.63亿元)、中信证券(6.78亿元)、中信建投(5.25亿元)、华泰联合(5.11亿元)、“中金+东兴+信达”(4.29亿元)。

“中金+东兴+信达”方面,中金公司通过换股方式吸收合并东兴证券、信达证券正处于筹划中,三家券商合计来看,上市家数为8家,实际募资205.75亿元,保荐承销费用合计为4.29亿元,三项数据行业排名分别为第8、2、4名。

拆开来看,东兴保荐上市数量最多,中金公司实际募资最多,同时保荐承销费用也是最多,具体为:中金公司保荐3家上市,实际募资178.95亿元,保荐承销费用合计为2.48亿元;东兴证券保荐4家上市,实际募资25.15亿元,保荐承销费用合计为1.66亿元;信达证券保荐1家上市,实际募资1.65亿元,保荐承销费用合计为0.15亿元。

行业分化及马太效应依然较强,在行业整合和监管要求提升的双重作用下,投行业务资源正加速向头部机构集中。

国泰海通、中信证券领跑断层

在审企业数量的增长与募资规模的扩大,预示着未来IPO供给仍将保持充足,为资本市场持续注入新鲜血液,也为券商投行业务提供了充足的项目储备。

目前,在审公司数最多的板块为北交所,共168家,其他板块IPO排队情况为为创业板(27家)、科创板(35家)、深主板(20家)、沪主板(19家)。

国泰海通在审保荐项目数量最多,为36家,超过排名第二的中信证券6家,中信证券为30家,两家券商与其他券商形成显著断层;中信建投与筹划合并中的“中金+东兴+信达 ”形成第二梯队,均有20家在审项目。

其他IPO排队超过10家的券商还包括华泰联合(12家)、申万宏源证券承销保荐(11家)、国金证券(11家)、国投证券(11家)、广发证券(10家)。

此外,有9家排队的券商是东方证券、国联民生承销保荐、东吴证券,有8家排队的券商是招商证券、中泰证券、国信证券、开源证券,有4家排队的券商是西部证券、浙商证券。

有3家IPO排队的券商是长江证券承销保荐、银河证券、平安证券、国元证券、华创证券,有2家排队的券商是财通证券、申港证券、国海证券、光大证券、兴业证券、国融证券、第一创业、东莞证券、甬兴证券、天风证券、德邦证券。

有1家IPO排队的券商是华源证券、西南证券、财信证券、首创证券、中德证券、方正证券承销保荐、东北证券。

“中金+东兴+信达”合计IPO排队公司有20家,预计募资合计1131.81亿元,两项数据排名分别为第4、1名;其中,中金公司为主,排队公司有17家,预计募资合计1109.01亿元;东兴证券排队项目有3家,预计募资合计22.8亿元;信达证券无IPO排队项目。

预计募资额TOP10券商包括“中金+东兴+信达”(1131.81亿元)、中信证券(755.01亿元)、国泰海通(357.11亿元)、华泰联合(136.09亿元)、中信建投(128.08亿元)、东方证券(82.33亿元)、申万宏源证券承销保荐(81.19亿元)、国金证券(78.26亿元)、招商证券(74.81亿元)、国联民生承销保荐(67.31亿元)。

这些储备项目不仅决定着未来一段时间内券商投行业务的收入来源,更将深刻影响行业竞争格局的演变。