近期,锂电池行业利好消息不断。一方面,储能电池、动力电池需求爆发提振产业需求,另一方面,产业链中六氟磷酸锂、磷酸铁锂等材料价格显著上涨,引起市场的关注。

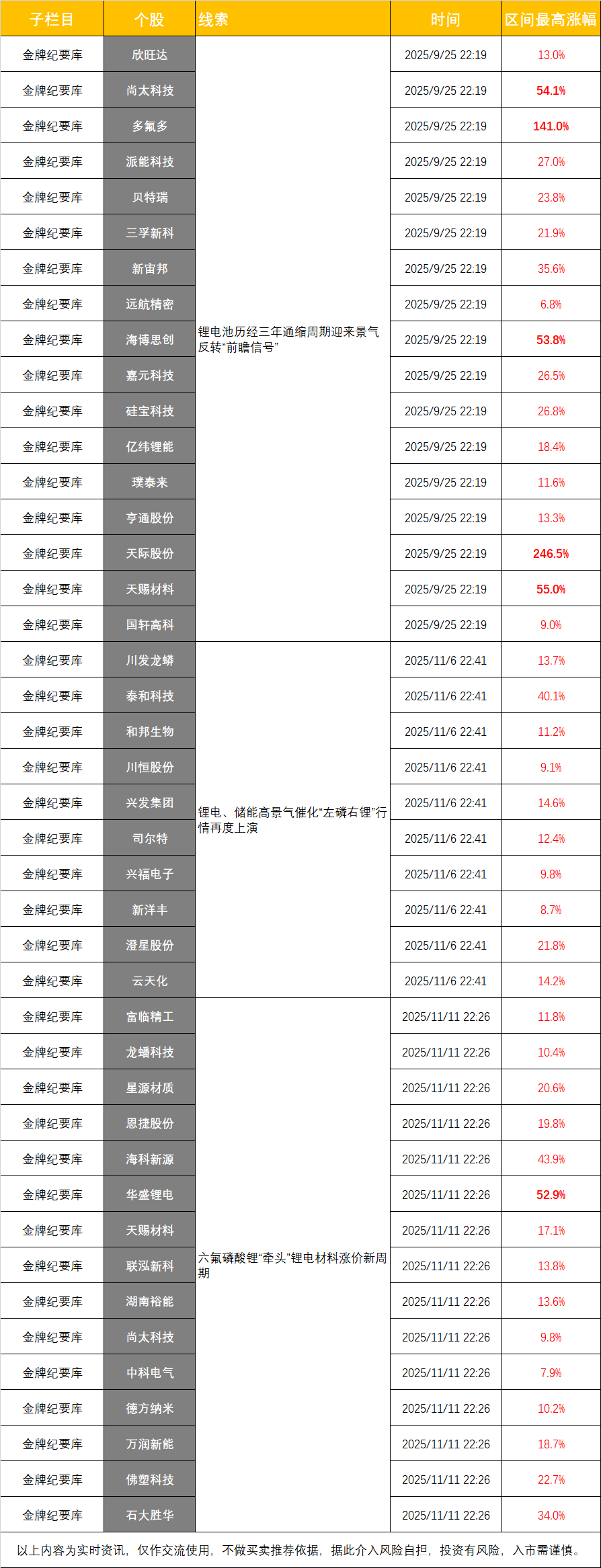

《金牌纪要库》栏目敏锐捕捉到锂电产业链的“景气拐点”,自9月起策划“锂电池”系列专题,持续跟踪梳理电解液、正负极等关键环节,并邀请一线专家带来深度解读与全面资讯。于9月25日、11月6日、11月11日分别发文汇总产业链线索,具体详情如下:

【一】率先感知锂电产业链迎景气拐点!栏目9月下旬邀约一线专家探究行业供需关系及细分方向,Ta们股价翻倍

栏目率先于9月下旬邀请一线专家,深入研判行业供需与细分方向。伴随板块内原材料的涨价潮以及多家公司四季度热度攀升,锂电板块复苏态势明确。

据悉,经过近三年的深度调整与行业洗牌,锂电池产业正迎来景气拐点。2025年上半年锂电企业的财务报告清晰地勾勒出这一轮复苏的轮廓——头部企业强者恒强,二线厂商盈利迎来拐点,行业整体正从价格战的泥潭中走出,迈向更为健康和可持续的增长轨道。

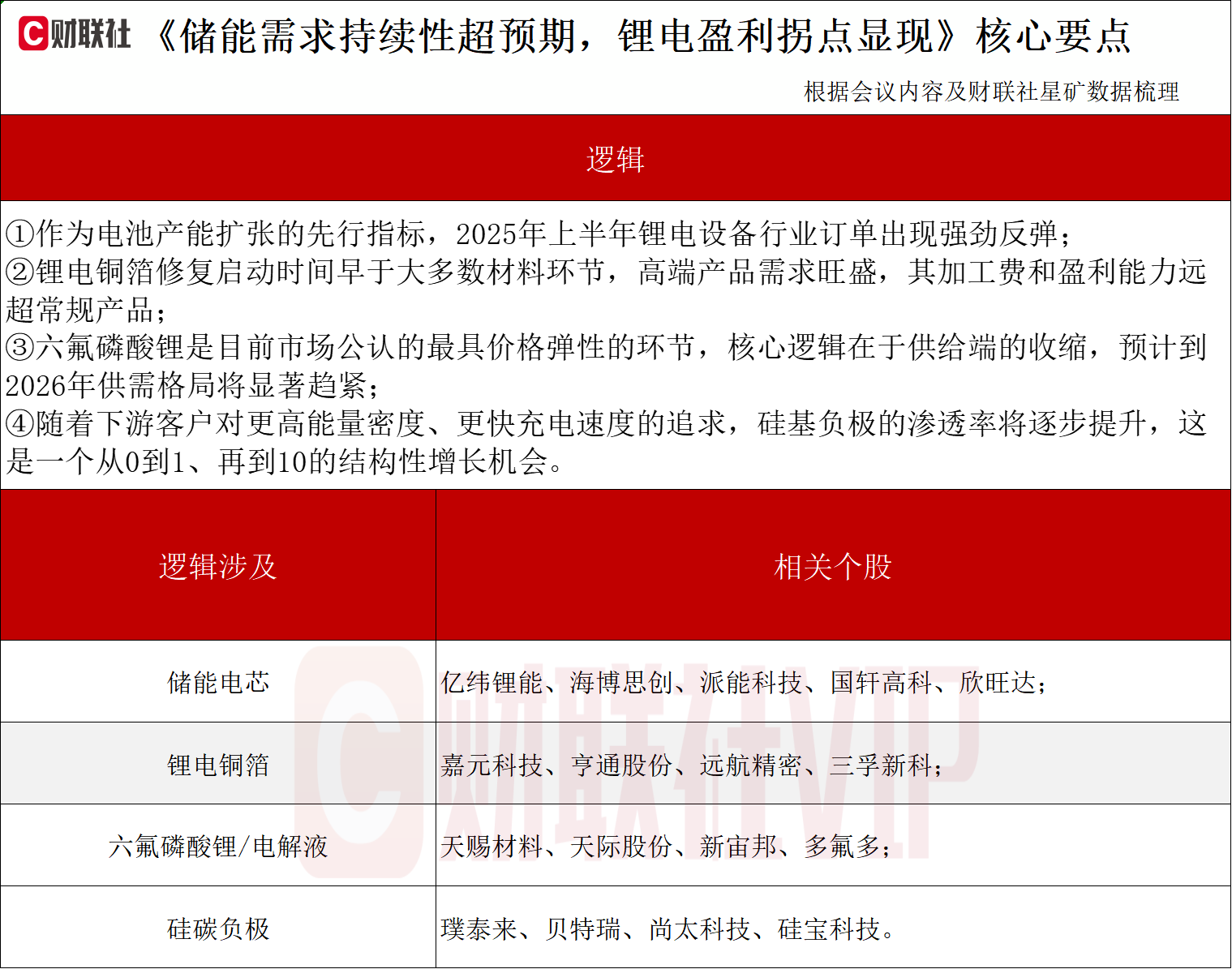

财联社VIP特联合蜂网火线直连“锂电池”行业专家,探究行业的供需情况,各细分环节的技术变化,以及国内企业的盈利表现。栏目在9月25日发文《锂电池历经三年通缩周期迎来景气反转“前瞻信号”》整理专家核心观点,详情如下:

储能需求爆发是核心驱动力

储能需求的爆发式增长是本轮周期的首要且最为关键的驱动力。2025年以来,全球储能市场需求持续超越市场预期,根据最新的行业预测,2025年全球储能电池需求预测已上修至521GWh,同比增速高达60%;展望2026年,预计仍将维持36%的高速增长。

产业链环节复苏节奏

结合产业链各环节来看,储能电芯和锂电铜箔率先走出了价格低谷。其中,储能电芯是本轮复苏中第一个实现明确“涨价”的环节。铜箔环节,特别是其加工费,修复启动时间早于大多数材料环节。早在2024年第四季度至2025年第一季度,加工费就已经开始回升。进入下半年,行业稼动率维持高位,高端产品(如适配硅基负极的高抗拉强度铜箔)需求旺盛,其加工费和盈利能力远超常规产品,带动整个环节景气度持续向好。

六氟磷酸锂/电解液是目前市场公认的最具价格弹性的环节。核心逻辑在于供给端的收缩。在经历了长期的价格低迷后,行业内六氟磷酸锂的新增产能投资极为有限,头部企业亦无大规模扩产计划。而下游电池需求未来几年仍将保持20%以上的年均复合增长。在这种供需增速错配的背景下,预计到2026年,六氟磷酸锂的供需格局将显著趋紧,甚至可能出现阶段性短缺。届时,其价格可能出现非线性上涨,从而带动整个电解液产业链利润的大幅扩张。相关企业如天赐材料和多氟多将是主要受益者。

负极材料(特别是硅碳负极)的弹性主要来源于技术创新。随着下游客户对更高能量密度、更快充电速度的追求,硅基负极的渗透率将逐步提升,这是一个从0到1、再到10的结构性增长机会。掌握核心技术的企业,如璞泰来和尚太科技,有望通过销售高毛利率的新产品,实现盈利能力的跃迁。

多氟多持续走高,截至11月14日收盘,区间最高涨幅达141%。天赐材料随后震荡走高,截至11月14日收盘,区间最高涨幅达55%。

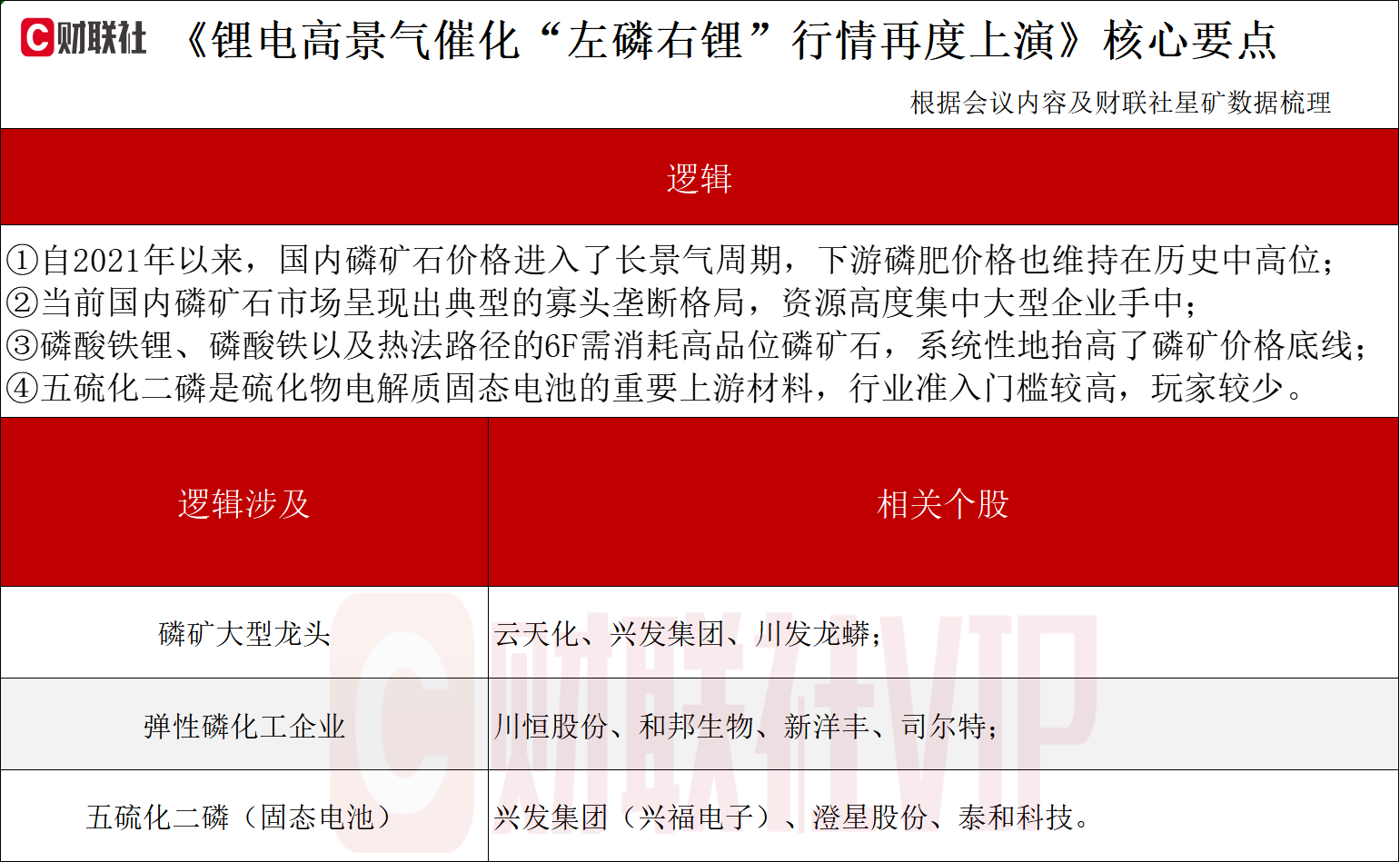

【二】锂电高景气催化“左麟右锂”行情再度上演!栏目邀约专家调研行业供需情况及中长期展望

磷酸铁锂及上游黄磷价格上涨,推动磷化工板块热度回升,重现“左磷右锂”行情。

栏目在11月6日特邀“磷化工”专家,调研目前行业的供需情况,以及中长期应用展望。栏目汇总专家观点至文章《锂电、储能高景气催化“左磷右锂”行情再度上演》,其核心观点如下:

据悉,磷酸铁锂的产业链条为:磷矿石-湿法磷酸-净化提纯-磷酸铁-磷酸铁锂。湿法工艺最大的痛点在于,每生产1吨湿法磷酸,会联产4.5至5.5吨难以处理的工业废渣——磷石膏。随着环保政策的收紧,磷石膏“无处可堆”已成为限制PPA产能的核心瓶颈。

六氟磷酸锂的需求则拉动了磷化工的“热法路径”,它的核心瓶颈在于黄磷。黄磷生产是典型的高耗能、重污染产业,已被国家列入“限制类名单”。这意味着其总产能受到了“能耗双控”和环保政策的刚性天花板限制。这种上游的刚性约束,使得6F行业能够保持远高于磷酸铁的景气度和价格弹性。

Ta们布局了固态电池

据专家透露,代表企业主要有兴发集团和澄星股份两家。其中,兴发集团不仅拥有16万吨/年的黄磷产能,且已成功突破高纯黄磷技术。兴发集团并非“跨界”进入固态电池,而是将其服务于半导体(兴福电子)的核心高纯技术,平台化延伸应用于固态电池新材料,公司规划建设1万吨五硫化二磷,预计2026年年中建成,与下游电池厂和车企(如丰田、比亚迪、宁德时代)规划的固态电池小批量装车时间较为吻合。

澄星股份同样拥有16万吨/年的黄磷产能,并已宣布突破高纯黄磷制备技术。泰和科技虽然拥有黄磷产能和五硫化二磷的生产技术储备,但暂未计划自产。

泰和科技股价震荡走高,截至11月14日收盘,区间最高涨幅达40.1%。

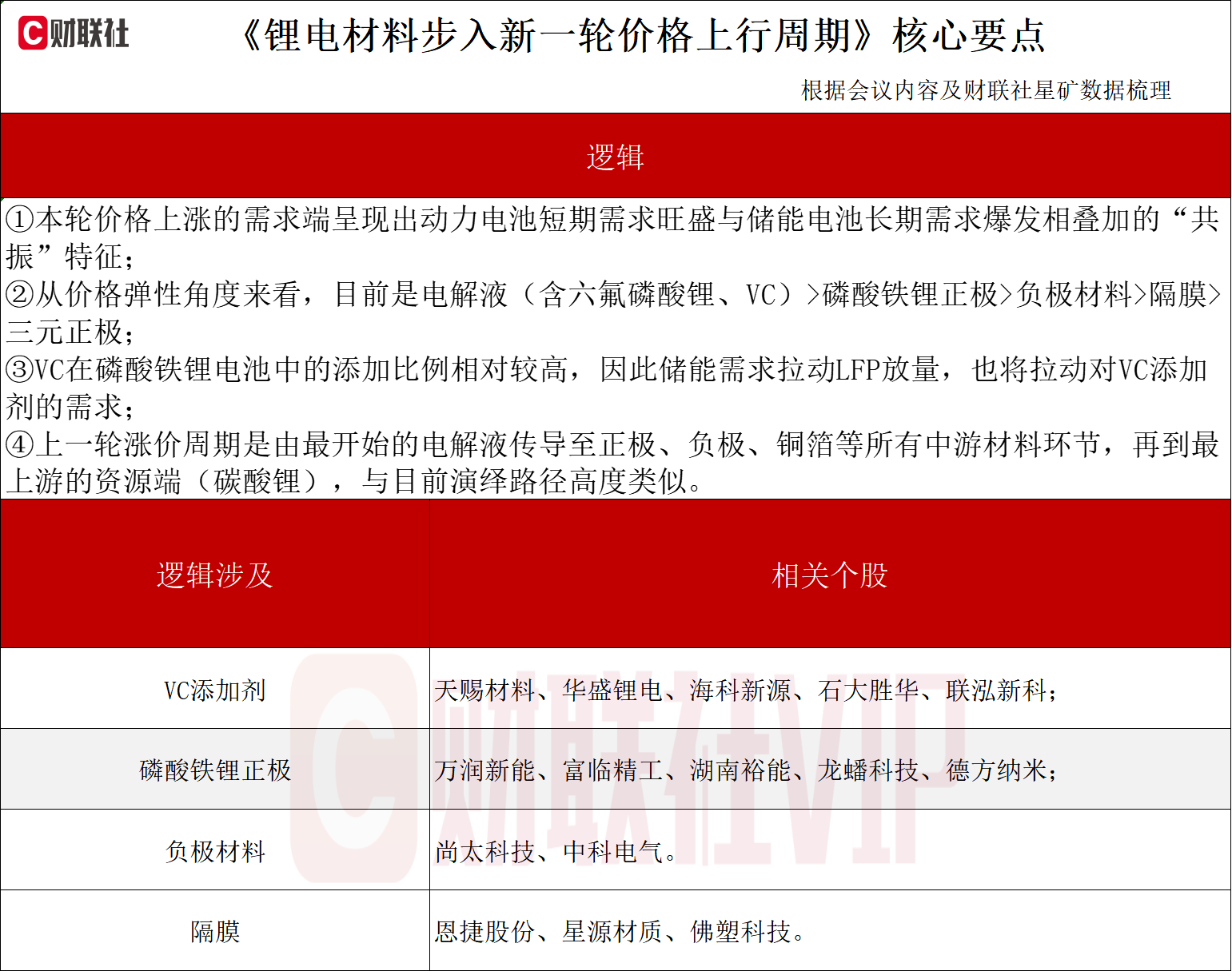

【三】锂电材料价格上涨,栏目及时获取一线供需情报,邀约专家复盘涨价周期传导路径

此外,受益于动力、储能需求,电池厂产能供不应求。产业链中六氟磷酸锂、磷酸铁锂等材料价格显著上涨,引起市场的关注。

栏目跟踪到此涨价趋势后,于11月11日火线直连“锂电池”专家,调研目前行业产能供需情况,以及复盘上一轮锂电材料涨价周期各环节的价格传导路径。栏目汇总专家观点于《锂电材料步入新一轮价格上行周期》,详情如下:

据专家来自产业链的一线观察:

本轮价格上涨的原因

本轮价格上涨的需求端呈现出动力电池短期需求旺盛与储能电池长期需求爆发相叠加的“共振”特征。

动力电池市场方面,2026年新能源汽车购置税减免政策力度将减半,这一预期直接刺激了2025年四季度的需求提前释放。

储能电池方面,2025年初,市场曾因136号文(取消新能源强制配储)而对国内储能需求持悲观预期。然而,随后的市场发展截然相反。以近期的内蒙古省级“容量电价”政策为例,这使得独立储能项目的内部收益率可高达20%至30%,极大地激发了市场化投资热情。全球电力短缺以及AI数据中心对绿电和配储的巨大新需求也成了强劲拉动因素。

而锂电中游材料环节目前的扩产意愿与能力双低。在经历了三年的困难期,中游二三线企业普遍资金短缺,已无力支持新一轮的资本开支,导致行业出现供需不平衡的情况。

各环节弹性排序

据专家透露,目前产业链的弹性来看是电解液(含六氟磷酸锂、VC)>磷酸铁锂正极>负极材料>隔膜>三元正极。

(一)电解液:2026年六氟磷酸锂需求预计为35.4万吨,而有效供给仅为39.7万吨,产能利用率高达89%,2026年有效产能预计仅增长7%,而需求增速高达23%。产能主要集中在天赐材料(11万吨)、多氟多(6.5万吨)、江苏新泰(5万吨)、赣州石磊(3.6万吨)等少数头部企业。头部厂商预计在2026年将处于满产满销状态。此外,VC作为LFP电池的关键添加剂,已出现“供不应求”的情况,下游客户甚至需要“驻场要货”。

(二)磷酸铁锂正极:2026年LFP需求预计为51.7万吨,供给约68.0万吨,产能利用率 76% ,储能大电芯所需的高端产品供不应求,主要供应商是湖南裕能和富临精工。LFP行业目前仅湖南裕能一家企业能够实现盈利,其他企业普遍处于亏损或盈亏平衡线,涨价诉求强烈。

(三)负极材料:2026年需求预计为37.8万吨,供给约50.7万吨,产能利用率将回升至75%。2025年9月行业开工率已达91%,头部厂商满产满销。主要供应商是贝特瑞(22%)、上海杉杉(18%)、中科星城(13%)、尚太科技(12%)、璞泰来(6%)。

(四)隔膜:2026年需求预计为469亿平,供给约636亿平,产能利用率将回升至74%。2026年隔膜有效产能增速预计仅10%,远低于需求的23%增速。由于企业普遍担忧2030年左右固态电池技术可能淘汰隔膜,因此、“不会扩”2027年以后的产能。这种技术迭代的威胁导致了中长期的供给刚性。目前价格已企稳,最新一周有2-3个点的反弹。

(五)三元正极:2026年需求约12.3万吨,供给约20.9万吨,产能利用率仅59%。在LFP路线(尤其在储能和国内动力)高歌猛进的背景下,三元材料需求疲软,高库存和低利用率导致涨价弹性较弱。

上一轮涨价周期路径

上一轮周期始于2020年第三至第四季度的预期启动阶段。在欧洲补贴加大和国内新势力放量的背景下,市场对2021年的需求预期从悲观转向极度乐观。这种预期首先冲击了六氟磷酸锂环节,因其扩产周期最长,约1.5-2年,对远期供需缺口最为敏感,导致其在2020年四季度率先涨价。

2021年4-5月,真实的供需紧张开始出现,标志性事件是天赐材料与宁德时代签订六氟长单,锁定了供给缺口。随后,涨价压力从电解液迅速传导至正极、负极、铜箔等所有中游材料环节。

到了2021年第四季度至2022年,行业瓶颈从中游材料转移到了最上游的资源端。碳酸锂价格从2020年底的约4万元/吨飙升至60万元/吨的历史高点。

最后,行业在高景气时的大量扩产,行业迅速转为严重过剩,价格从上游资源端(碳酸锂)开始崩塌,中游材料跟随暴跌,行业随之进入了长达两年的亏损和去产能周期。回到当下,目前材料涨价的演绎路径与上一轮周期的表现几乎一致。

文章梳理提及包括石大胜华、华盛锂电、海科新源在内的多家公司,截至11月14日收盘,石大胜华区间最高涨幅达34.03%,华盛锂电区间最高涨幅达52.85%,海科新源区间最高涨幅达43.91%。

以上为本栏目近期表现,受限于文章篇幅,若需了解更多专家会议涉及的其它上市公司投资逻辑,请进入本栏目详情页查阅。

APP专享通道:立即点击,秒抢《风口专家会议》>>>

APP专享通道:立即点击,秒抢《金牌纪要库》>>>

注:栏目为内容资讯产品,并非投资建议,栏目发布的所有内容仅供参考,据此做出的任何投资决策与本公司及栏目作者无关。