①恒生科技指数为何能在前三季度显著跑赢其他主要股指?

②在过去的三季度中,医药获明显增持,而科技板块遭减持,这一调仓动向反映了机构对后市怎样的预期?

财联社11月12日讯(编辑 胡家荣)近期港股震荡调整,除外部波动外,部分投资者选择获利了结。对此招商证券指出,当前市场预期与基本面存在预期差,反带来布局机会。随着美联储降息、中美关系缓和及国内产业政策落地,港股有望在盘整后打开上行空间。配置上建议重回“哑铃策略”,攻守兼备:进攻端关注科技(AI链)与有色金属,防守端聚焦高股息与困境反转板块。

大势研判:预期差中蕴藏机会

短期展望

10月盘整后,市场对中美冲突、经济放缓等悲观预期已逐步消化,但机构情绪仍偏谨慎,资金转向防御(如增持高股息资产)。

预期差机会:科技突破(如AI)、中美关系缓和、“十五五”政策增量、美联储12月降息及结束缩表等利好未被充分定价,港股有望由抑转扬。

中长期逻辑

经济企稳后盈利有望底部反转,科技投入逐步转化为增长动能;低利率环境下,南向资金与外资持续流入,港股估值洼地修复空间显著,慢牛趋势可期。

基本面与政策:新经济支撑结构性行情

经济数据:宏观需求端仍弱(地产投资增速-13.9%),但新经济板块(信息技术、医药等)中报盈利增速达31.7%,成为股市核心支撑。

政策亮点:“十五五”规划强调科技自立、扩大内需,央行重启国债买卖以优化货币政策传导;中美关系呈现“斗而不破”,芯片管制等领域或有缓和空间。

流动性:内外资合力注入动力

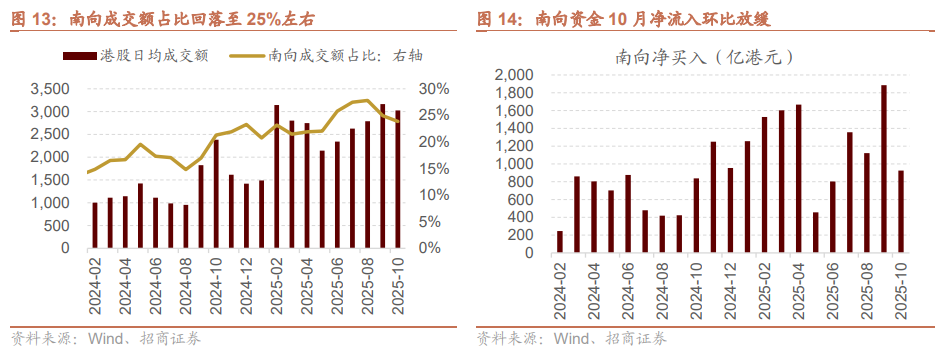

外资回流:美联储10月降息后,12月有望再降25bps,明年或累计降息75bps;结束缩表将缓解流动性压力,推动外资增配港股(10月海外ETF净流入9亿美元)。

南向资金持续流入:年内累计净流入超1.26万亿港元,居民资金入市潜力与热度指标均处于上升通道,险资等长线资金加大高股息资产配置。

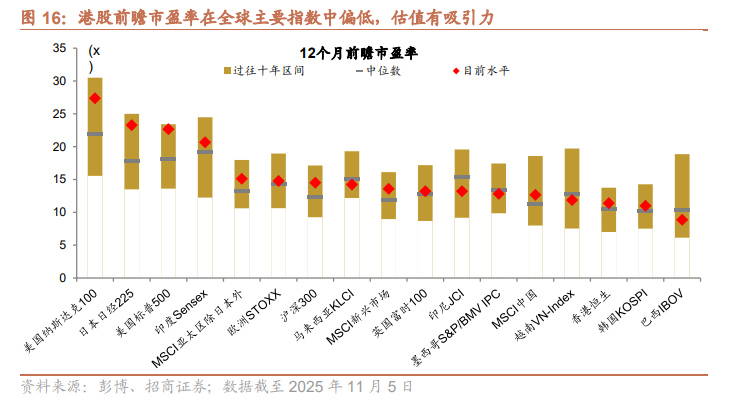

估值:全球洼地,性价比突出

恒生指数PE(TTM)仅12倍,显著低于美股、A股及日股;风险溢价达4.2%,高于全球主要市场。

当前估值处于10年82%分位数,但长期维度仍低于历史均值,修复空间充足。

配置策略:重回“哑铃策略”

建议配置兼顾进攻与防守,采用“哑铃策略”:

进攻端(高弹性成长):

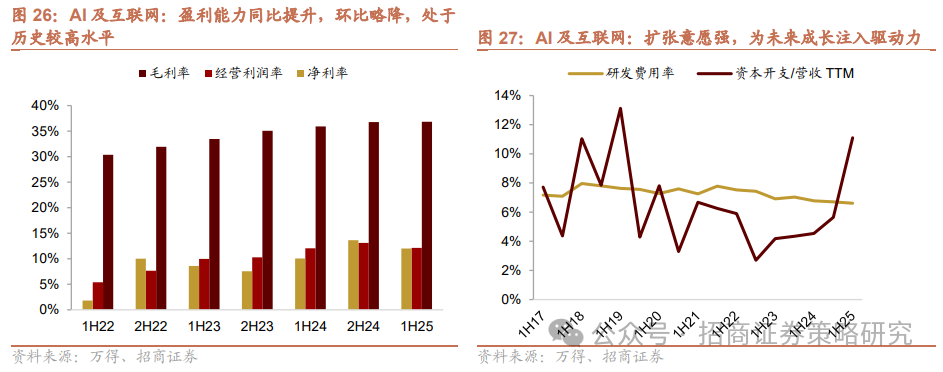

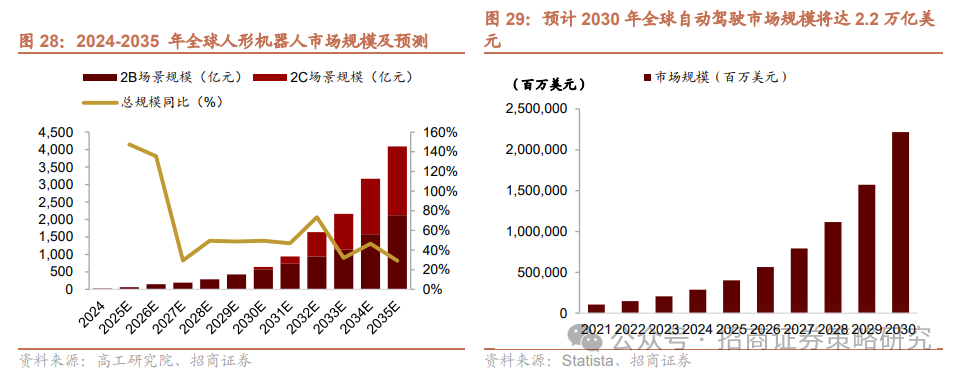

科技(AI产业链):包括互联网、人形机器人、自动驾驶及电力相关公司。这是最具弹性的成长品种,受政策和产业趋势驱动,估值仍有吸引力。

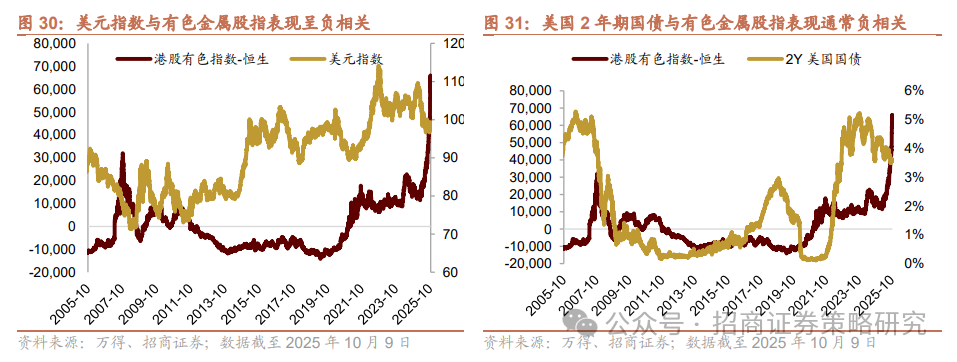

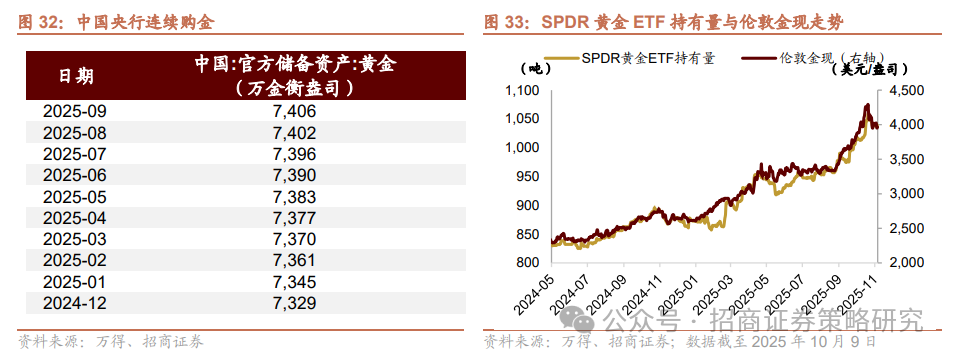

有色金属:受美元贬值、流动性宽松和供需格局支撑。黄金兼具避险和央行购金逻辑。

基本金属(如铜、铝)受益于新兴产业发展和“铝代铜”经济性。

基本金属(如铜、铝)受益于新兴产业发展和“铝代铜”经济性。

底仓端(稳健防守):

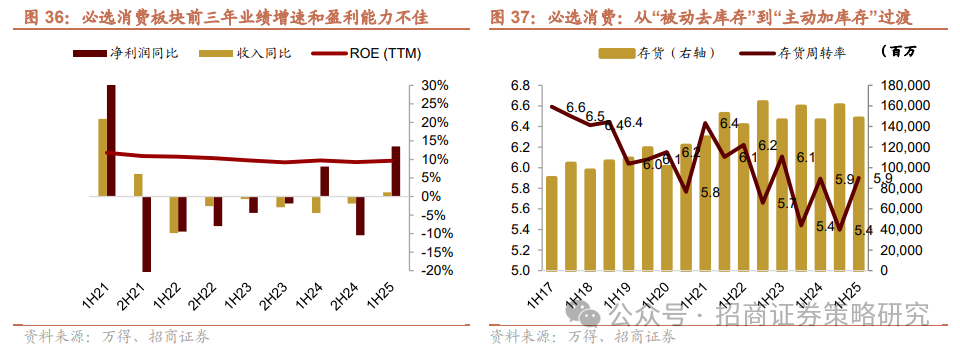

困境反转(如必需消费):行业经历长期低迷后,出现供需格局改善和业绩拐点迹象,估值处于历史低位,适合长线资金左侧布局。

高股息(红利策略):股息率具有吸引力(如恒生高股息率指数约6%),分红能力稳定,是险资等长期资金的重要底仓配置。