①恒生科技指数为何能在前三季度显著跑赢其他主要股指?

②在过去的三季度中,医药获明显增持,而科技板块遭减持,这一调仓动向反映了机构对后市怎样的预期?

财联社11月11日讯(编辑 胡家荣)回顾2025年,港股市场表现超出预期,恒生指数与恒生科技指数涨幅达30%,领跑全球主要市场。这一轮行情既受益于AI产业趋势和基本面改善,也得益于内外流动性环境的支撑。

值得注意的是,市场呈现出明显的结构性特征:少数个股贡献了指数大部分涨幅,板块轮动频繁,黄金、分红与成长等不同逻辑的资产出现同涨现象。

展望2026年,市场环境将呈现新的特征。中金公司指出,"过剩流动性追逐稀缺资产"的逻辑仍将延续,但信用周期可能从修复转向震荡甚至放缓。

2025年回顾:流动性助推的结构性牛市

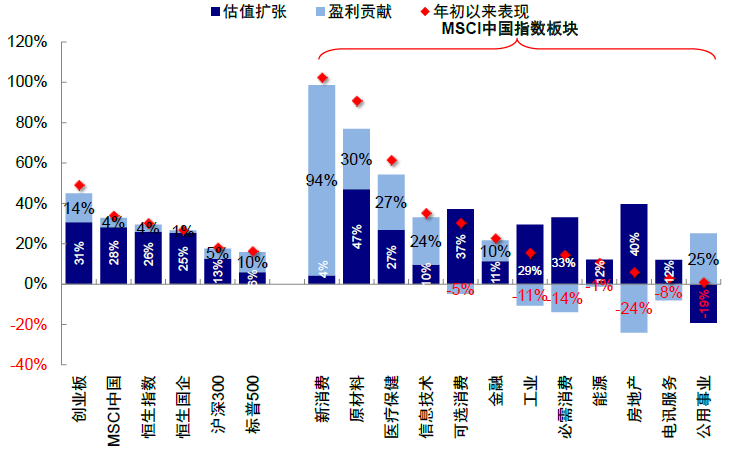

2025年,港股市场表现突出,恒生指数和恒生科技指数涨幅均达到30%,领跑全球市场。这一轮牛市主要由两大因素驱动:一是实实在在的产业趋势(如AI技术)和基本面改善(例如财政政策发力带动经济修复),二是内外部流动性叙事(如“去美元化”和存款搬家)的放大效应。值得注意的是,市场涨幅主要由估值扩张贡献,尤其是风险溢价下降,例如恒生科技的涨幅几乎全部来自估值提升。

2025年港股呈现几个鲜明特点:

结构性行情突出:少数龙头股(如腾讯、阿里)贡献了指数涨幅的70%,而约一半个股跑输指数。

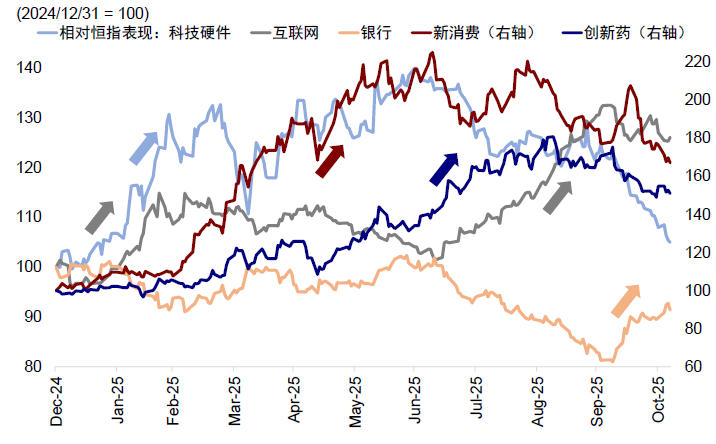

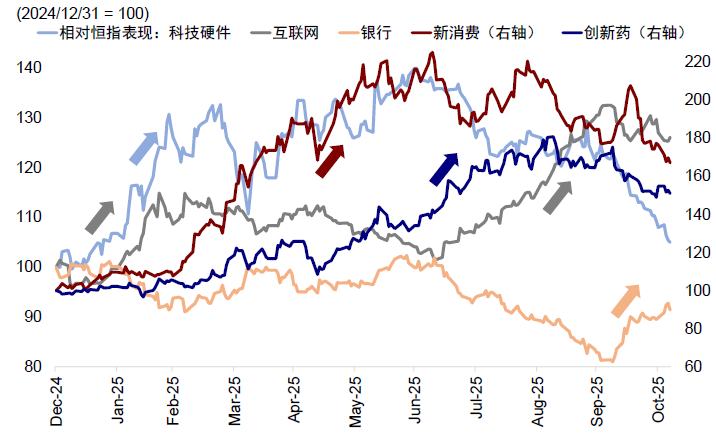

板块轮动显著:一季度互联网领涨,二季度转向新消费,三季度创新药表现亮眼,四季度又回归互联网。投资者若未能把握节奏,可能面临亏损。

资金流入助推:南向资金流入规模创纪录,外资配置呈现分化,亚太基金增配中国,而全球基金仍低配。

宏观逻辑:过剩流动性追逐稀缺资产

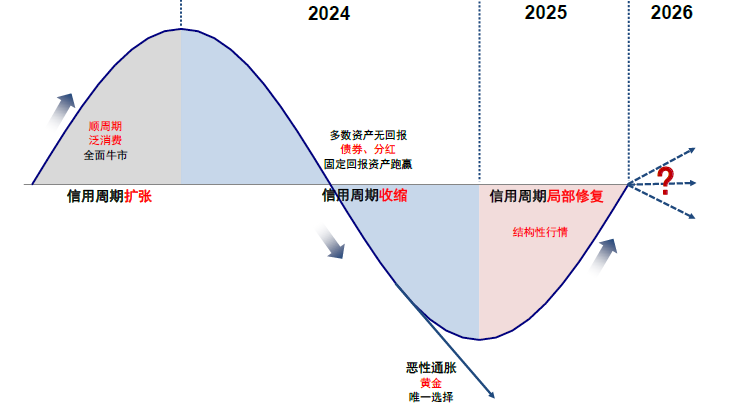

报告指出,过去两年中国市场的核心脉络是“过剩流动性”对“稀缺回报资产”的追逐。流动性过剩源于信用收缩背景下资金淤积(如储蓄规模创新高),而稀缺资产则随信用周期变化轮动:

信用收缩时,债券和分红资产受青睐;

信用局部修复时,体现为互联网、新消费等结构性行情;

信用整体修复时,可能迎来全面牛市。

这种组合导致通缩与通胀并存的现象:整体经济需求偏弱,但资金集中流向局部领域(如AI、豪宅),推高资产价格。对后市的关键判断取决于两点:流动性环境是否持续,以及稀缺资产能否扩散到更广范围。

流动性环境:充裕但需理性看待

展望2026年,流动性充裕局面预计延续,但不宜过度乐观:

宏观流动性:M2与GDP比例高企、利率处于历史低位,资金淤积问题依然存在。

微观流动性:存款“活化”推动资金入市,但入市力度与市场表现互为因果,需关注收入预期和债务压力等约束。

外部流动性:美联储降息周期支撑港股,但下半年存在变数;“去美元化”仅是局部现象,外资回流门槛较高。

整体而言,流动性仍是市场基石,但单纯依赖资金流入有“天花板”。港股更受益于外部宽松,而A股更直接受益于国内资金入市。

稀缺资产扩散:信用周期震荡下的挑战

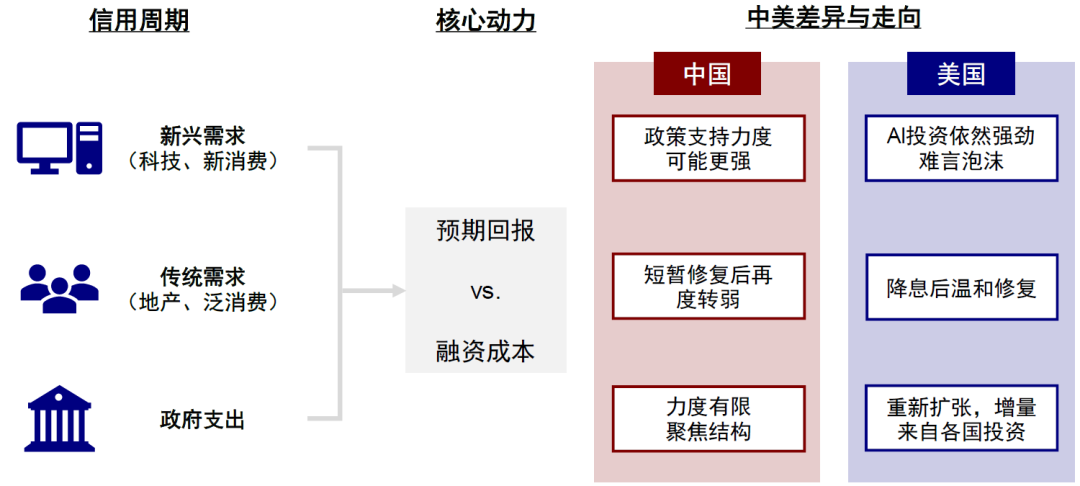

2026年,信用周期可能从2025年的修复转向震荡放缓,稀缺资产难以大幅扩散。报告将信用需求分为三类:

新兴需求(如AI科技):维持高景气,但预期已较高。

传统需求(如地产、消费):收入预期不振和成本倒挂问题未解,修复动力不足。

财政支出:力度有限,更多向科技领域倾斜。

政策发力是上行风险的关键。若能在收入预期、社保、化债等方面加大倾斜,而非仅聚焦股市和基建,可能推动信用周期修复。下行风险则包括美股AI泡沫破裂或中美摩擦升级。

市场趋势:指数空间有限,结构性机会为主

基于盈利和估值分析,报告对2026年港股指数空间持谨慎态度:

盈利增长:基准情形下预计整体盈利增长3%(非金融增长6-7%),低于市场预期。

估值水平:当前估值已不便宜,风险溢价处于历史低位。指数进一步上行需盈利驱动,而非估值扩张。

点位预测:

基准情形:恒指中枢28000-29000点(盈利增长3-4%+结构性估值提升)。

乐观情形:31000点(政策超预期推动盈利增长6-7%)。

悲观情形:21000点(外部风险冲击)。