①2025年个人房贷市场,大行总量收缩与股份行城商行有所发力的情况同时存在。②部分区域的房地产市场依然较为健康,银行会主动择机加大投放,仍是较为稀缺的信贷资源。③六大行的个人房贷总量过于惊人,即便有其他银行发力,但预计无法抵消整体银行业个人房贷的负增长。

财联社11月04日讯(编辑 杨斌 实习生 郑斐睿)目前,42家A股上市银行2025年三季报已披露完毕。财联社梳理,上市银行的投资收益(主要计入“其他非利息收入”)增速放缓,表现承压。国信证券在其发布的银行业2025年三季报综述中指出,虽然此前的利率下行曾对银行投资收益有明显贡献,但受近期债市波动加剧、收益率上行影响,目前该项收入增速已处于低位。

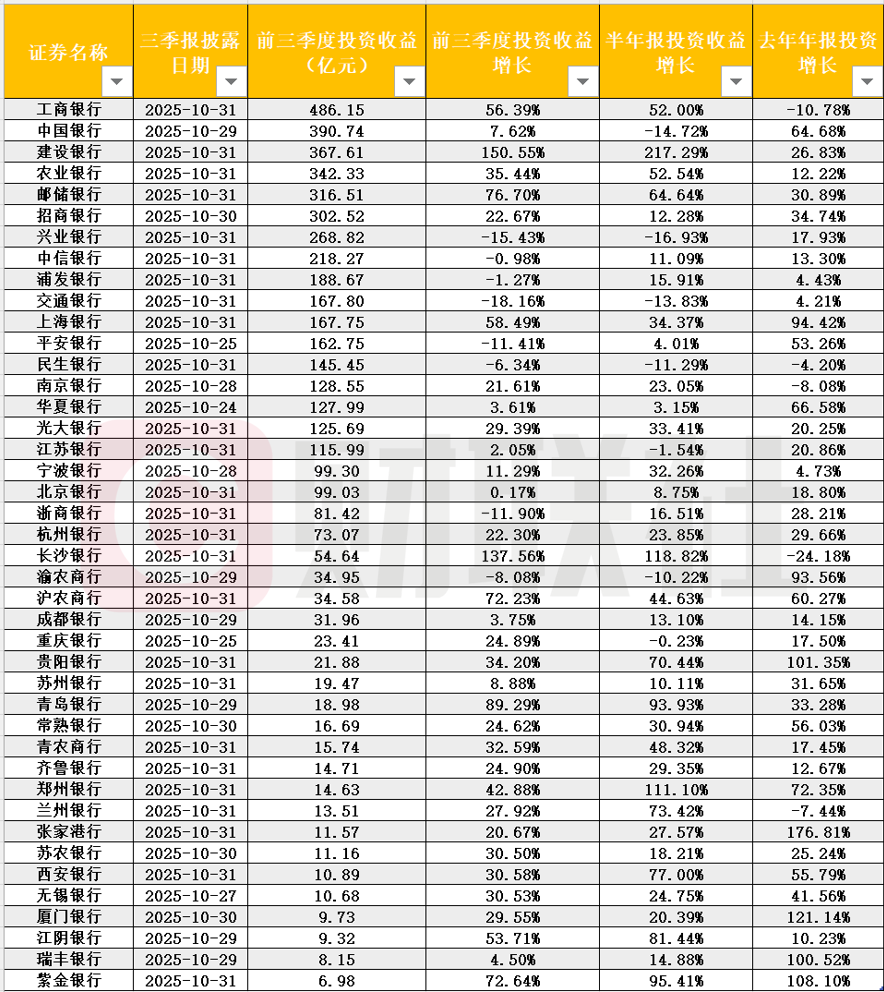

图:已披露三季报的上市银行投资收益

(资料来源:Choice数据,财联社整理)

股份制银行在此次市场波动中尤为典型。平安银行投资收益增长率已从2024年年报的 +53.2% 降至2025年前三季度的 -11.4%,并在三季报中明确将收入下降归因于“受市场波动影响,债券投资等业务相关的非利息净收入下降”。类似地,兴业银行的投资收益增速也从去年年报的+17.9%降至-15.4%。

多家股份行高管在业绩说明会上证实了这一趋势,光大银行董事会秘书张旭阳指出,今年以来债券市场利率整体上行,估值损益有所下降,叠加去年同期高基数,使得第三季度其他非息收入同比降幅较大。

六大行的表现则出现分化。交通银行的投资收益增速从+4.2%转为-18.1%,与股份行趋势相似。然而,建设银行和邮储银行却逆势增长,建设银行财报指出其他非利息收入的大幅增长“主要是债券等投资收益增加”,其投资净收益同比增长高达150.55%,邮储银行的投资收益也实现了70%以上的同比增长率。

部分地方性银行也实现了高增长,例如长沙银行、青岛银行、紫金银行、上海农商行截至今年三季度末的投资收益均有70%以上的同比增长率。

业内人士指出,这种分化表现,特别是建行、邮储及部分城商行能维持可观收益,主要原因并非持有期估值上涨,而是与其“通过集中卖出兑现账面浮盈”有关。有分析师解释,银行的FVOCI(其他债权投资)和AC(债权投资)类资产,虽然日常估值不计入当期损益,但在卖出时可直接确认投资收益。以长沙银行为例,国信证券点评称,该行正是通过处置了部分AC账户资产兑现了浮盈,同时增加了交易性金融资产配置,才实现了非息收入的不错增长。

展望未来,业内人士认为,这种依靠兑现浮盈实现的高增长恐难持续。西部证券在相关报告中称,随着前期积累的浮盈“弹药”消耗,后续“卖债补盈”的空间或将趋紧。

这一判断与多家银行管理层的观点一致,南京银行副行长、董事会秘书江志纯表示,“展望2026年,预计债券市场仍然面临多空因素交织的情形,不确定性依然存在。”综合来看,由于目前市场利率处于低位,下降空间有限,未来其他非利息收入很难再对收入增长产生大的贡献。