①赛力斯若成功挂牌港股,将成为继比亚迪之后第二家实现A+H双地上市的中国新能源整车企业。 ②此次上市不仅是赛力斯业绩兑现窗口期的融资动作,也被视为“华为系造车”首次接受国际资本定价检验。

《科创板日报》10月30日讯(特约记者 唐植潇)在“问界”带动下实现营收三倍增长、利润转正后,赛力斯集团(601127.SH)正式启动港股IPO,计划募资最多131.8亿港元。若成功挂牌,赛力斯将成为继比亚迪之后,第二家实现A+H股双地上市的中国新能源整车企业。

此次赴港时点,既踩在业绩爆发的窗口,也伴随着财务结构高负债、流动性受限的现实压力。招股书显示,公司将约70%募资用于魔方平台、智驾系统和AI研发,意图以自研能力换取“渠道加持”之外的中长期增长锚点。

从时间点来看,赛力斯此番赴港,正值“问界”爆发带来盈利转折的当口,也是其内部资金结构承压与外部估值窗口重合的阶段性节点。

招股书显示,赛力斯本次全球发售基础发行1.002亿股H股,拟募资上限131.8亿港元,扣除费用后预计净募资129.25亿港元。用途方面,约70%资金将投向新能源汽车核心技术研发,20%用于全球营销网络、海外渠道及充电设施拓展,剩余10%补充营运资金。

具体来看,研发投入将围绕三个方向展开:一是升级“魔方”平台架构,提升平台兼容性和能效;二是加大智能驾驶算法与鸿蒙OS座舱系统的投入,推进高阶辅助驾驶量产落地;三是开发下一代电驱与增程系统,预计2025年起搭载于新车型。

在赛力斯看来,这笔资金既是“造血补强”,也是一次战略性的国际资本对接。招股书中明确指出,公司需要通过港股建立更加开放的估值体系,以支撑全球化战略,并进一步摆脱对国内信贷体系和A股融资渠道的依赖。上市地点选在香港,也与问界品牌计划出海、寻找东南亚及中东市场增长机会的节奏相符。

不过,更现实的考量来自财务结构压力。截至2025年6月末,赛力斯集团合并总资产约2176.5亿元,负债总额约1648.2亿元,资产负债率为75.7%,较2024年底的87.4%已有明显改善,但整体仍处高位。其中已抵押银行存款262.49亿元、定期存款114.38亿元,两者合计占比较高,实际可动用流动性仍受限制。

有证券行行业从业者对《科创板日报》记者表示:“赛力斯目前账面现金虽然看似充裕,但结构化存款和受限资金占比较高,实际可动用的流动性有限。叠加高负债率和快速扩张带来的营运资金消耗,公司确实需要通过港股上市获得新的资金补充。”

在“问界”热销带动下,赛力斯已实现收入与利润双突破,但其增长基础仍建立在三重依赖之上——品牌依赖、资金依赖、平台依赖。

这三者,在招股书中被不同程度披露为潜在风险,也构成投资者衡量其估值稳定性的关键变量。

第一重依赖,是对华为的品牌与渠道绑定。

2024年,赛力斯来自问界品牌的收入占比高达90.9%,已形成“单一品牌结构”。而问界并非独立于华为命名、也非自有销售网络,而是深度嵌入“华为智选车”生态,从命名、产品定义、到销售渠道高度依赖后者。

销售端方面,截至2025年上半年,赛力斯已经将旗下其他汽车品牌数量从2022年的1882家收缩到了456家,同时赛力斯在全国240多个城市布局超过350家AITO用户中心与700家体验中心,问界品牌门店总数逾千家。

赛力斯招股书提示,与华为的合作是问界汽车成功的重要推动因素,倘若公司与华为的业务关系出现任何重大中断,公司的业务、财务状况及经营业绩或会受到重大不利影响。同时,当前合作未设利润分成机制,未来在合作节奏、授权机制、定价策略等环节的变化,亦可能带来交易对象集中风险。

第二重依赖,是资金结构的高杠杆运行。

截至2025年中,赛力斯资产负债率约为76%,虽较2024年底的87.4%有所回落,但仍高于高于比亚迪(71%)、理想(约54%)、小鹏(约67%)等同行,处于行业偏高区间。与之相应,赛力斯账上已抵押银行存款超过260亿元,另有超百亿元定期存款,整体流动性受限。

更值得关注的是其对账期的极度依赖:上半年贸易及其他应付账款维持在680亿元高位,账期长达266天,为行业最长之一,超过比亚迪、小鹏等普遍缩短至150天以内的水平。

第三重依赖,是智能化能力对外部平台的高度接入。

当前赛力斯的智驾能力、交互系统与高端感知硬件方案,主要依托华为所主导的鸿蒙座舱与ADS高阶辅助驾驶,赛力斯主要负责平台整合与制造。

随着智界(奇瑞)、享界(北汽)、尊界(江淮)、尚界(上汽)等“华为系”车型陆续量产,问界所独占的技术红利正在稀释,消费者对“华为车”的辨识度正在泛化。

招股书显示,赛力斯正加大对自研“魔方平台”与AI驱动智能座舱、辅助驾驶系统的投入,计划以大模型技术推进车端智能体验落地。不过,当前相关功能的成熟度及规模化落地节奏仍需后续观察,市场亦普遍关注其“自主智能技术”的长线能力兑现路径。

港股市场历来对“盈利能力+估值合理性”并重,赛力斯此番登陆,既是对问界爆发式增长的资本兑现,也是对“华为赋能型车企”商业模式的首次国际定价测试。

从发行定价看,赛力斯本次H股最高发售价为每股131.5港元,相较其A股10月28日收盘价折让幅度约24%。按基础发行规模(1.002亿股)测算,预计募资总额131.8亿港元,净募资129.25亿港元,对应市值约为1500亿港元左右。

黄河科技学院客座教授、汽车行业研究员张翔向《科创板日报》表示,尽管赛力斯在技术研发和用户运营等方面高度依赖华为,但双方是基于正式的长期合作协议展开深度协同,且在股权与业务层面已有交叉投资与共建机制,合作基础稳定、法律框架明确,属于具备战略绑定性质的商业模式。因此,不能简单将赛力斯视为“依赖外部助力”的特例而排除在估值对比体系之外。

他认为:“赛力斯与华为是双向获益、互为补强的合作关系,其成长路径虽不同于理想、小鹏的自研模式,但依然具备独立可持续的商业逻辑,完全可以在同一估值框架下进行横向对比。”

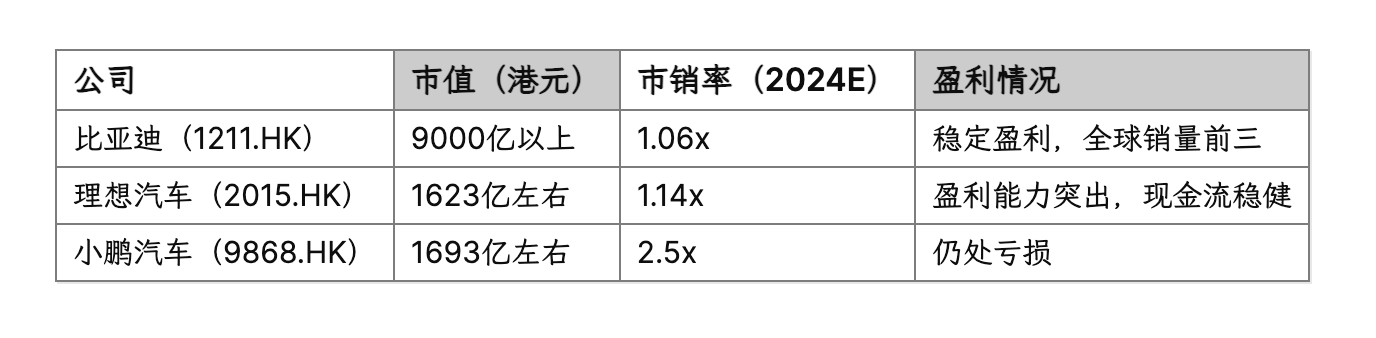

横向对比,当前港股市场新能源汽车三强估值(截至2025年10月)如下:

若以赛力斯2024年营收1451.76亿元人民币(约合1550亿港元)为基准,其H股静态市销率约在0.95–1.05倍之间,低于上述对手。

多个接受《科创板日报》记者采访的机构投资人表示,赛力斯此番赴港更像是一场“华为系造车”的定价试验:“它的核心卖点在于‘华为加成’,但同时也因为绑定华为而在独立性、持续性上被打折。港股投资者不迷信‘故事’,更看重现金流和技术护城河,这对赛力斯提出了新的要求。”

目前,已有22家基石投资者认购赛力斯本次H股发行,包括重庆产业母基金、广发基金、施罗德投资、中邮理财、星宇香港等,覆盖政府、机构与外资三类资金。

张翔对《科创板日报》记者表示:“近年来,赛力斯自有品牌的发展一直较为艰难。一方面,在当前流量驱动的市场格局下,缺乏品牌认知和网络声量的中小品牌很难获得用户注意力;另一方面,其核心产品技术积累有限,缺乏明确的差异化竞争优势。早年赛力斯正是因品牌经营受限、转化率低迷,才选择与华为展开深度合作。可以说,问界的成功某种程度上弥补了赛力斯自有品牌难以突围的困境。”

据悉,问界品牌之外,赛力斯旗下还有蓝电汽车、瑞驰新能源、东风风光、东风小康等多个品牌,产品涵盖了新能源SUV、新能源面包车、燃油SUV、燃油MPV等。

其中,蓝电成立于2023年3月,定位 “智能电动汽车普及者”,主打15万元以下主流市场,目标用户为注重性价比的家庭用户。

根据乘联会及第三方平台数据,蓝电品牌2025年第三季度(7-9月)核心车型蓝电E5贡献了99%以上的销量,约4848辆,占自有品牌总销量的超 80%。这一销量数据同比下降33.8%(2024年Q3销量7328辆),环比下降19.7%(2025年Q2销量6039辆)。