① 汪大卫表示,新材料业务经营正常,但其并未提及具体保障措施。这也为后续,智元入主后原有对赌协议能否正常履约,亦或作出调整等,埋下悬念; ②郭涛分析,上纬新材复牌后股价或面临短期波动,若公司未能及时披露利好,部分资金或获利了结;

《科创板日报》10月30日讯(记者 吴旭光)10月29日,上纬新材召开2025年半年度业绩会,这也是智元机器人及相关主体正式入主公司后的首次投资者沟通会。

上纬新材董事长蔡朝阳、总经理汪大卫、董秘兼财务负责人李姵仪三大高管出席,直面投资者关于董事会改选、跨界管理、业务协同等三大疑问。

《科创板日报》记者注意到,业绩会上,尽管多数细节性问题以“关注公告”回应,但上纬新材管理层也向投资人传递出“新股东尊重老团队、聚焦新材料与机器人协同”的基本基调,为这场“跨界”收购大案后续发展,留足想象空间。

新股东“承诺”不会“大换血”

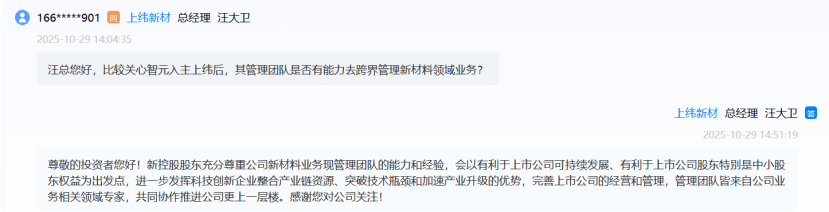

业绩会上,“智元能否跨界管好新材料业务”的问题首先被抛出。有投资者向公司询问,“智元入主后其管理团队是否具备新材料领域管理能力?”

对此,上纬新材总经理汪大卫回应,新控股股东充分尊重公司现有管理团队的能力和经验;管理成员均为业务相关领域专家,将共同推进公司发展。

10月29日,天使投资人、人工智能专家郭涛对《科创板日报》记者分析表示,这一表述暗示上纬新材现有业务运营或不会因控制权变更出现大幅调整,智元更多扮演“资源整合者”角色,某种程度上打消了市场对“外行领导内行”的担忧。

关于新董事会改选的具体时间与成员名单,成为另一个焦点。

有投资者提出,“依据收购报告,董事会有义务提更换董事建议”。公司董事长蔡朝阳、总经理汪大卫均以“后续安排请关注公司公告”回应,并未透露更多细节。

郭涛分析认为,这符合控制权变更后的常规流程,董事会改选或待股权过户完成后推进,且新董事可能引入智元方面的产业专家,为业务协同铺路。

业务协同性引关注

作为股价暴涨的核心逻辑,“上纬新材与智元机器人的产业协同”是投资者追问的重要问题之一。

业绩会上,有投资者接连提问,“上纬新材的新材料产品将如何应用于智能机器人领域”“公司将如何参与智元机器人业务”,但公司高管回应则相对模糊。

公司董事长蔡朝阳两次强调:“公司既有的材料领域将秉承碳中和、创新新材料的理念,持续推动轻量化及产业永续。”汪大卫则补充称,将以收购为契机,积极开拓市场。

郭涛分析称,上纬新材管理层虽未披露二者的具体协同应用场景,但结合上纬新材业务属性可推测,其轻量化、环保新材料或适配人形机器人结构件、外壳等部件。与此同时,智元机器人手握中移杭州1.24亿元人形机器人订单,若上纬新材成功切入供应链,不排除可以获得增量订单的可能。

股权与业绩承诺待解

股权结构与业绩承诺的落地情况,也是投资者关心的话题。

业绩会上,有投资者提问:“老团队剩余20%股份是否放弃表决权?减持时表决权如何处理?”

对此,蔡朝阳在业绩会上未明确表决权与持股期限,但表示“不损害利益”。蔡朝阳回应,相关事项需要符合监管法规规定,不会损及广大投资者及中小股东利益。

对于“老团队如何保证对赌协议利润承诺”,汪大卫仅表示,新材料业务经营正常,但其并未提及具体保障措施。这也为后续,智元入主后原有对赌协议能否正常履约,亦或作出调整等,埋下悬念。

关于最新股东人数,公司董事会秘书、财务负责人李姵仪表示,将在三季度报告中披露。

透过本次业绩会,当前市场最关注三大问题:董事会改选何时落地、业务协同是否有实质性进展、业绩承诺是否调整。

郭涛分析认为,上纬新材复牌后股价或面临短期波动,若公司未能及时披露利好,部分资金或获利了结;但长期来看,若协同落地,上纬新材有望从传统新材料企业向“机器人+新材料”科技企业转型,估值逻辑将重构。

要约收购期限届满,30日复牌

《科创板日报》记者注意到,业绩会召开当日盘后,智元机器人入主上纬新材,迎来最新进展。

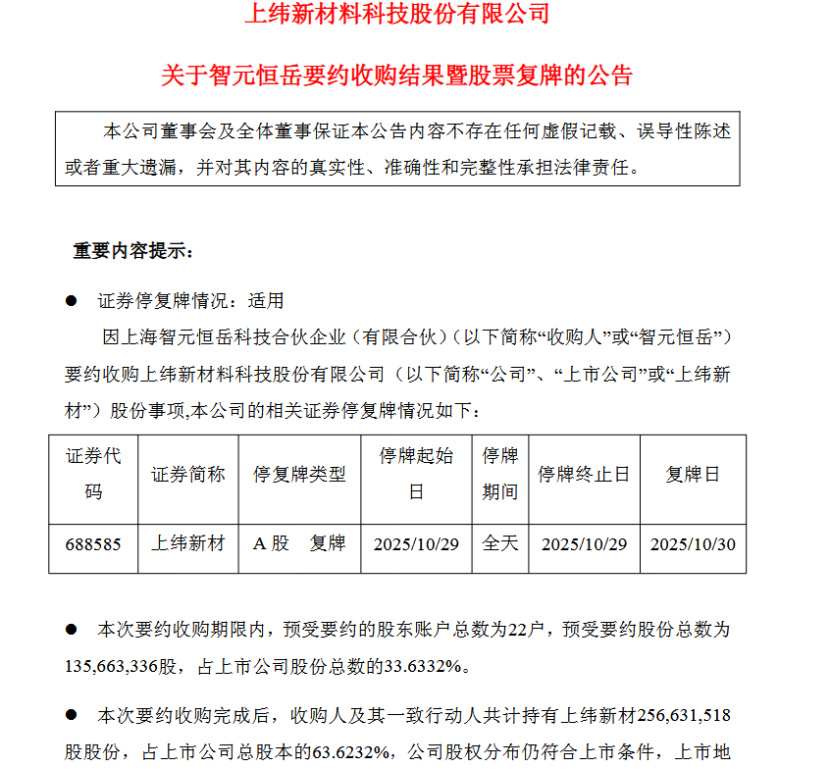

10月29日晚间,上纬新材公告称,上海智元恒岳科技合伙企业(有限合伙)(以下简称智元恒岳)要约收购公司股份期限届满。

本次要约收购期限内,预受要约的股东账户总数为22户,预受要约股份总数为1.36亿股,占上市公司股份总数的33.63%,要约收购价格为7.78元/股。收购人智元恒岳将按照要约收购约定的条件购买上述股份,过户手续根据相关规定办理。

本次要约收购完成后,智元恒岳持有公司58.62%股份,智元恒岳及其一致行动人共计持有公司63.62%股份。

根据公告,收购人智元恒岳系智元创新(上海)科技有限公司及核心管理团队共同出资设立的持股平台。此外,智元机器人通过直接持股等方式成为该平台的核心控制方。

上纬新材表示,收购人及股东认同上市公司长期价值和A股资本市场对科技创新和产业创新的服务能力,拟通过本次要约收购进一步增强对上市公司的控制权。

上纬新材还表示,本次要约收购类型为主动要约,并非履行法定要约收购义务。本次要约收购不以终止上纬新材的上市地位为目的。

上纬新材股票自2025年10月30日(星期四)开市起复牌。