①货币政策强调灵活高效,以及多种工具的运用。

②利率进一步向下空间打开仍需等待政策实际落地。

财联社10月27日(编辑 杨斌)10年与30年关键期限的国债今日完成了活跃券的切换,与过往换券不同,本次切换的活跃券为增值税新政后发行的国债。目前,市场对国债新老券后续的利差走势存在分歧,30年新老券约11bp的利差存不确定性,而10年期约7BP的利差或仍有压缩空间。

行情显示,今日10年国债活跃券由250011切换至250016,30年国债活跃券也由2500002切换至2500006。新的活跃券均为8月8日以后发行,10年期的二级市场收益率较原活跃券高出约7BP,30年期高出约11BP。

图:10年国债活跃券近两交易日分时走势

(资料来源:Choice数据,财联社整理)

根据财政部、税务总局此前公告,对在8月8日(含当日)之后新发行的国债、地方政府债券、金融债券的利息收入,恢复征收增值税。8月8日之前已发行的上述债券(包含在8月8日之后续发行的部分)的利息收入,继续免征增值税直至债券到期。

回顾8月8日以来增值税对利率债新券的影响,华创证券固收首席周冠南指出,10年国债新券一二级利差上调幅度在7bp附近,对应3%税率~6%税率;30年国债新券一二级利差上调幅度在9bp附近,对应3%税率~6%税率。

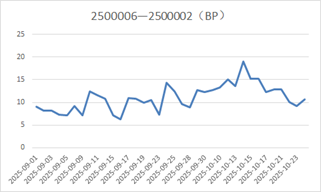

在新券上市后,其与老活跃券的利差维持震荡。进入10月后,部分资金交易“换券”行情,利差有所收窄。特别是30年期国债,由于2500006在四季度的续发安排发生变更,其与2500002的利差9月末以来经历了收窄、走阔、近期再度收窄的行情。

图:2500006与2500002的利差变化

(资料来源:Wind数据,财联社整理)

天风证券固收首席谭逸鸣认为,利差交易或渐近尾声,市场抢跑换券行情整体告一段落。后续债市缺乏较为明确的方向指引,超长端利率持续走强的动能相对有限。当前2500006和2500002利差水平为11BP左右,处中枢附近,也持平自营机构的增值税理论税负。除非2500006再度续发,在二者存量规模较为悬殊的背景下,利差进一步收窄空间有限。

事实上,30年国债的主力券近期反复切换。民生证券固收首席徐亮指出,原因在于新券2500006规模不大但流动性较好,且保险等配置型资金又更偏好地方债,故2500006 始终在交易盘中流通。如果2500006能够一直保持较好的流动性,可以支撑其利率处于当前偏低水平。

乐观情况下,徐亮认为2500006和2500002利差可以压缩到8BP以内,但需要2500006持续成为主力券才行,这存在不确定性。

而周冠南认为,30年新券的合理定价为老券+增值税影响(9bp)-流动性定价(3bp)=老券+6bp。目前30年国债新老券利差约11bp,后续伴随交易情绪的改善,仍有压缩空间。

相较30年国债新老活跃券间利差后续走势的不确定性,10年国债新老活跃券间的利差或还有压缩机会。

综合增值税利差水平和主力券流动性溢价,徐亮预计250016-250011利差乐观情况下可能会向3BP左右压缩,250016-250011当前利差在6-7BP左右。

同样考虑换券和增值税的影响,周冠南认为10年国债新券的合理定价为老券+增值税影响(7bp)-流动性定价(2bp)=老券+5bp。目前10年国债新老券利差为6-7bp,伴随新券流动性的提高后续有小幅压缩空间。