①华尔街分析师警告,AI公司间的相互投资可能增加泡沫风险。英伟达向OpenAI投资1000亿美元,并与CoreWeave、xAI等公司达成交易; ②这种“循环动态”可能夸大AI需求,并使大型科技公司估值更紧密联系,任何一家公司受打击都将影响整个生态系统。

财联社10月14日讯(编辑 黄君芝)处于人工智能(AI)繁荣中心的公司正在相互投资数十亿美元,但华尔街分析师们纷纷警告称,这种“纠缠”越来越多,增加了人工智能泡沫的风险。

9月底,英伟达表示,将向ChatGPT制造商OpenAI投资至多1,000亿美元,并利用英伟达的芯片训练和运行其下一代模型。

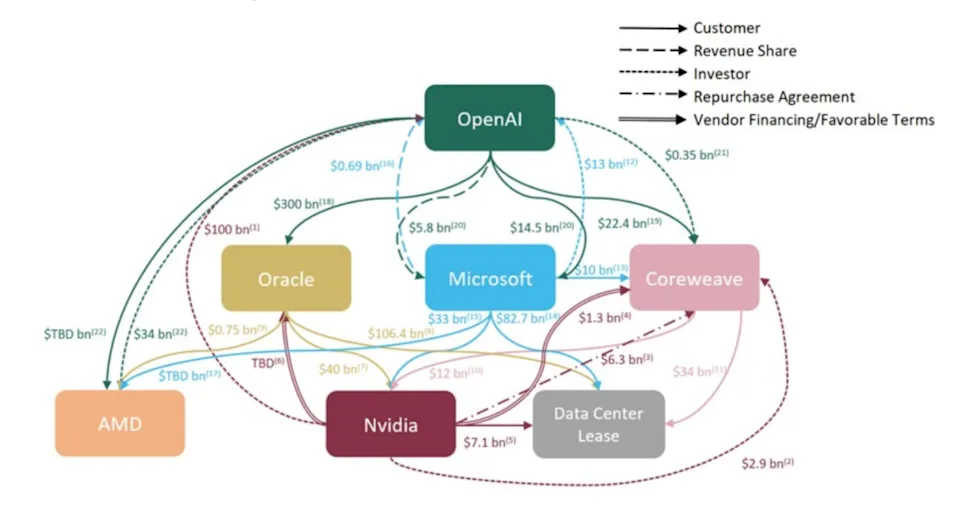

而这只是过去几个月公开的众多大型科技公司中的一系列交易之一。英伟达还与AI数据中心公司CoreWeave达成了63亿美元的交易,后者是英伟达的客户,英伟达持有其7%的股权。英伟达还向其客户xAI投资了20亿美元。此外,OpenAI还与甲骨文(Oracle)、CoreWeave和芯片制造商AMD达成了协议。

华尔街分析师表示,这些协议突显了一个日益增长的趋势:以英伟达为首的人工智能基础设施提供商正在投资于他们的客户,这些客户随后转而购买更多基础设施提供商的产品。而像OpenAI这样的基础设施客户也在投资其供应商。

华尔街分析师们表示,在最近的AI投资热潮中,人们对这种“循环动态”存在两个主要担忧。首先,交易的性质可能会让人觉得对AI的需求比实际情况更大。与此同时,这还推动了大型科技公司估值之间的更紧密联系——尤其是考虑到它们各自的股票在此类交易的消息传出后飙升,并将它们的命运交织在一起。

因此,任何一家公司受到打击都将对整个生态系统构成坏消息。

科技分析师、Bokeh Capital Partners首席投资官Kim Forrest表示:“最新的事态发展非常令人不安。(人工智能基础设施)供应商赚了很多钱,所以他们只是把钱塞回给客户,而这些钱可能用错了地方。”

康奈尔大学教授Karan Girotra则称,供应商和客户在财务上相互支持的例子降低了整个系统的“弹性”:“如果出了问题,那么影响就会蔓延到整个系统,而不是孤立的。”

因在互联网泡沫破灭期间预测安然公司(Enron)倒闭而闻名的传奇卖空者吉姆•查诺斯(Jim Chanos)上周也发表了自己的看法,他在X上发帖写道:“(你不觉得)当人们说‘对计算机的需求是无限的’时,卖家却一直在补贴买家,这有点奇怪吗?”

为什么这种循环投资可能存在风险?专家们指出,最明显的例子出现在上世纪90年代末和本世纪初的互联网泡沫期间。随着互联网的蓬勃发展,互联网服务提供商(ISP)涌入提供网络和接入互联网的市场,但很快发现自己资金紧张。

与最近一连串的AI交易类似,当时设备供应商(包括路由器、交换机、光纤电缆以及其他将消费互联网推向大众市场的硬件)通过发放贷款和入股的方式,向互联网服务提供商(其客户)进行投资。互联网服务提供商随后可以利用这些贷款和股权融资从设备公司购买路由器或电缆——这种交易被称为“供应商融资”。

从表面上看,一切都兴兴向荣,交易数额巨大。1999年至2001年间,思科系统(Cisco Systems)、北电网络(Nortel Networks)和Lucent等设备供应商向互联网提供商和电信运营商提供了数十亿美元的贷款。但当资本枯竭时,数十家互联网服务提供商破产了。

随着行业螺旋式下降和互联网泡沫破裂,供应商对其客户的错误投资加剧了其崩溃的影响。数据显示,从2000年3月到2002年底,以科技股为主的纳斯达克综合指数下跌了70%以上,损失相当于3万亿美元以上。

华尔街分析师们尤其担心,人工智能投资的“来往纠缠”使该系统过于依赖OpenAI的成功。这家ChatGPT制造商尚未实现盈利,分析师担心,如果该公司的收入达不到预期,将会发生什么。

伯恩斯坦公司(Bernstein)的分析师Stacy Rasgon在10月6日的报告中写道:“(OpenAI首席执行官萨姆·奥尔特曼)有能力让全球经济崩溃10年,也有能力把我们带到应许之地,目前我们还不知道哪种情况会发生。”

DA Davidson分析师Gil Luria则称,最近的一些交易尤其令人担忧,因为OpenAI和CoreWeave等人工智能公司在接受英伟达投资的同时,已经承担了更多的债务,或者宣布了这样做的打算。

“他们用这些资金来举债,杠杆化才是真正不健康的行为。”他说。

Epistrophy Capital Research首席市场策略师Cory Johnson也表示,这样的安排是一个不健康生态系统的信号:“如果你的客户不得不借钱来购买你的产品,那么你的客户就不是一个好客户。”