①橱窗基金数量增加;37只主动权益基金日申购限额低于5万元;

②绩优主动权益基金限购趋势加快;

③限购动因多样,除控规模外,濒清盘基金亦有设限行为。

财联社10月13日讯(记者 闫军)国庆后公募基金发行迎来小高潮。

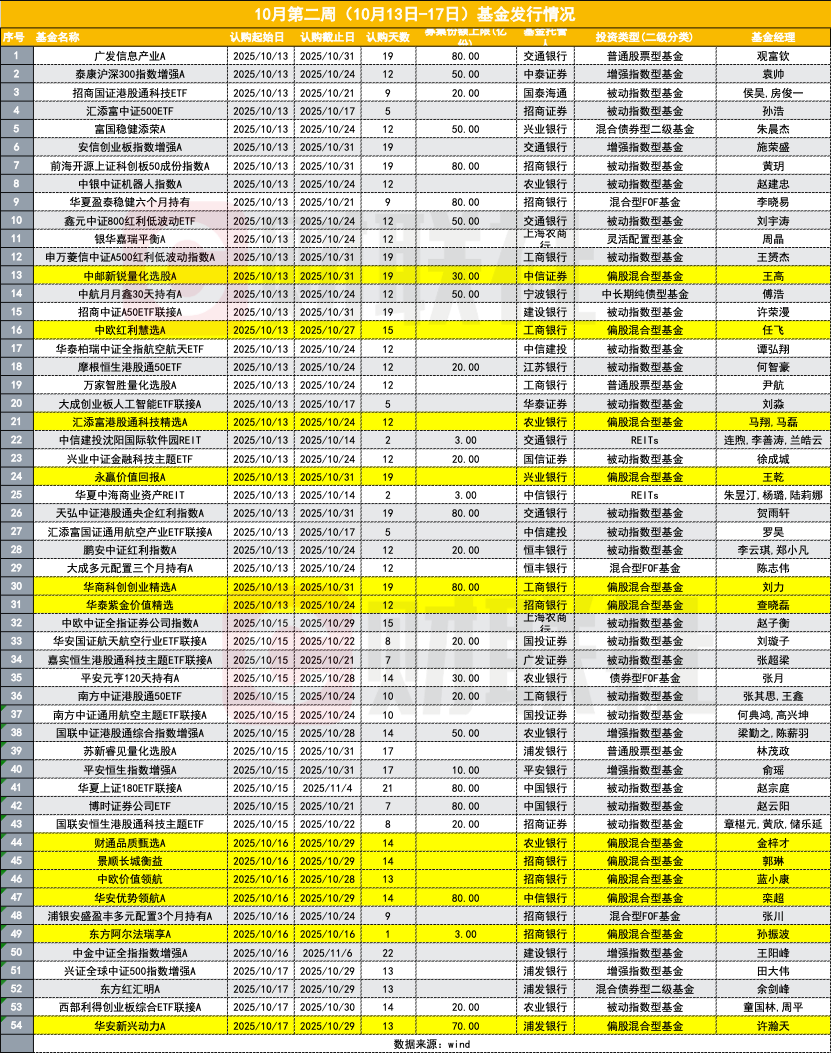

截至10月13日,wind数据显示,本周(10月13日-17日)全市场将有40家公募合计54只新基金启动认购,较前一周(两个交易日)的24只实现166.67%的环比增长,创出年内次新高。

具体来看,新发产品的平均认购周期为12.57天,发行节奏快。排排网统计显示,结构来看,权益基金发行主导,占比超8成;策略上来看,被动为主,主动为辅,指数型基金发行占比超4成。

新基金扎堆发行,其中不乏主动名将,中欧基金的蓝小康、财通基金的金梓才、华安基金的栾超等知名老将均有产品“上新”;基金公司层面亮点颇多,今年风头正盛的永赢基金即将发行价值产品、而次新基金公司苏新基金也即将发行量化新产品。

来看主要亮点:

亮点一:扎堆发行,权益占主导

从发行结构看,权益类产品占据主导地位。本周启动认购的54只基金中,权益类产品共45只,占比83.33%,包括32只股票型基金和12只偏股混合型基金。股票型基金作为发行主力,本周共发行32只,占新发总量的超6成。

从策略类型来看,呈现“被动为主、主动为辅”的格局:被动指数型股票基金发行23只,占比约44%,居各策略之首。这与投资者对低成本、高透明度工具的需求上升密切相关。

在A股走强背景下,投资者更倾向于通过指数产品获取行业β收益,同时规避主动管理可能带来的风格漂移风险。增强指数型股票基金发行6只,占比约11%。该类产品在跟踪指数基础上力争超额收益,但由于当前市场alpha机会较为分散,发行规模相对有限。普通股票型基金3只,占比约6%。在风格快速轮动的市场中,主动管理难度加大,基金公司布局更趋谨慎。

混合型基金本周共发行13只,占比两成之多。其中,偏股混合型基金12只,作为权益类产品的重要补充,体现出基金公司希望通过灵活调整仓位以把握结构性机会,同时控制单一行业风险。灵活配置型基金仅1只。

国庆节后第一周仅2个交易日,产品新发24只,第二周则高达54只,对于发行小高潮,排排网集团旗下融智投资FOF基金经理李春瑜指出,近期公募基金发行市场回暖、募集周期缩短,主要得益于市场表现、公募业绩与投资者情绪的多重共振。

具体来看,A股市场持续走强,上证指数突破3900点,创近十年新高,结构性机会频现,有效提振了权益资产配置热情。另一方面,公募基金赚钱效应显著,三季度主动权益类产品平均收益率达25.93%,进一步强化了投资者的参与信心。此外,政策支持与基金公司“控量提质”的发行策略,也共同推动了认购意愿的提升。

亮点二:ETF-FOF、REITs均有发力

值得关注的是,FOF产品本周共发行4只,占比约8%,涵盖偏债混合型、偏股混合型及债券型等多种类型。其中,ETF-FOF再次迎来上新达成多元配置三个月持有10月13日发行,该基金将以ETF资产为配置底层,掘金5.7万亿ETF市场。此外,平安的债券FOF平安元享120天持有将在15日发行。多策略FOF的同步推出,表明基金公司正积极拓展产品线,以适配不同风险偏好投资者的需求。

此外,REITs产品本周也有2只产品发行。REITs与实体经济紧密关联,其稳步发行反映出资本市场对基础设施领域的持续关注,也为投资者提供了多元化配置工具。

债券型基金方面,尽管市场依然在磨底,布局还在持续,本周共发行3只,涵盖混合二级债基2只和中长期纯债基金1只。在当前的利率环境下,债基保持稳定供给,满足保守型资金需求,但整体占比不高,显示资金更偏向权益类资产,股债“跷跷板”效应显著。

亮点三:蓝小康、金梓才、栾超等名将上新

本周有主动基金有16只发行(包括股票型、偏股混合型与灵活配置型),其中,权益名将上新在本周的发行中也是较大的看点。

中欧基金蓝小康将于10月16日发行新基金中欧价值领航,这是价值老将蓝小康继2023年6月以来,时隔两年多再次发行新基金。他当前管理规模为136.37亿元,旗下3只产品任期内回报率不俗。在中欧工业化投研升级后,投研运作模式发行转向依靠团队化、系统化的组织能力,以追求更持续、更稳定的投资业绩。当前发行的基金未来将成为工业化转型的观察样本。

财通基金金梓才也将在同日开启新基发行,他将发行管理的第7只产品财通品质甄选。金梓才当前管理规模43.18亿元,在管产品任期回报最高近593%,管理的6只产品中,任期回报均为正。金梓才当前持仓较多集中在CPO等科技板块,在2024年多只产品入围前十后,业绩在今年也迎来一定挑战,但今年三季度上演“翻身”大战,旗下产品年内回报在50%至72%之间。

华安基金老将栾超也有华安优势领航新产品发行,在华安基金的投研团队架构中,栾超被定位为均衡成长投资专家,当前管理规模22.43亿元,任内最佳回报为65.05%。

亮点四:永赢加大“价值”投入

在众多主动权益产品中,永赢基金的一只新发较为有意思。10月13日,永赢新发永赢价值回报,该基金从名字上和此前出圈产品大为不同,这也引发了市场对该公司加大“价值”产品布局的猜测。

永赢基金此前通过布局主动工具型产品,在今年风格轮动中占尽先机,人形机器人主题、医药主题、CPO主题均有基金产品领跑市场,成为不少基金公司模仿的样本。在今年四季度初,永赢开始发行“价值”主题基金,在观察人士看来,或从市场高切低判断、或从基金公司的产品线布局来看,永赢将进一步加大价值主题类产品的投入。

“价值主题产品很难工具化,重点在于长期的人才培养,从永赢当前的基金经理布局来看,许拓和王乾算是价值派选手,而高楠也属于均衡价值类。未来,永赢基金或将持续加大这一板块的投入。”上述观察人士指出。

可以看出,对于基金公司而言,工具化产品必不可少,而深化价值与均衡的布局同样重要。

亮点五:次新基金公司发力指数

次新基金公司上新,也是本周发行的看点。

苏新基金本周将发行苏新睿见量化选股,这家基金公司成立于2023年,当前基金产品已经达到11只,基金经理两人,管理规模为158.76亿元。产品主要布局在债基和指增等量化产品,债基规模136.15亿元,指数增强基金22.61亿元,其中已经发行了中证500指增、中证A500指增、科创综指增以及中证800自由现金流指增。当前新发产品从名称上或为全市场选股的量化产品。

在指数之外能够为投资者带来超额,成为管理人的共识,头部公司同样有相应的考量,有实力的公司则是ETF与指增两手发力;中小基金公司也愿意借量化实现差异化发展,包括博道、西部利得、国泰资管、中金等基金公司均有成功的路径可借鉴。