①10月11日,有消息称宏胜饮料集团有限公司法定代表人祝丽丹被带走调查,但祝丽丹回应称“不要轻信谣言”。

②宗馥莉接班娃哈哈后,一批“老臣”退出公司核心位置,祝丽丹、丁秀娟和严学峰是与宗馥莉共进退的三个关键人物。

财联社10月11日讯(记者高艳云)券商IPO业务在经历低迷期后,开始出现复苏迹象,但行业整体来看,无论是项目数还是募资额,再到承销费率水平并无显著回暖。

上市端,今年以来A股共有79家公司上市,融资744.41亿元,同比增56.45%。券商获取的保荐承销费用共计38.42亿元,同比增长18.4%。这一数据还是反映了资本市场活跃度提升,企业融资需求持续释放。

年内IPO过审情况远好于去年同期,58家公司过会,同比增61.11%。企业质量提升以及市场环境改善等因素,共同推动IPO市场的回暖。IPO终止数量的大幅下降也值得关注,年内终止IPO公司数共计93家,较去年同期减少76.46%,当然这不排除终止企业已大量出清的因素。

在IPO储备项目方面,在审项目略低于去年同期,279家公司在审,仅同比少11家。

与此同时,港股IPO市场如何呢?前三季度共有66只新股登陆港交所,同比增长46.7%,这一数据与A股并未拉开距离,但有两组数据却比A股更具优势:

一是募资总额大幅攀升,累计募集资金达1824亿港元,同比增幅高达228%,继续领跑全球各大交易所;

三是百亿级大额项目频现,年内已完成5起募资超百亿港元的大型IPO,其中宁德时代以410.06亿港元创下年内最大规模,紫金黄金国际以249.84亿港元紧随其后,恒瑞医药、三花智控、海天味业等优质企业也均完成超百亿港元募资,募资额分别为113.74亿港元、107.36亿港元、105.71亿港元。

79家上市,募资增近六成

易董数据统计显示,截至10月10日,IPO发行上市家数共计79家,较去年同期增加14.49%;募集资金总额744.41亿元,较去年同期增加56.45%。这一差异背后,是年内多单大额IPO项目的推动。

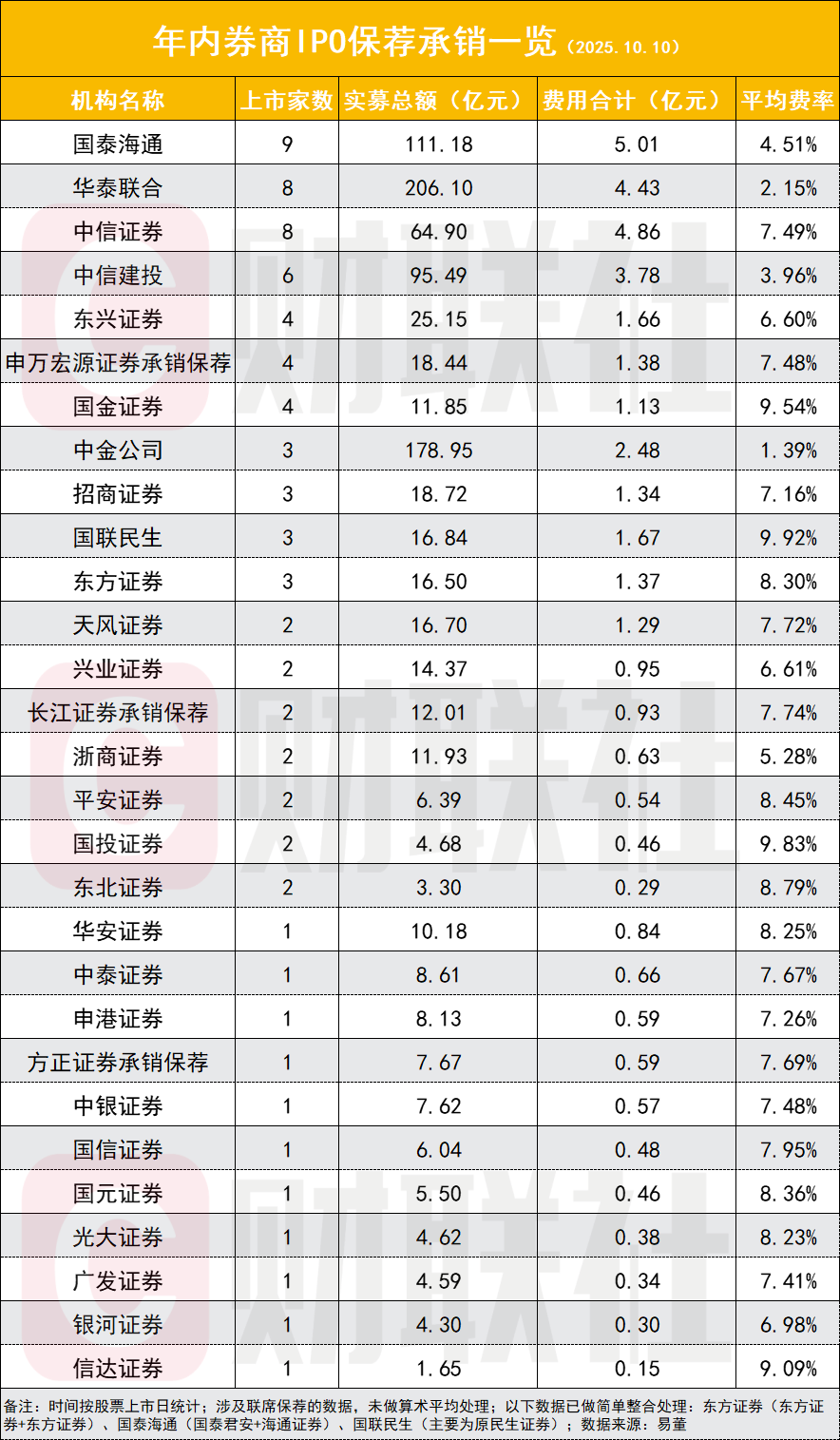

29家券商获得上述IPO项目的保荐承销业务,保荐承销费用合计为38.42亿元,同比增18.4%;平均承销费率为5.16%,同比下滑1.66个百分点。

国泰海通保荐承销IPO项目数量最多,为9单;其次是华泰联合、中信证券,均为8单;中信建投有6单IPO项目完成上市,有4单IPO的券商是东兴证券、申万宏源证券承销保荐、国金证券,有3单的券商是中金公司、招商证券、民生证券、东方证券。

有2单IPO项目上市的券商是天风证券、兴业证券、长江证券承销保荐、浙商证券、平安证券、国投证券、东北证券。

有1单的券商是华安证券、中泰证券、申港证券、方正证券承销保荐、中银证券、国信证券、国元证券、光大证券、广发证券、银河证券、信达证券。

IPO上市实际募资总额较多的券商依次为华泰联合(206.1亿元)、中金公司(178.95亿元)、国泰海通(111.18亿元)、中信建投(95.49亿元)、中信证券(64.9亿元)、东兴证券(25.15亿元)、招商证券(18.72亿元)、申万宏源证券承销保荐(18.44亿元)、国联民生(16.84亿元)、天风证券(16.7亿元)。相关涉及联席保荐的数据,未做算术平均处理。

与香港IPO的募资额相比,A股单个IPO的募资额不占优势,截止目前,香港超过百亿港元的IPO已有5单左右,而A股超百亿人民币的募资仅1单。

保荐承销费用收入前十依次为国泰海通(5.01亿元)、中信证券(4.86亿元)、华泰联合(4.43亿元)、中信建投(3.78亿元)、中金公司(2.48亿元)、国联民生(1.67亿元)、东兴证券(1.66亿元)、申万宏源证券承销保荐(1.38亿元)、东方证券(1.37亿元)、招商证券(1.34亿元)。

部分券商费率较低,低于上述行业均值的券商有3家,且均为头部券商,分别是中金公司(1.39%)、华泰联合(2.15%)、中信建投(3.96%)。

在业内人士看来,部分募资规模较大的IPO项目但承销费率低,因此拉低了整体水平。

以华电新能为例,该项目是今年以来A股市场的最大IPO项目,也是唯一发行规模超百亿元的项目,其约182亿元的发行规模远超其他同期项目。而大项目的承销费率通常低于市场平均水平,这对中金公司的整体费率产生了较大影响。

具体来看,若剔除华电新能项目,中金公司今年前三季度的IPO保荐承销费率为6.7%,与中信证券基本持平;但计入该项目后,其前三季度的整体费率被显著拉低。这也反映出券商在一些重量级IPO项目上的整体考量,券商往往更看重某一项目带来的综合业务机会。

58家过会,同比增六成

从审核端来看,IPO过会情况明显改善。

易董数据统计显示,截至10月10日,年内IPO过会公司数量共计58家,较去年同期增加61.11%;过会率95.08%,较去年增加2.1%。

国泰海通过会数量最多,有11单,其次是中信建投、中信证券,均有6单,随后是华泰联合、招商证券,均有4单;中金公司有3单;此外,有2单的券商有6家,有1单的券商有11家。

仅1家企业被取消审议,即拟科创板上市企业节卡股份,公司保荐机构为国泰海通。8月7日,上交所公告显示,鉴于节卡股份尚有相关事项需要进一步核查,按照相关规则和程序,决定取消本次审议会议。相关审核问询显示,节卡股份被要求说明收入确认时点变更、放宽信用政策、应收账款确认等具体情况。

3家暂缓审议的公司同样是拟科创板上市企业,分别是由中信建投保荐的泰金新能、恒坤新材,以及中信证券保荐的优迅股份。

279家公司排队,同比小幅减少

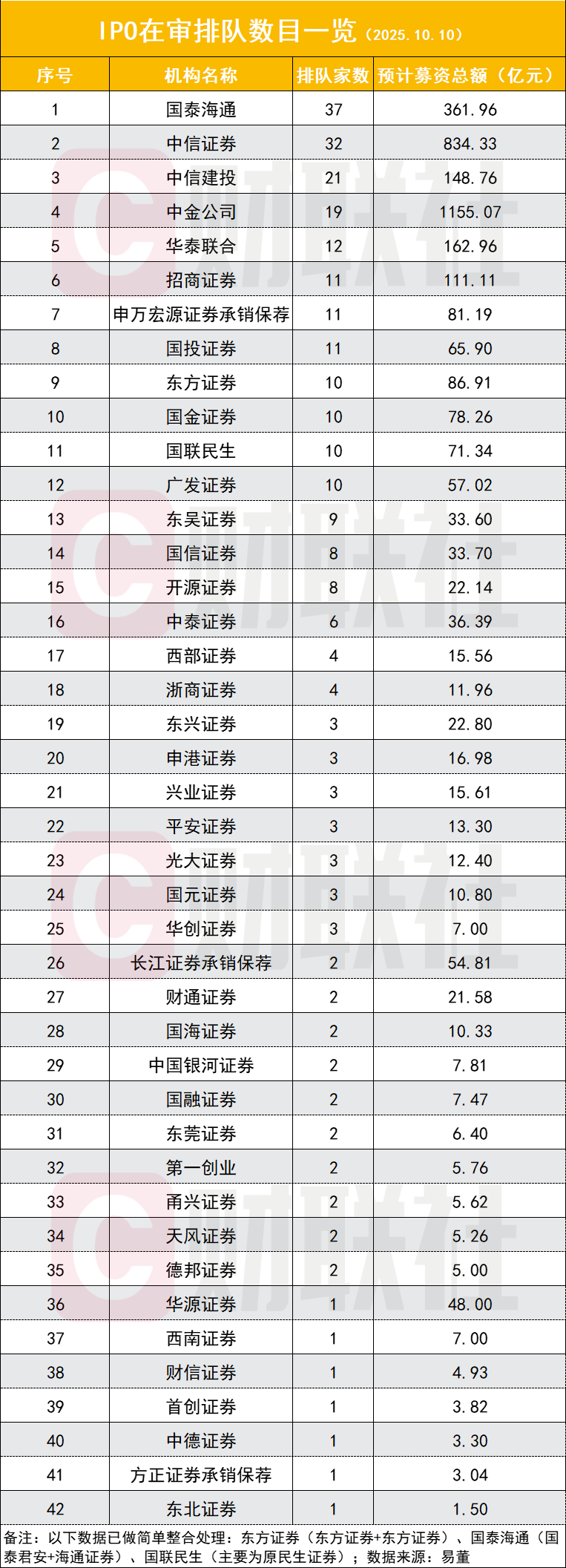

IPO在审数量与去年同期相差不大,截至10月9日,共计279家公司在审,较去年同期减少11家;预计募资总额为3174.78亿元。在审项目规模与去年基本持平,反映出IPO市场“储备充足、供给稳定”的格局。

国泰海通的IPO在审排队项目数量最多,有37单;中信证券以32单紧随其后,其他可进前5的券商还包括中信建投(21单)、中金公司(19单)、华泰联合(12单)。

有11单排队的是招商证券、申万宏源证券承销保荐、国投证券,有10单的券商是国金证券、广发证券、国联民生、东方证券,有9单的是东吴证券,有8单的是国信证券、开源证券,有6单的是中泰证券,有4单的是西部证券、浙商证券。

此外,有3单IPO排队的券商7家,有2单的券商10家,有1单的券商7家。

中金公司的IPO排队项目预计募资总额最多,为1155.07亿元;其他IPO排队预计募资额排名前十券商还包括中信证券(834.33亿元)、国泰海通(361.96亿元)、华泰联合(162.96亿元)、中信建投(148.76亿元)、招商证券(111.11亿元)、东方证券(86.91亿元)、申万宏源证券承销保荐(81.19亿元)、国金证券(78.26亿元)、国联民生(71.34亿元)。

93家终止,减少近七成

年内IPO终止数量显著减少,撤回数量同步减少。截至10月10日,今年以来,终止IPO公司数共计93家,较去年同期减少76.46%;其中累计撤回案例92个,较去年同期减少298个,降幅达76.41%。

国泰海通主动撤回家次最多,为9.5家次;其次是中信证券、国投证券、国联民生(民生证券),均有7家次,中信建投有6.5家次;此外,国信证券有5家次,有4家次的是中金公司、国金证券、东方证券,有3家次的是华泰联合、东吴证券、开源证券,有2家次的是招商证券、东兴证券、长江证券承销保荐、德邦证券、财通证券,有1.5家次的是西部证券、浙商证券。

有1家次撤回的券商有18家,分别为东北证券、华创证券、银河证券、国元证券、东莞证券、财信证券、中银证券、国新证券、五矿证券、长城证券、东海证券、长城国瑞、中天国富、联储证券、江海证券、长城证券、广发证券以及申万宏源证券承销保荐。

有分析认为,IPO终止数量的大幅减少,与监管审核趋严、企业自身准备更加充分有关,也反映出市场筛选机制正在不断优化。

综合来看,今年券商IPO业务的回暖,既受益于A股市场融资功能的持续发挥,也离不开券商在项目储备、大额项目承接、执业质量把控上的优势。