①港股定价逻辑从“美债利率+业绩”转向“中债利率+风险溢价”这一判断,是短期现象还是长期趋势?

②哪些板块将受益于中资定价逻辑?

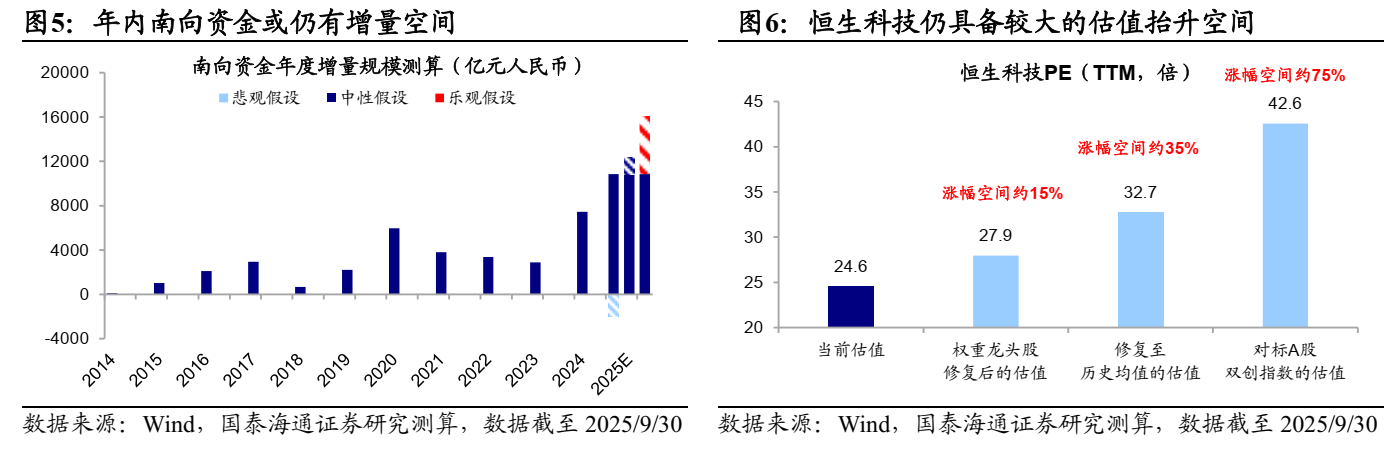

财联社10月8日电(编辑 胡家荣)年初以来,港股整体表现亮眼。一季度在中国资产重估行情推动下,港股领涨全球权益资产,二季度关税冲击后迅速反弹,新消费、创新药等亮点纷呈,6月中旬至8月底在A股不断向上突破背景下港股表现偏弱。但9月以来,随着科技成长强势表现,港股重拾升势。

国泰海通证券指出,在增量资金继续大举流入和港股资产结构性优势驱动下,港股在金秋时节行情或更胜今年一季度,主要指数有望再创新高。

上半年港股明显占优,6月后表现偏弱,9月以来已经重拾升势。今年上半年,港股表现优异,涨幅在全球市场中居于前列,恒生指数、恒生科技指数最大涨幅分别达到33%、49%。

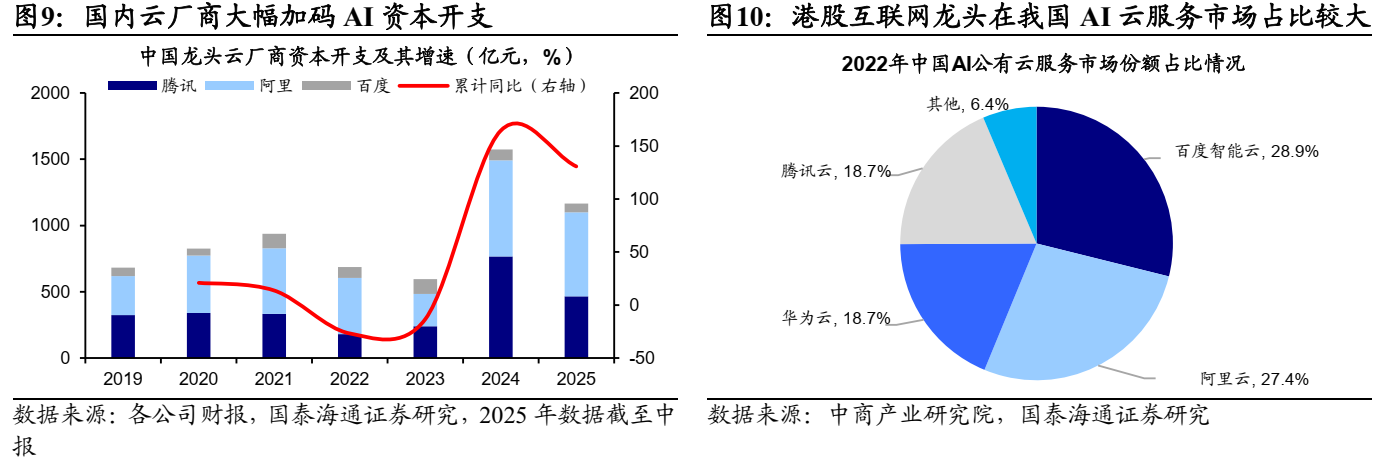

分阶段来看,年初受DeepSeek大模型推出的催化,同时AI应用商业化落地和算力产业格局带来深远的变革与重塑,推动中国资产重估行情逐渐展开,其中恒生科技板块引领港股向上。步入二季度,港股在经历关税冲击后迎来快速反弹,这一期间新消费和创新药等产业趋势逐步映射到股市,港股新消费和创新药板块成为驱动市场向上的主线。

6月中旬至8月底港股股指阶段性表现弱于A股,港股科技板块跑输现象更为明显。2025年6月11日-8日31日期间恒生指数跑输沪深300指数12.5个百分点,恒生科技相对创业板指、科创50指数分别跑输36.6、31.2个百分点,这一现象或与港股权重科技稀缺资产表现不佳存在一定关联。从港股和A股的科技资产结构差异来看,港股科技板块中软件和内容含量更高,而A股硬件板块占比更大。

6月以来,一方面,海内外科技巨头持续加码算力资本开支,对算力硬件端提振较大。另一方面阿里、京东和美团在外卖业务加大补贴,科技巨头盈利增速一致预期持续下修,叠加近期AI应用软件端的催化相对较少,使得港股权重科技龙头股表现不佳。

进入9月以来,伴随阿里巴巴、百度等互联网大厂在AI领域的乐观情绪发酵,互联网叙事逐步转向“AI赋能”,港股指数表现明显回暖,其中科技板块弹性更大。截至2025/9/30,恒生指数涨幅7.1%,跑赢沪深300指数3.9个百分点;恒生科技则上涨13.9%,跑赢创业板指、科创50指数1.9个百分点、2.5个百分点。

当前港股估值其实并不高,科技板块性价比更加突出。港股自2024年初后已处于牛市氛围中,今年以来也维持了震荡上行的格局。尽管港股市场前期积累的涨幅已经较为可观,但目前估值仍不算高。尤其港股科技板块低估优势更加明显,性价比或相对更高。

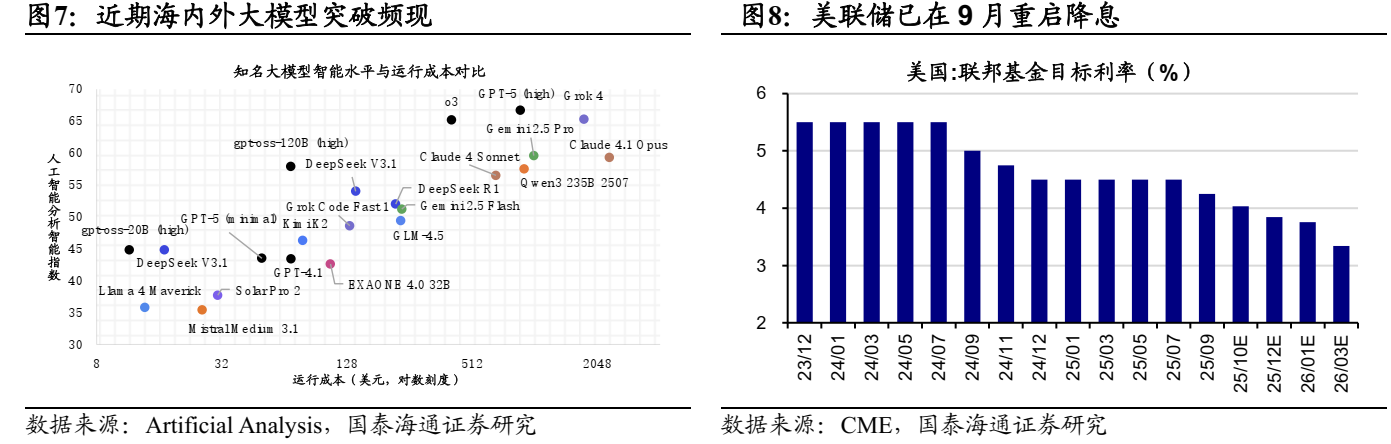

当前港股估值处历史中位水平,并且略低于A股。截至2025年9月30日,万得全A PE(TTM,下同)为22.5倍,处05年以来从低到高78%分位;上证指数PE为16.6倍,处70%分位。而港股恒生指数PE为12.1倍,处63%的分位;恒生科技 PE(TTM)为24.6倍,处有数据以来37%分位。其中恒生科技指数估值所处于历史分位明显低于A股创业板指(45%)和科创50(100%),可见恒生科技等港股资产估值不高。

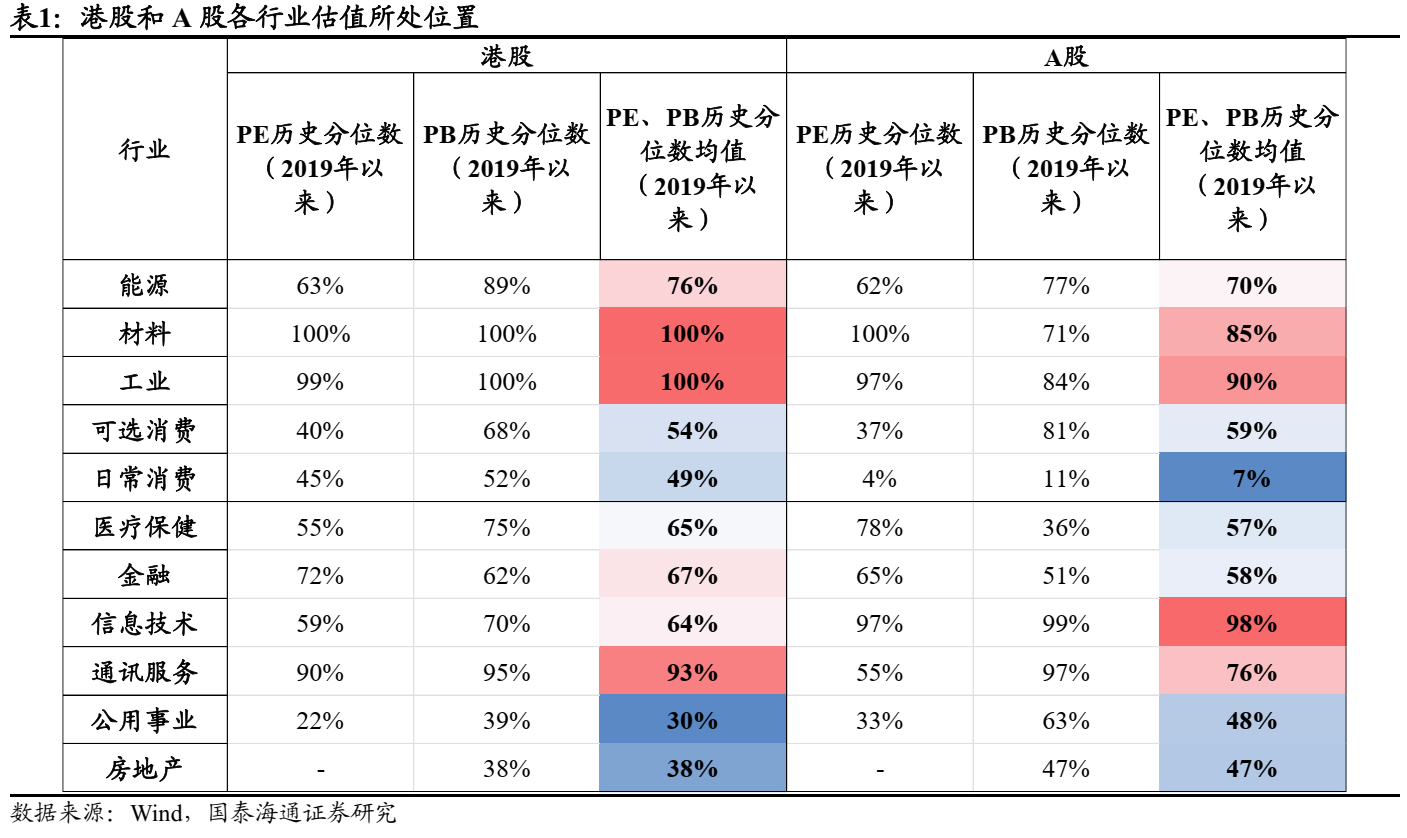

行业层面,港股科技等板块估值吸引力更高。由于2019年以来港股和A股经历了一轮完整牛熊周期,因此以2019年初为起点来计算各行业估值所处的历史分位。截至2025年9月30日,港股信息技术、可选消费、公用事业和房地产行业PE、PB所处历史分位数均值分别为64%/54%/30%/38%,均低于A股信息技术、可选消费、公用事业和房地产行业估值分位数98%、59%、48%、47%。

四季度港股有望创年内新高,其中恒生科技最为耀眼。8月底以来港股已经重拾升势,目前港股估值并不高,科技板块性价比尤为明显。往四季度看,港股科技更加受益当下产业趋势,美联储降息背景下外资回流或超预期,叠加南向资金持续增持,港股四季度有望续创新高,其中恒生科技空间最大。

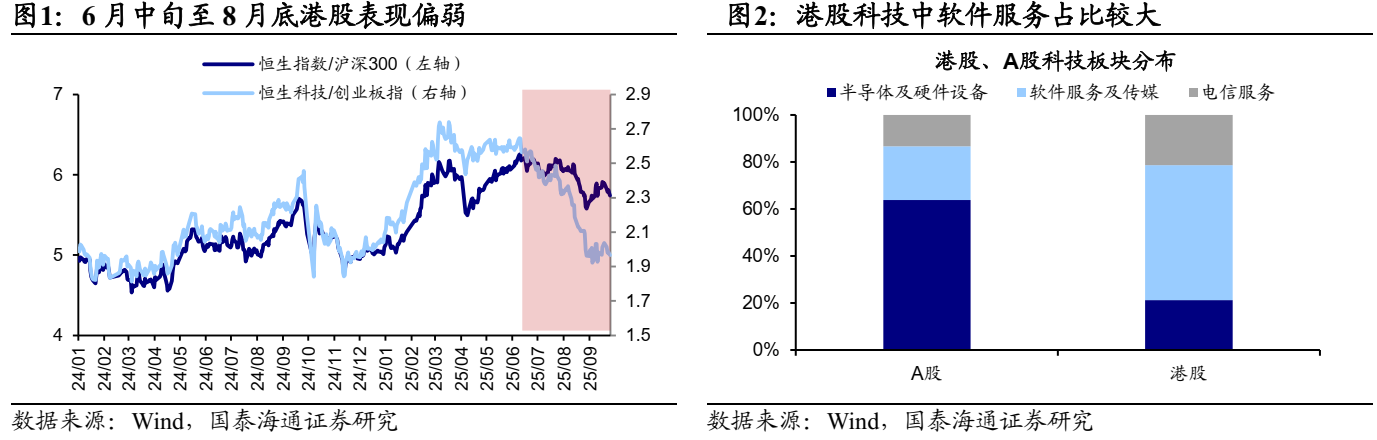

港股互联网巨头受益AI叙事发酵,港股资产结构优势有望凸显。产业+政策催化下AI产业趋势加速,港股科技龙头更加受益于AI产业变革红利。产业方面,9月24日阿里巴巴在2025年云栖大会上宣布阿里云重磅升级全栈AI体系,并宣布与英伟达在Physical AI领域达成合作。后续随着港股互联网巨头逐渐加大AI基础设施领域的资本投入,大模型迭代与AI应用落地进度有望提速。

政策方面,近期交通运输部等部门发布《关于“人工智能+交通运输”的实施意见》,要求培育壮大智慧交通和智慧物流产业。随着相关政策逐渐落地,人工智能规模化商业化应用有望提速。

伴随美联储重启降息,港股外资力量回流存在超预期可能。由于过去几年外资持续流出港股,市场对外资的预期一直较低。然而今年5月以来港股外资实际已出现阶段性改善的迹象。伴随美国通胀温和,就业走弱,9月美联储如期降息25BP。美国8月核心PCE环比0.2%,低于前值的0.3%;核心PCE同比为2.9%,与前值及市场预期持平。目前市场预期10月美联储仍将降息25BP。若四季度美联储降息持续,流动性环境转松,中美贸易关系继续趋稳,外资回流港股趋势或得到巩固。

南向资金有望继续流入。港股科技、消费类资产相较A股具有一定稀缺性,同时与当前AI应用、新消费等产业趋势相关度更高,在当前宏观偏弱环境下具备较强吸引力。截至2025/9/30,今年以来南向资金已流入超1万亿元。展望四季度,主动型公募仍有望增配与AI产业周期趋势相关度更高的稀缺性互联网;政策强化分红监管,叠加低利率环境下险资或将继续增配港股红利,机构力量推动下年内南向资金或仍有增量空间,有望推动港股行情继续向上。

该券商在此前的研报中提出,当前恒生科技指数性价更优,仍具备较大的估值抬升潜力。若低估科技龙头股估值修复至成分股估值分位数均值的位置,未来或能推动恒生科技指数上涨约15%左右。若恒生科技指数估值修复至历史均值的位置,恒生科技估值抬升空间或超30%。

结构上,AI驱动下,港股科技仍是行情主线。9月中美第四次会谈已就TIKTOK问题达成框架共识,中美关系趋于稳定有助于提升港股市场风险偏好;同时前期港股科技行情偏滞涨,互联网外卖平台“补贴大战”对盈利的扰动或已被部分计价,后续扰动逐渐减小。

港股科技龙头广泛分布于AI全产业链,涵盖大模型开发、商业应用及终端生态等环节,凭借领先的技术优势,将充分受益于AI产业变革红利。随着本轮AI浪潮的产业周期向上趋势进一步确认,四季度港股科技龙头有望重拾相对优势。

此外,港股红利受益于政策强化分红+低利率,港股新消费、创新药资产较A股同样稀缺,下半年或也值得关注。