①纳斯达克中国金龙指数涨超1%;

②费城半导体指数涨近2%收新高;

③特斯拉三季度汽车交付量创新高;

④波音777X客机或推迟至后年交付。

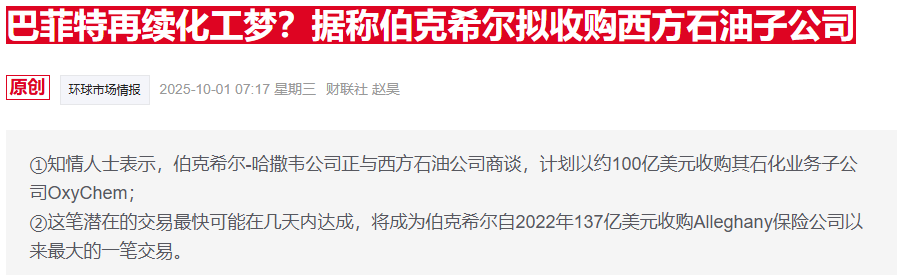

财联社10月3日讯(编辑 赵昊)当地时间周四(10月2日),伯克希尔-哈撒韦和西方石油双双在官网宣布,两家公司达成最终协议,伯克希尔将以97亿美元的全现金交易收购西方石油的化工业务OxyChem。

本周早些时候,财联社报道就已经提到,伯克希尔计划以约100亿美元收购OxyChem。据了解,OxyChem主营医疗保健、食品安全及建筑领域的化工产品。

近年来,西方石油持续剥离资产,目的是在多笔巨额并购案后大幅削减公司的债务。最新出售OxyChem的决定也是西方石油公司史上最大的一笔资产出售交易。

新闻稿中,西方石油预计将利用交易所得中的65亿美元来减少债务,以实现公司2023年12月收购CrownRock后设定的、将本金债务控制在150亿美元以下的目标。

西方石油总裁兼首席执行官Vicki Hollub写道,“此次交易增强了我们的财务状况”,“我们相信,在伯克希尔的领导下,OxyChem及其员工将继续蓬勃发展。”

对于“股神”沃伦·巴菲特旗下的伯克希尔,这有望成为其自2022年以137亿美元收购保险公司Alleghany以来最大规模的收购案,也是巴菲特在化工领域的第二次重大布局。

2011年,伯克希尔曾以近100亿美元(含债务)收购特种化学品生产商路博润(Lubrizol)。此次对OxyChem的押注进一步巩固其在化工领域的版图。

分析人士指出,OxyChem的下游应用场景与伯克希尔旗下其他业务形成互补,且化工行业的周期性特征符合巴菲特“在低价时买入优质资产”的标准。

伯克希尔高管、巴菲特指定的接班人格雷格·阿贝尔(Greg Abel)写道,“我们期待OxyChem成为伯克希尔旗下的运营子公司。”他还赞赏了西方石油增强资产负债表的决策。

伯克希尔自2022年2月起开始买入西方石油股份,当时正值俄乌冲突爆发。目前,伯克希尔已是西方石油的最大股东,持有后者约27%的流通股。

机构分析

Roth MKM分析师在报告中指出,出售OxyChem可能会在未来几年拖累西方石油自由现金流的增长,因为该部门原本有望对公司的扩张作出显著贡献。

Scotiabank分析师Paul Cheng则表示,这笔交易的价格偏低,他此前估值约为120亿美元。