经过近三年的深度调整与行业洗牌,锂电池产业正迎来景气拐点。前期市场可能过度聚焦于固态电池等远期技术变革,从而在一定程度上忽略了行业基本面发生的积极变化。

2025年上半年锂电企业的财务报告清晰地勾勒出这一轮复苏的轮廓——头部企业强者恒强,二线厂商盈利迎来拐点,行业整体正从价格战的泥潭中走出,迈向更为健康和可持续的增长轨道。

财联社VIP特联合蜂网火线直连“锂电池”行业专家,探究行业的供需情况,各细分环节的技术变化,以及国内企业的盈利表现。

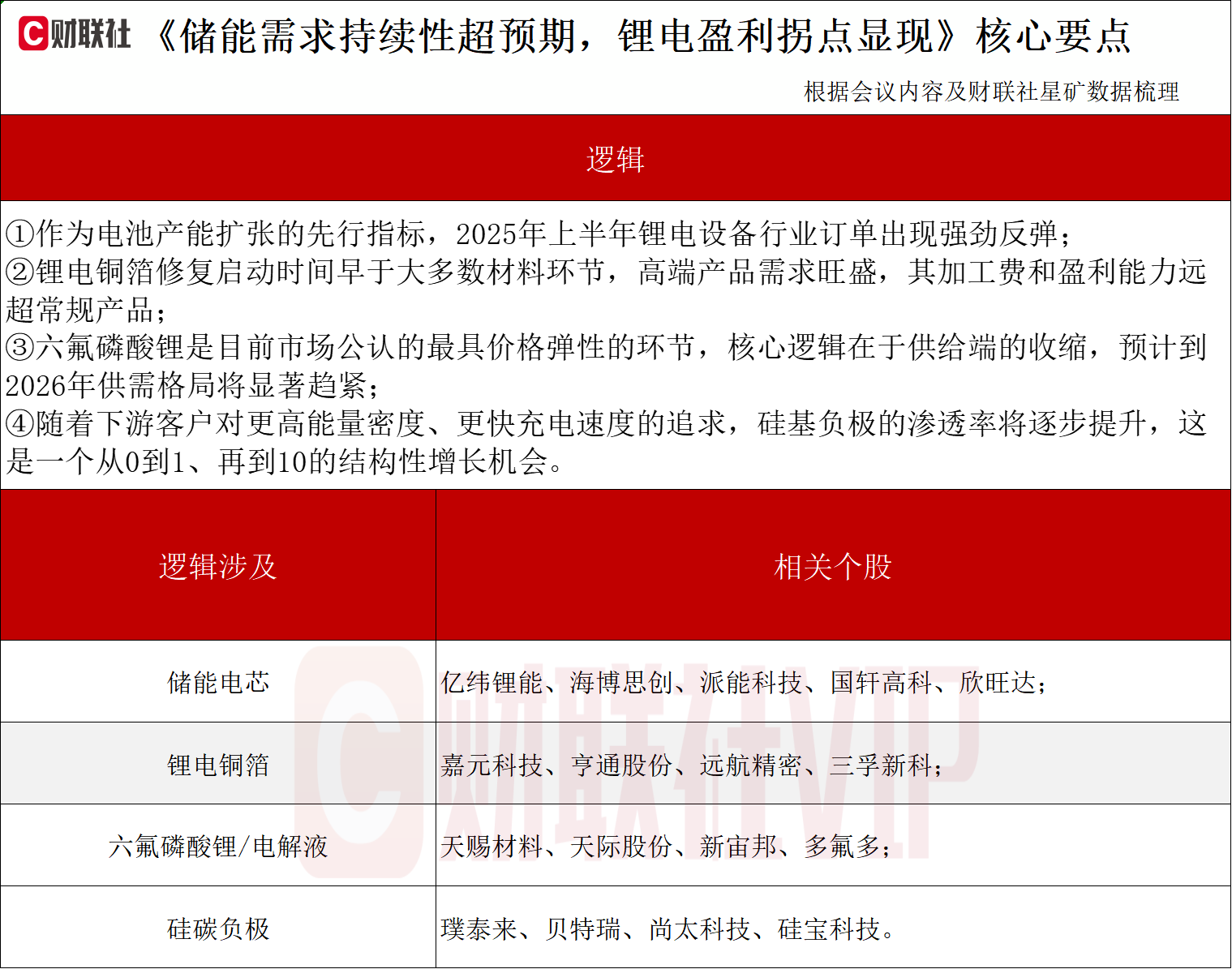

【核心逻辑】

【交流纪要】

问题一:当前锂电行业的景气复苏的驱动力是什么?

专家:储能需求的爆发式增长是本轮周期的首要且最为关键的驱动力。2025年以来,全球储能市场需求持续超越市场预期,根据最新的行业预测,2025年全球储能电池需求预测已上修至521GWh,同比增速高达60%;展望2026年,预计仍将维持36%的高速增长。

从企业出货数据来看,2025年第二季度,储能电池出货量同比增长达到51%,远高于同期动力电池36%的增速,凸显了其在行业中的拉动作用。以储能系统集成商海博思创为例,其第二季度出货量接近26.5GWh,第三季度预期达到9-10GWh,同比环比增速均超过40%,是储能市场高景气的微观体现。

问题二:为什么近期储能电芯开始涨价?行业不是供给过剩么?

专家:将锂电池行业产能一概而论为“过剩”是一种严重的简化。事实上,行业内部存在着显著的结构性分化。过去几年,大量资本涌入导致了中低端动力电池产能的快速扩张,这部分产能主要用于经济型电动车,技术要求相对较低,形成了当前的过剩局面。

然而,对于大型储能电站、工商业储能等应用场景,其对电芯的要求远非普通动力电池可比。这些应用场景要求电芯具备超长循环寿命(通常要求数千次甚至上万次)、高安全性、高能量效率和优异的一致性,以保证储能系统在长达10-20年的运营周期内具备经济性(IRR)和可靠性。

能够稳定、大规模生产满足上述严苛要求的储能专用电芯的企业并不多。以宁德时代(CATL)为代表的头部企业,其生产的高品质电芯在市场上供不应求,产能利用率在2025年上半年已恢复至90%的满产水平。

此次涨价标志着锂电行业长达三年的通缩周期和残酷的价格战正式宣告结束。更重要的是,涨价并非仅仅体现在零散的现货市场,而是逐步落实到与下游客户的新一轮长单合同谈判中,这预示着价格的回升具备一定的可持续性。

问题三:哪些前瞻性指标表明锂电景气开始变化?

专家:Capex是企业对长期增长信心的“真金白银”的投票。在经历了2024年的投资收缩后,以宁德时代为首的主要电池制造商在2025年上半年显著加大了资本开支力度。宁德时代的年度资本开支有望重回400亿元人民币以上,其在建工程规模已接近2022年的历史峰值,这标志着行业已为迎接下一轮持续增长的需求而开始布局。

景气度的回暖同样可以从产业链上游得到验证。作为电池产能扩张的先行指标,锂电设备行业订单的复苏尤为关键。2025年上半年,主要设备供应商的合同负债(预收账款,可视为新订单的领先指标)出现强劲反弹,规模已超过前几年的高点。具体到企业,先导智能上半年新签订单同比增长高达70%,直接印证了下游电池厂扩产需求的真实性和紧迫性。

问题四:目前产业链各环节价格表现如何?哪些率先修复?哪些未来弹性更大?

专家:在本轮行业复苏中,储能电芯和锂电铜箔率先走出了价格低谷。其中,储能电芯是本轮复苏中第一个实现明确“涨价”的环节。铜箔环节,特别是其加工费,修复启动时间早于大多数材料环节。早在2024年第四季度至2025年第一季度,加工费就已经开始回升。进入下半年,行业稼动率维持高位,高端产品(如适配硅基负极的高抗拉强度铜箔)需求旺盛,其加工费和盈利能力远超常规产品,带动整个环节景气度持续向好。

展望未来,部分环节由于其供给端的刚性或技术迭代的驱动,具备了更大的价格或盈利弹性空间。

六氟磷酸锂/电解液是目前市场公认的最具价格弹性的环节。核心逻辑在于供给端的收缩。在经历了长期的价格低迷后,行业内六氟磷酸锂的新增产能投资极为有限,头部企业亦无大规模扩产计划。而下游电池需求未来几年仍将保持20%以上的年均复合增长。在这种供需增速错配的背景下,预计到2026年,六氟磷酸锂的供需格局将显著趋紧,甚至可能出现阶段性短缺。届时,其价格可能出现非线性上涨,从而带动整个电解液产业链利润的大幅扩张。相关企业如天赐材料和多氟多将是主要受益者。

负极材料(特别是硅碳负极)的弹性主要来源于技术创新。随着下游客户对更高能量密度、更快充电速度的追求,硅基负极的渗透率将逐步提升,这是一个从0到1、再到10的结构性增长机会。掌握核心技术的企业,如璞泰来和尚太科技,有望通过销售高毛利率的新产品,实现盈利能力的跃迁。