①伯克希尔·哈撒韦公司通过其全资子公司美国国民保险公司增持了三井物产的股份,持股比例超过10%,成为主要股东;

②巴菲特及其接班人格雷格·阿贝尔均表示,计划长期持有日本五大综合商社的股票,至少50年或永远持有。

财联社9月22日讯(编辑 潇湘)近年来,在高利率的“诱惑”下,美国投资者可以说坐拥了巨额现金。而即便眼下美联储正时隔一年重启降息进程,许多人仍不急于调动这些资金……

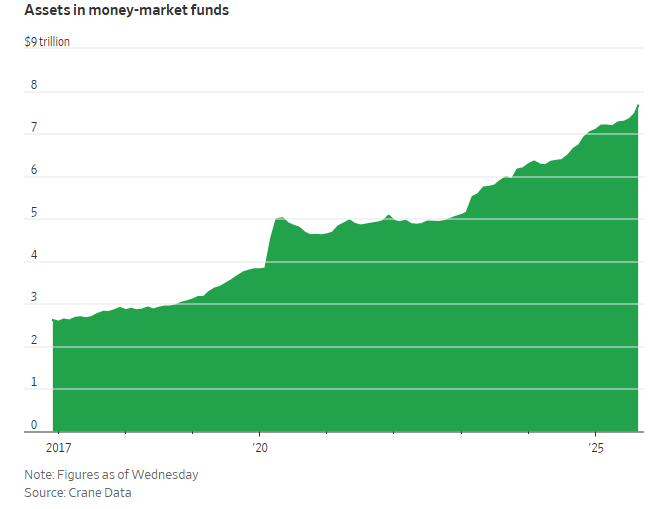

据行业研究机构Crane Data的数据显示,上周美国货币市场基金资产规模创下了7.7万亿美元的历史新高。本月前四天,就有多达逾600亿美元资金涌入货基。

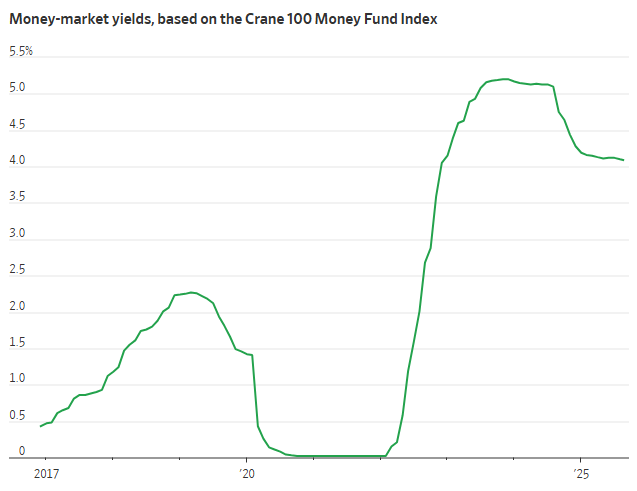

这波资金的涌入始于2022年美联储启动加息周期。这些通常持有短期国债的货币基金,收益率往往会与联邦基金利率同步攀升——这为投资者带来数年未见的现金回报。因而,尽管美股近年来一路上涨接连创下历史新高,许多投资者仍将更大比例的资产配置于了这些现金类投资。

不少业内人士预计,即便美联储当前正重启降息,这一局面短期内也不太可能改变。

当前货币市场基金的收益率仍要远高于2010年代及2020年代初水平——当时金融危机和新冠疫情曾将利率压至极低水平。鉴于某些指标显示当前股市估值已达历史高位,部分投资者更愿等待估值回落再将现金资产“搬家”。而想要促使他们改变投资策略,仅靠一两次降息显然远远不够。

Crane Data总裁Peter Crane指出,“这确实是座‘现金墙’,因为资金根本无处可去。”

根据美国个人投资者协会的调查数据显示,个人投资者的现金配置比例目前仍高于2022年加息前的水平。

Crane追踪的100只货币市场基金数据显示,截至8月底,这些基金的平均7天年化收益率达4.1%。而据Bankrate调查,全美银行储蓄账户年化收益率仅为0.6%。

“利率下降不会让我转而投资股票,”现年64岁的美国密歇根州投资者Tom Ward表示,“我不介意暂时持观望态度。”

Ward将约40%的投资组合配置在货币市场基金中。他计划将大部分资金保留在那里,即使这可能意味着错过潜在更高回报。

Crane预计,货币市场基金的现金储备很可能持续增长至年底,他预计到2026年该类基金总资产规模突破8万亿美元也不足为奇。他指出,11月和12月通常是货币市场基金吸引力强劲的月份。企业和政府可能也会将现金暂时存放在货币市场基金中。