①924行情以来,4423只主动权益基金中,99.86%获得正收益,402只实现净值翻倍;

②涨幅榜前列基金多重仓高成长细分制造赛道,基金经理多为后起之秀;

③即便市场普涨,仍有个别基金亏损;

④基民回本感知不一,市场赚钱效应与投资者赚钱并非强相关

财联社9月22日讯(记者 李迪)随着A股市场回暖,指数基金Y份额也交出了亮眼成绩单。

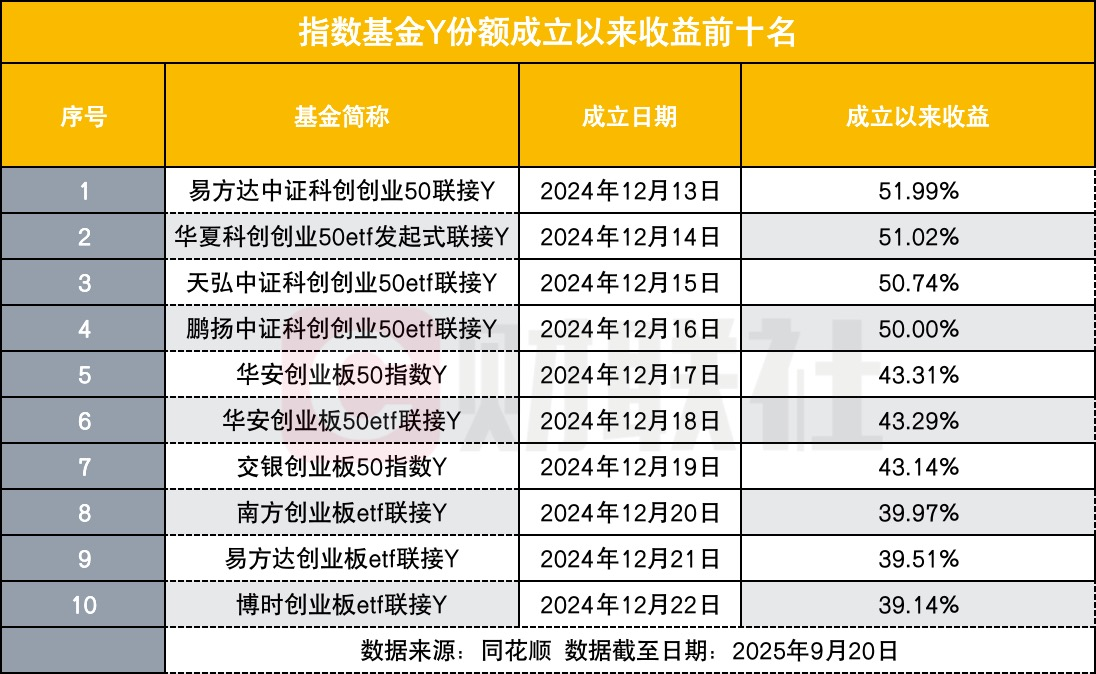

去年年底,指数基金正式纳入个人养老金产品名录。截至9月19日,易方达中证科创创业50联接Y等多只产品实现成立以来收益超50%,华安创业板50指数Y等产品则实现成立以来收益超40%。

不过,不同类型的指数Y份额产品出现了明显的业绩分化,跟踪中证A500、沪深300的指数基金Y份额产品则业绩弹性稍弱。对此,业内人士提示称,高收益背后也伴随高波动风险,投资者需结合自身风险偏好与养老金的长期投资属性理性做出投资决策。

成立不足一年,多只指数基金Y份额已赚超50%

去年年底,指数基金被纳入个人养老金产品名录,多只指数产品的Y份额成立。

如今,这些指数基金Y份额已成立10个月左右,并借助市场行情实现亮眼收益。

以易方达中证科创创业50联接Y份额为例,该份额成立于2024年12月13日。截至9月19日,该份额的成立以来收益已达到51.99%。

此外,同花顺数据显示,同样成立于2024年12月13日的华夏科创创业50etf发起式联接Y、天弘中证科创创业50etf联接Y、鹏扬中证科创创业50etf联接Y也实现了成立以来收益也超50%。

同日成立的华安创业板50指数Y、华安创业板50etf联接Y、交银创业板50指数Y则实现成立以来收益超40%。

跟踪科创板、创业板指数的指数基金Y份额具备更强弹性,相关产品的收益明显强于养老FOF。2024年12月13日至2025年9月19日之间,仅有一只养老FOF的收益超过30%,即工银养老2050五年持有Y。

在社交媒体平台上,还有投资者晒出指数基金Y份额的收益截图。还有投资者表示,年初用闲钱购买的指数基金Y份额已经获得了30%多的浮盈,再加上抵税剩下的钱,比把闲钱放在银行里划算多了。

不同指数基金Y份额业绩差距巨大

与跟踪科创板、创业板指数的指数基金Y份额产品相比,跟踪中证A500、沪深300等指数的指数基金Y份额的收益表现稍弱。以易方达中证A500etf联接Y、博时沪深300指数Y为例,这两只基金的成立以来收益分别为18.97%和17.81%。

红利主题的指数基金Y份额则业绩弹性更弱。截至9月19日,华泰柏瑞中证红利低波ETF联接Y、天弘中证红利低波动100联接Y的成立以来收益分别为4.34%、2.63%。

对于不同类型指数基金Y份额之间的巨大收益差距,业内人士指出这与当前的市场环境有关。今年A股市场震荡回暖,小票风格持续占优,科创板、创业板的涨幅高,相关产品的业绩也与其他产品拉开差距。

不过,业内人士也提示投资者关注高弹性产品的净值波动风险。由于指数基金Y份额产品是被动投资型产品,不会有基金经理来主动管理波动风险,因而业内人士建议投资者在投资时要充分了解不同类型Y份额产品的风险收益特征。

比如科创板指数基金Y份额产品收益弹性高,但净值波动也会较大,投资者切忌看到短期高收益就盲目投资,而忽视了波动风险。此外,个人养老金投资具备投资周期较长的特性,投资者也应保持长期投资视角,避免因产品短期业绩而进行非理性操作。

红利主题指数基金Y份额规模显著增长

指数基金Y份额实现亮眼收益的同时,其规模也在稳步增长。截至二季度末,指数基金Y份额的合计规模达15.76亿元,与2024年末相比增长超5倍。

分类型来看,红利低波主题的相关产品规模增长最明显。其中,华泰柏瑞红利低波动ETF联接Y在今年二季度末的规模为1.87亿元,与2024年末相比增长近1.42亿元,增长幅度超311%。

此外,天弘中证红利低波动100联接Y在今年二季度末的规模为0.78亿元,与2024年末相比增长0.6亿,增幅达333%;创金合信中证红利低波动指数Y在今年二季度末的规模为0.8亿,与2024年末相比增长0.51亿,增幅达175%。

对此,一头部公募渠道人士对记者表示,参与个人养老金投资的客户多数风险偏好不高,且投资的核心诉求是稳健增值,这决定了他们在产品选择上会更倾向低波动的产品。而红利低波主题的产品聚焦红利资产,净值波动幅度较小,恰好能满足这些客户的需求,因而规模增长明显。