①私募含德基金涉嫌非法吸收公众存款案告破,犯罪嫌疑人已被采取刑事强制措施;

②去年10月,该私募在项目总负责人失联后报备、报案,后在11月主动注销;

③据天眼查,该私募实缴资本低、股东几经变更,关联企业众多,多次被列为被执行人且欠税。

财联社9月19日讯(记者 吴雨其)在今年这个不断给惊喜的市场里,8月又成了一个新的注脚。指数震荡走高,热门板块轮番登场,私募产品的净值也频频上分。但比起账面数字,更让人眼前一亮的,是越来越多机构开始真金白银地回馈投资者——分红,正在悄然成为这个夏末最具含金量的关键词之一。

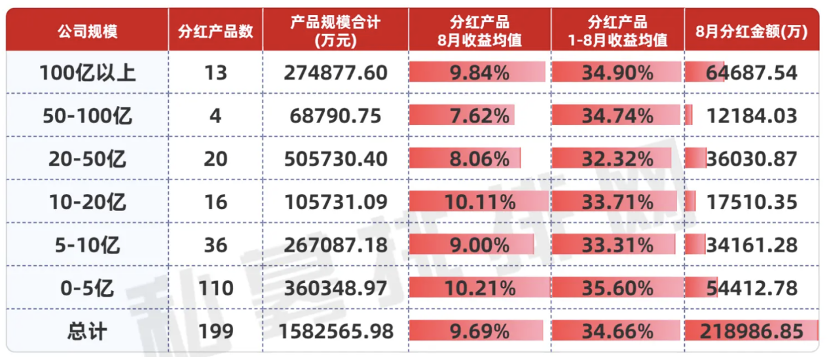

过去,私募分红常被视作年终总结式的安排,而今年,这股分红潮来得更早、更猛、更集中。数据显示,8月份,共有199只私募产品实施分红,总金额高达21.90亿元,创下年内新高。有产品单月分红近亿元,也有机构批量派息超过九千万。更有意思的是,这场分红浪潮并非由几家巨头垄断,反而涌现出一批中小型私募,借此展现出自身策略的成熟与资金调度的精细。

是盈利兑现,也是仓位调节;是阶段性收获,也是客户关系管理的方式。一位基金销售感叹:“以前大家看净值,现在看的是能不能分红,能不能落袋为安。”

宽聚、鸣石8月分红超9000万

在分红金额排名前列的机构中,聚宽投资无疑位列第一梯队。该机构在8月份共有5只产品实施分红,合计金额高达9355.34万元。更重要的是,这些产品的8月平均收益达11.03%,而1-8月收益均值也达到35.15%。如此稳定的回报,使得聚宽本轮分红显得水到渠成。

与之并列成为焦点的,是展博投资旗下的展博多策略2号-C。这只产品在8月单月内实施了高达9655.13万元的分红,是当月所有私募产品中金额最高者。该产品8月收益达到46.98%,1-8月的累计收益则达到56.43%。

鸣石基金则以两只产品合计7829.24万元的分红总额,稳居第三。这家老牌量化机构一直以稳健风格见长,此次产品分红也延续了“盈利兑现-风险释放”的节奏。从年初至今,鸣石旗下策略在波动率管理与净值回撤控制方面的表现,获得了不少FOF与机构客户的青睐,8月分红产品单月收益率达到11.19%,年内前8月收益率达到48.60%。

除了上述三家机构,钱唐永利资管在8月的表现同样抢眼。永利商品精选1号A类份额单只产品即分红6486.69万元,显示出在商品策略轮动行情中,该产品抓住了有效节点。由于商品市场年内波动剧烈,这类产品分红也被视作对持有人的一种风险控制回馈。

值得注意的是,中润东方在8月共有3只产品实施分红,合计金额达6376.34万元。业内人士认为,作为一家规模不大的管理人,在当前竞争格局下能实现如此分红水平,反映出其产品策略的集中性与阶段性爆发力。

谁靠一两只产品就实现高额回馈?

相较于规模庞大、产品众多的百亿私募,部分管理规模处于中腰部区间的机构,反而在分红节奏上展现出更为鲜明的“集中兑现”策略——即通过少数几只产品,便实现了较大金额的现金分红。这种模式背后既有收益兑现的考量,也反映出部分产品在年内走势中的亮眼表现。

以展博投资为例,其8月仅有1只产品实施分红,该产品规模合计约2.35亿元,但分红金额却高达9655.13万元,产品8月收益值也高达46.98%。在头部私募整体回报尚未普遍兑现的背景下,如此高比例的现金返还无疑引人注目。

类似情况也出现在百亿梯队的黑翼资产,分红产品为1只,金额为1272.32万元,该产品8月收益值为8.18%,但可能由于历史累计净值较高,或阶段性回撤后选择落袋为安,其分红金额依然可观。

在50亿以上规模榜单中,纽达投资亦为值得关注的代表。其在8月仅有1只产品分红,分红金额为5477.88万元,对应的8月收益值为3.65%。这类单点回报式分红在大型私募中并不多见,也凸显了该产品在过去一段时间内可能积累了较大的已实现收益。

前文提到的钱唐永利资管同样在8月仅分红了1只产品,金额合计达到6486.69万元,此外,六妙星(北京)私募、三和创赢、北京真科私募等,同样仅有一只产品进行分红,金额均在千万元级别。业内人士指出,“在产品净值波动和回撤压力下,能够以较大金额完成单产品分红的私募,说明其在仓位控制、持仓轮动方面处理得相对稳健。”

从整体观察来看,高密度分红并不完全取决于产品数量或机构体量,而更依赖于产品本身的业绩节奏、净值结构与管理人对兑现时机的判断。以聚宽投资为例,其在8月共有5只产品实施分红,累计金额9355.34万元;对比之下,展博投资仅1只产品的分红金额便基本相当。这种“单品爆发”的结构性分红现象,或将成为当前私募回馈持有人的一大典型路径。

分红背后是资金结构与策略节奏的再均衡

除了单纯的业绩回报,8月私募分红潮也可被视作一种资金管理手段的集中体现。在高波动、高轮动的市场结构中,适时通过分红控制规模、调整仓位,已成为越来越多私募管理人的共识。

“我们希望通过分红把一部分超额收益落袋,再重新启动新周期的配置。”一位头部私募的投资总监坦言,该机构在8月分红的产品中已有三成资金回流申购原策略,形成了良性的客户资金循环。这种“分红-再投”的逻辑,不仅稳定了产品体量,也提升了客户的认同感与粘性。

另有管理人表示,当前不少FOF与家族办公室客户都开始重视产品的分红节奏,将其视作判断策略风控与产品成熟度的指标之一。主动分红成为产品生命周期管理中的一环,而非结果性动作。

在结构性行情依旧反复的市场环境下,这一轮分红潮不只是结果,也是一种信号。