①美国拳王特伦斯·克劳福德在上周六赢下“世纪之战”,95岁高龄的奥马哈同乡巴菲特熬夜观战;

②两人相识已有10年,巴菲特曾称赞克劳福德的比赛风格像稳健投资,克劳福德也对巴菲特的节俭作风印象深刻。

财联社9月16日讯(编辑 潇湘)随着美联储正式步入9月议息周,许多投资者眼下正期待着美联储本周晚些时候的降息,能提振美国经济和金融市场。

然而,Leuthold Group首席投资官Doug Ramsey在本周一却指出,投资者可能不应高兴的太早——需要谨慎对待市场当前的降息预期。

Ramsey探讨了这样一种情境:即本周美联储的降息——基于联邦基金期货合约的交易活动,投资者已将其视为既定事实,但可能会对投资者和消费者都产生意想不到的后果。

Ramsey认为最大风险在于:降息对提振制造业活动或重振房地产市场的作用有限——后者自2022年美联储启动加息以来基本陷入停滞。相反,随着通胀压力再度加剧,长期国债收益率可能在降息后攀升。若此情景成真,降息效果恐将适得其反。

回望历史,Ramsey表示,在评估美联储本周可能降息的影响时,至少有一个值得投资者重新审视的案例可以借鉴。

2007年重演?

Ramsey指出,2007年9月美联储首次降息时,当时的经济背景与投资者眼下面临的局面,存在着显著的相似之处。

当时,美国房地产市场自2005年触及峰值后持续走弱,劳动力市场同样疲软,而通胀水平则高于联储预期。

Ramsey指出,2007年时的美联储政策制定者曾期望降息能为房地产和劳动力市场注入活力。但实际效果却适得其反——这两大领域仍持续疲软,而通胀却加速攀升。

“2007年降息的初衷是刺激经济的疲软领域,结果却反而刺激了本已强劲的通胀,”Ramsey称。

展望如今,Ramsey表示,当前还并未出现类似2008年那样的重大危机酝酿迹象——当年最严重的危机就爆发于美联储首次降息约一年后。

但通胀再度加速,仍可能给投资者和经济带来问题。低收入美国消费者已难以应对自新冠疫情爆发以来物价的急剧上涨。对投资者而言,更重要的是物价上涨可能阻碍对新业务的投资。

这进而可能对企业盈利和股市产生连锁反应。

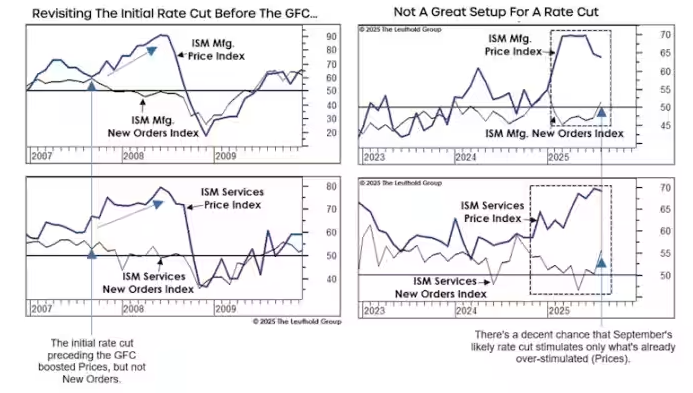

正如Ramsey在评论附图中所示的,2007年的首次降息推高了物价,但并未带动企业新订单增长——这点可通过ISM的服务业与制造业采购经理人指数(PMI)得到验证。这两项指标均被投资者密切关注,并被视为关键经济先行指标。

当PMI衡量的价格上涨而新订单停滞时,股市往往会走弱。而尽管美股迄今仍保持韧性,但最新数据其实已显现出了类似动态。

风险酝酿

诚然,过去三个月华尔街的企业盈利预期持续上调,这有助于市场抵御短期冲击。

但Ramsey指出,当前市场估值已处于高位——过往标普500指数在美联储降息周期中,还从未出现如此高的远期市盈率,这意味着未来数月若形势恶化,风险将全面爆发。

Leuthold Group目前预测美国CPI同比增速将在2025年底前加速至3.5%。

“很难想象3.3%或3.4%的通胀率不会对股市造成冲击,尤其当美联储释放可以容忍该水平的信号之时,”Ramsey表示。

事实上,除了Ramsey外,其他不少华尔街机构也已经注意到了本周美联储降息可能带来的负面冲击。BTIG分析师Jonathan Krinsky警告称,若美联储周三如预期降息,市场可能出现“卖事实”的抛售反应,并称这或将引发自4月以来最大跌幅。

所谓“买预期卖事实”指投资者在预期事件或结果公布前推高资产价格,待结果揭晓后涨幅部分或全部回吐的行情模式。

FactSet数据显示,在美联储正式步入议息周之际,“买预期”行情显然仍在持续上演。标普500指数周一收盘上涨0.5%,至6615.28点,创下历史新高;以科技股为主的纳斯达克综合指数也上涨0.9%,创下新高;道指则上涨了0.1%。