①丹麦制药巨头诺和诺德周一宣布,其畅销糖尿病治疗药物Ozempic现面向美国现金自费患者的售价不到原价的一半;

②此举正值制药公司面临美国国内日益增大的政治压力,要求其降低药价。

财联社8月18日讯(编辑 潇湘)自本月初惨淡的非农数据发布以来,华尔街交易员们纷纷大举押注美联储即将降息。而本周,这些押注无疑将迎来一个可能攸关成败的关键时刻——因为美联储主席鲍威尔将有机会就经济和利率前景发表看法。

由堪萨斯城联储主办的全球央行年会,即将于本周四晚间在美国怀俄明州小镇杰克逊霍尔拉开帷幕。其中,美联储主席鲍威尔已确定将于北京时间周五晚间22点在这场年会活动上讲话。

这几乎肯定是鲍威尔最后一次以美联储主席的身份出席杰克逊霍尔会议——他面临的最大挑战是如何传达一个相对清晰的货币政策前景信息,因为FOMC内部当前在下次利率调整的问题上,正陷入严重分歧。

从利率市场的定价看,目前市场预计美联储下个月降息25个基点几乎已板上钉钉,且年底前至少还会再降息一次。许多市场人士相信,疲软的美国就业市场已经为美联储主席发表基调更为鸽派的言论打开了大门,尽管上周出人意料强劲的PPI通胀数据,仍让一些经济学家产生了犹豫。

对于鲍威尔本周这场备受瞩目的讲话,不少投资者预计,鲍威尔将试图避免彻底动摇市场的利率押注,但同时可能也会提醒外界,9月17日下次美联储决议的政策决定将取决于该会议前的数据报告,以确认劳动力市场是否正在降温且通胀是否得到控制。

摩根大通资产管理固定收益执行董事Kelsey Berro表示:“他(鲍威尔)有能力发表撼动市场的言论,但我不确定他是否会这样做。债券市场的定价仍与一种低于趋势增长、软着陆的环境相符。我认为他们(美联储官员)没有看到推翻市场预期的重大理由。”

在美债市场上,8月以来大多数期限的美债收益率均出现了回落,其中两年期美债收益率领跌,因7月疲软的就业数据提振了市场对美联储放松政策的预期。其结果是,本月美债收益率曲线出现了进一步的陡峭化,两年期美债收益率已下探至3.75%左右,仅略高于过去几个月来的最低水平。

杰克逊霍尔“风云”

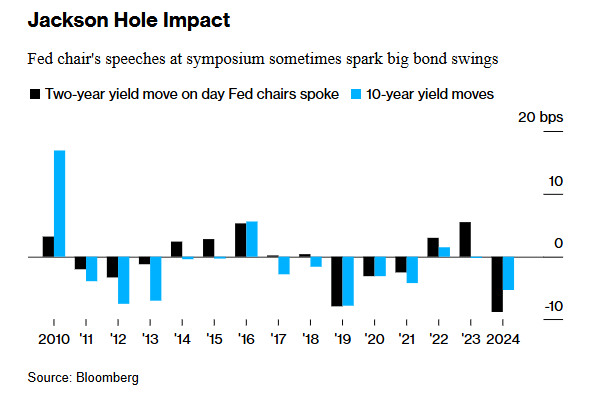

这一背景显然增加了利率市场交易员对杰克逊霍尔年会的关注度。三年前,鲍威尔曾在这一场合誓言抗击通胀,从而推高了短期美债收益率。

而在去年的这场央行盛会上,鲍威尔则暗示美联储准备将借贷成本从二十年高位下调——在其发表年会讲话的当天,两年期美债收益率大跌,因为他的言论印证了那些一直押注降息的交易员的判断。到了去年9月,美联储最终确实启动了一系列降息行动中的首次降息,且一出手就是大幅度的直降50个基点。

目前,依然有一些激进交易员正在为类似的情况重演做准备。即使在上周PPI数据意外跳涨之后,一系列大规模期权交易的目标仍是下个月降息50个基点——如果利率市场最终对9月会议定价约40个基点的宽松政策,这些押注就将获利。

美国总统特朗普及其政府内其他人要求降低借贷成本的呼声日益高涨,也助长了这些押注。鲍威尔数月来一直表示,他需要时间观察关税对通胀的影响。面对特朗普试图施压迫使他降息,他坚持了这一立场。

“美联储正面临巨大压力,”AllianceBernstein固定收益部门负责人Scott DiMaggio表示,“他们稍显滞后,但一直在等待观察关税对经济和通胀的影响。”

DiMaggio指出,“美国经济数据已达到了可以明确表示‘是的,他们应重启降息周期’的程度。”

降息悬念待揭晓

在杰克逊霍尔会议之后,市场人士很可能会马不停蹄地聚焦于9月5日公布的8月非农就业数据,看其是否会为9月放松政策铺平道路,并可能预示着甚至可能意外降息50个基点的可能性。不过可以肯定的是,多位投资者和交易员表示,在上周强劲的PPI报告之后,如此大幅度的降息目前来看还不太可能。

AmeriVet Securities美国利率交易和策略主管Gregory Faranello表示:“我们的感觉是,这将取决于就业报告。如果数据疲软,我们将定价降息25个基点,并且相信鲍威尔不会反对。”

在通胀仍顽固高于美联储目标且特朗普的税改和支出法案可能带来财政刺激之际,更快的宽松步伐或将提振经济。再加上投资者对政府向央行施压以及总统更换劳工统计局局长的举措感到担忧,这可能会促使资金管理机构要求对较长期限债券获得更高的风险溢价。

Columbia Threadneedle Investment利率策略师Ed Al-Hussainy表示,“提前实施激进降息,将要求美联储搁置任何剩余的通胀上行风险,并认同失业率存在显著上行偏向。

当然,除了降息悬念本身外,本周鲍威尔讲话的另一个看点,将在于美联储每五年进行一次的货币政策框架评估。一些业内人士预计,美联储可能将淡化2020年新冠疫情期间推出的“灵活平均通胀目标”政策,并回归更为传统的通胀目标设定。