①近日,中国证监会主席吴清主持召开党委(扩大)会议,明确表示“将尽快落地商业不动产REITs试点”。

②11月28日,证监会发布《征求意见稿》,商业不动产REITs被明确定义为通过持有或经营商业地产获取稳定现金流,并向份额持有人分红的封闭式公募基金。

财联社7月29日讯(编辑 杨斌)在基金二季报披露完毕后,公募REITs二季度的经营情况浮出水面。

财联社梳理发现,二季度公募REITs经营分化较为剧烈,部分项目可供分配金额同比增长超60%,部分下滑超50%。保障房和消费板块REITs业绩稳健,产业园REITs业绩依然承压。

近期,REITs市场出现高位调整。6月底以来,受前期累积涨幅偏高、股市分流、基本面承压、年中兑现收益、利率上行等多种因素影响,REITs开始回调。机构分析指出,下半年REITs资金欠配仍将持续,但扰动因素增加,关注基本面稳健板块调整后的配置价值。

业绩分化严重,消费REITs一枝独秀

从有可比数据的35个REITs项目来看,上半年可供分配金额同比整体下滑。仅有16个项目实现正增长,且分化极大。同比变化率平均约-3%,富国首创水务REIT二季度实现可供分配金额4.62亿元,同比增长63.78%;鹏华深圳能源REIT二季度实现可供分配金额0.45亿元,同比下降54.65%。

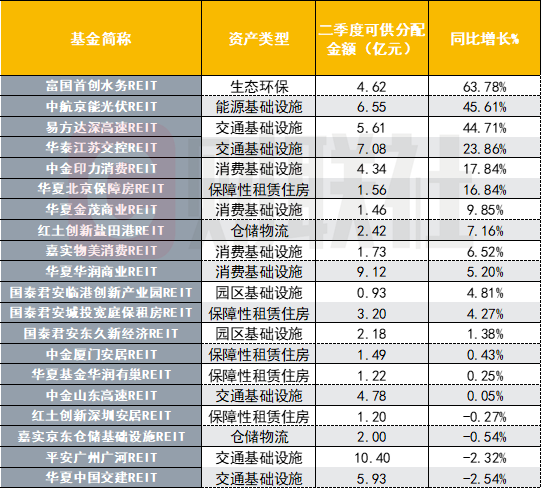

图:二季度可供分配金额增长居前的REITs

(资料来源:Wind数据,财联社整理)

富国首创水务REIT在二季报中表示,可供分配金额同比大幅增加原因为深圳项目2024年二季度集中支付上年度汇算清缴的所得税费用,现已改为按季度预缴,本期现金流出有所减少。

另外,中航京能光伏REIT二季度可供分配金额增长45.61%。基金就基础设施项目公司2024 年1-3月形成的国补应收账款开展国补保理业务,去年同期未开展国补保理融资业务。

综合来看,消费基础设施板块一枝独秀,4个有可比数据的项目全部实现可供分配金额增长。另外,部分保障性租赁住房和高速公路项目显示出经营韧性。

中金公司REITs研究团队认为,已上市消费REITs资质较优,短期经营有望维持韧性,但宏观需求仍处于弱复苏阶段,叠加供给压力犹存,中长期维度我们认为应需审慎评估项目经营增长前景。

申万宏源固收研究团队指出,保障房和消费板块的业绩最为稳健;能源类受季节扰动较大;交通类(高速公路)受周边路网变动带来的分流效应和多地降雨明显增多的影响出现分化;而产业园业绩下滑较为明显。

根据中金公司REITs研究团队的测算,2025年二季度可供分配金额同环比均有所下滑,可比口径下,板块可供分配同比表现排序为:消费>保租房>高速>仓储物流>产业园>能源>市政环保。项目基本面波动分化,经营压力部分释放。

近期REITs市场高位调整

7月以来,REITs市场高位调整。中证REITs全收益指数在6月23日达到1125点的近两年高点,今年最多时上涨了16%。7月,指数已跌破1100点,下跌了约1.4%。

华泰证券固收研究团队复盘公募REITs今年以来行情指出,上半年REITs的上行主要源自低利率环境、资金欠配。6月底以来,受前期累积涨幅偏高、股市分流、基本面承压、年中兑现收益、利率上行等因素影响,REITs开始回调。

具体来看,保障房、产业园及部分新能源项目跌幅较大。随着近日中银中外运仓储物REIT上市,目前上市的公募REITs已有70只,总市值约2050亿元。

对于下半年走势,华泰证券固收研究团队认为,REITs资金欠配仍将持续,但扰动因素增加。下半年解禁项目增加,市场面临抛售压力。在一级打新方面,询价区间上下限被打开,REITs一二级市场价差将缩窄,新发项目上市后涨幅将收窄。REITs长期配置价值不改,但随着利率调整,基本面走弱的项目压力较大,关注基本面持续稳健的板块如保租房、消费,市政环保类调整后的配置价值。