①黄文涛称,中国发展面临内外挑战,但应保持长期乐观,以创新转型推动高质量发展;

②2025年中国宏观政策积极转变,财政政策有提升空间,发展新质生产力,推动经济结构升级转型;

③黄文涛对资本市场保持乐观,认为债市、股市、黄金和美债各有投资机会。

财联社11月5日讯(记者 赵昕睿)11月4日,上交所下发监管措施与纪律处分决定书各3张,保荐项目、保荐机构、律师事务所、会计事务所及相关人员齐收罚单。

6张罚单主要涉及两单科创板项目,分别为明皜传感和紫晶存储。罚单除违规内容不同外,因根据中介机构展业职责判定责任划分有所区分,所以两家科创板项目涉及被罚的中介机构及监管采取的措施也不同。

记者发现,今年以来,中介机构双罚案例显著增加。根据三大交易所统计,截至目前,年内已有43张中介机构双罚罚单,其中多数是在同日对不同中介机构及其相关人员下发处罚,这一数据已超过2023年全年中介机构双罚罚单。与2023年11张罚单相比,年内双罚情况已呈4倍增长。一案多罚也彰显强严监管态势。

发行人未如实披露股权代持相关事项

首先是科创板IPO明皜传感,于2023年6月30日被受理,经过一轮问询后,最终因为在今年6月4日与保荐机构东方证券承销保荐一同主动撤回上市申请,被上交所终止审核。上交所披露,此次对明皜传感采取纪律处分,对其服务机构东方证券承销保荐、立信会计事务所和江苏世纪同仁律师事务所均出具监管措施决定书。

招股书显示,明皜传感是一家从事MEMS 传感器研发、设计和销售的芯片设计公司,主要应用于物联网领域以及车载应用领域,募资金额为6.2亿元。股东包括苏州固锝、泰达科投、比亚迪、小米等。

发行人作为第一信息披露人,此次触犯了哪些违规行为?披露的背景情况显示,根据招股说明书,发行人报告期内(2020年至2023年年中)无控股股东,实际控制人为吴念博等3人。其中,吴念博通过持有发行人股东苏州通博股份,间接控制发行人7.97%股份对应的表决权。发行人提交本次发行上市申请时出具股东信息披露专项承诺称,截至申报时不存在股份代持、委托持股等情形。

但根据审核问询回复,事实情况并非如此。经查,发行人股东苏州通博在报告期前存在若干自然人委托吴念博代为持有苏州通博股权的情形。2019 年 7 月,部分隐名股东与吴念博签署书面协议,约定向吴念博转让代持股份并解除委托持股关系、转让价款分期支付,另有部分股东与吴念博口头约定了相同事项。2023年5月,吴念博陆续向隐名股东结清股权转让款,但部分口头约定的隐名股东股权转让款直至提交发行上市申请后(2023 年7 月)才予以结清。前述股权代持相关事项申报时未在招股说明书中进行披露。

总结来说,公司在出具股东信披承诺时表明,申报期内不存在股份代持、委托持股等情形,但公司股东在报告期前若干自然人与实控人吴念博存在与股权代持有关的事项,相关股权转让款不仅截至发行上市申请后才结清,更为重要的是,作为第一信息披露责任人在招股说明书中却并未如实披露。

监管对于发行人责任判定认为,实制人吴念博作为股权代持方对发行人违规行为负有责任。吴念博虽然提出异议,但最终经交易所审核认为不能成立,并对发行人及实控人予以通报批评,同时将申报证监会并记入证监会诚信档案数据库。

中介机构及其相关人员被予以监管警示

因上述事项,两家中介机构根据其责任判定也受到了处罚。首先,东方证券承销保荐作为保荐机构,因未能对明皜传感项目股权清晰情况予以充分关注及审慎核查报告,履行保荐职责不到位。李佳蔚、佀化昌作为项目保荐代表人,对此则负有直接责任。保荐机构及两位人员最终均被予以监管警示。

上交所要求东方证券承销保荐提高保荐工作业务质量的同时,还表明保荐机构需对照相关问题进行内部追责,并在20个交易日内递交书面整改报告。

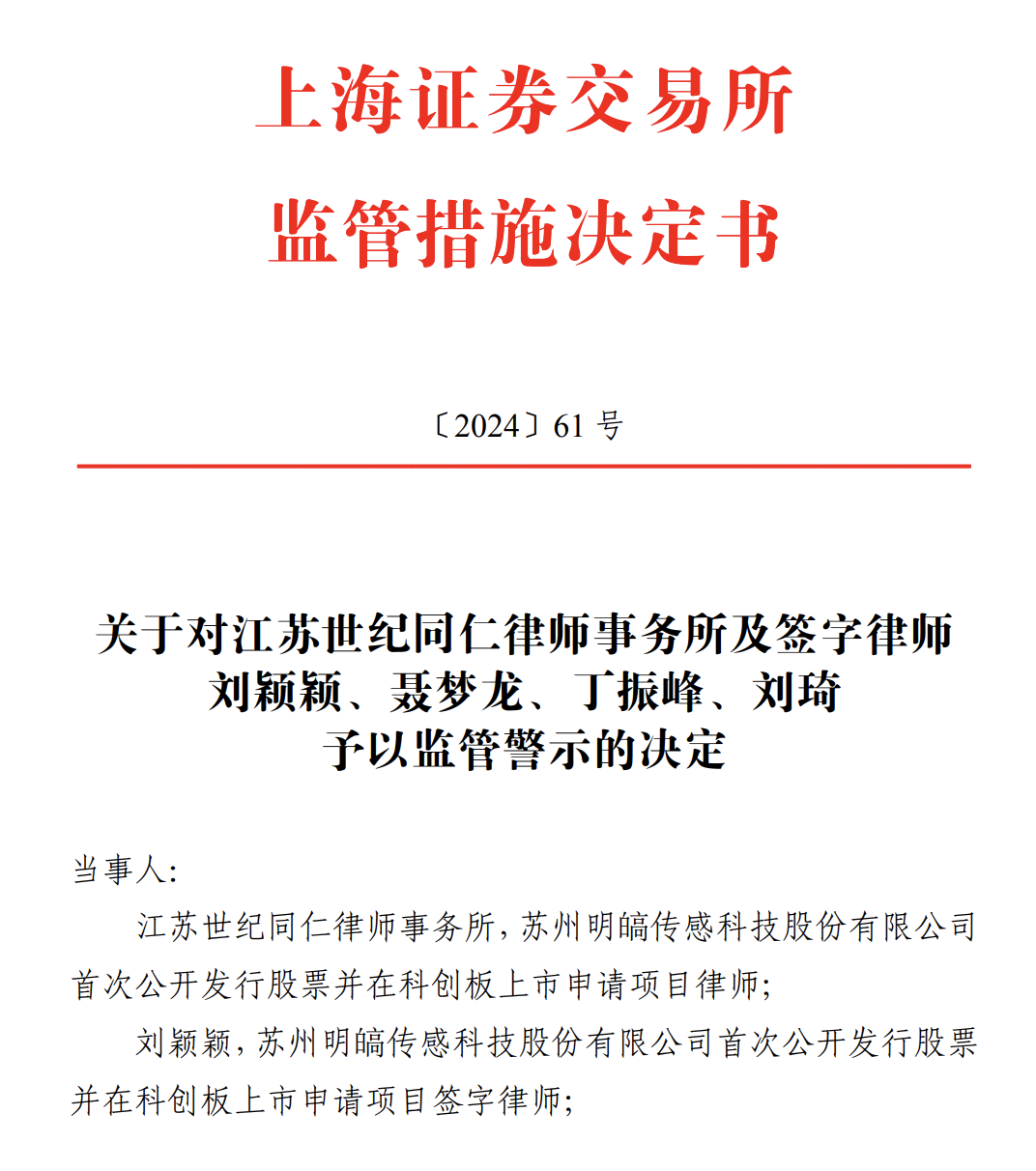

此外,江苏世纪同仁作为发行人律师,刘颖颖、聂梦龙、丁振峰、刘琦作为指定的签字律师,在执业过程中也存在职责履行不到位的情形。江苏世纪同仁未能对明皜传感项目股权清晰、稳定情况予以充分关注及审慎核查报告,履行职责不到位。刘颖颖、聂梦龙、丁振峰、刘琦作为签字律师,对此负有直接责任。江苏世纪同仁与4位签字律师同样被采取监管警示。

对于中介机构不同要求的是,江苏世纪同仁及相关律师需采取有效措施对相关违规事项进行整改,并结合决定书指出的违规事项深入排查,举一反三,制定有针对性的防范措施,并于20个交易日内上交整改报告。

根据《审核规则》,发行上市申请文件的内容应当真实、准确、完整,不得有虚假记载、误导性陈述或者重大遗漏。但东方证券承销保荐与江苏世纪同仁律师事务所对发行人有关股权代持情况未作出审慎可查,应切实保证申报项目的信息披露质量并提高执业质量。

记者从业内获悉,事实上,保荐机构曾建议过发行人在申报时应当披露股权代持相关情况及相关警示风险,但是否采纳仍以发行人意见为主。东方证券承销保荐届时或应坚持督促发行人整改,避免后续违规。

涉及紫晶存储相关罚单接连落地

第二个罚单则涉及紫晶存储。自公司在2023年被上交所摘牌后,相关处罚与赔偿也接连落地。

此次罚单显示,根据行政监管措施决定书认定,紫晶存储首发上市申请保荐人未按照法律法规执行尽职调查,李波作为时任分管投行委委员兼投行部深圳部负责人、董贵欣作为项目内核责任人、张华作为项目质控责任人,是上述行为的其他直接责任人员。鉴于相关违规事实和情节,上交所纪律处分委员对3名相关人员予以通报批评的纪律处分。同时记入到证监会诚信档案数据库。

此外,项目相关保荐代表人刘能清、邱荣辉也收到了纪律处分决定书。作为直接负责的主管人员,上交所对两名保荐代表人予以三年内不接受保荐代表人签字的发行上市申请文件及信息披露文件的纪律处分。

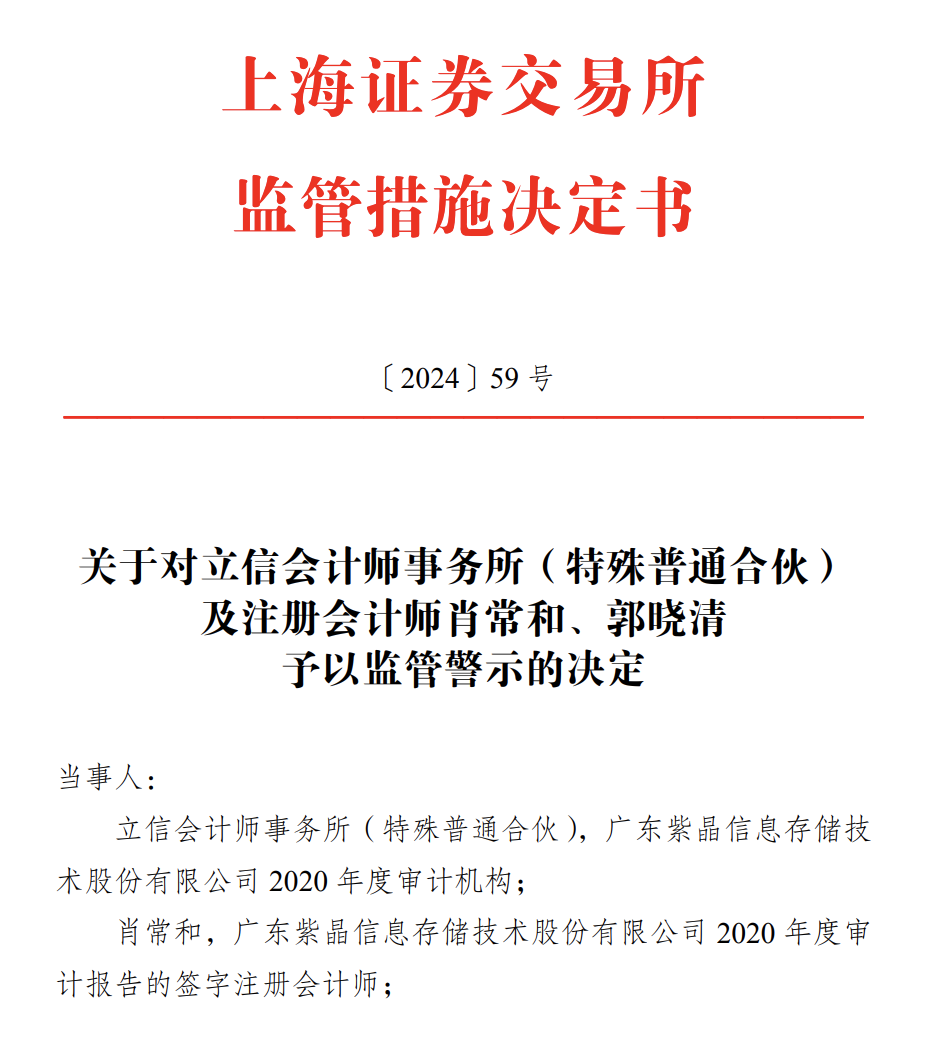

立信所作为紫晶存储2020年度审计机构,肖常和、郭晓清作为签字注册会计师,因在执行紫晶存储2020年年度报告审计项目过程中存在收入、函证等相关审计程序不到位的情况,均被采取监管警示的措施,并在一个月内提交整改报告。

值得注意的是,中信建投在半年内被上交所频繁点名,已有4张罚单,大多指向履行保荐职责不到位的情形。

证监会在10月就有关投行业务内控及廉洁从业专项发布了检查情况,表明针对检查发现的问题,将坚持“穿透式监管、全链条问责”和机构、人员“双罚”的原则,抓住公司高管等“关键少数”,根据问题的轻重,依法分类采取措施。为推动保荐机构进一步提升执业质量,证监会强调下一步将督促所有行业机构以案为鉴、以案促改,持续强化投行业务监管。