①在北京时间周三凌晨公布的美联储纪要中,除了显示更多美联储官员开始转为支持“渐进”降息,还有一个令美国货币市场基金和银行等合格交易对手方颇为重视的关键细节;

②美联储官员考虑下调隔夜逆回购利率。

《科创板日报》11月1日(记者 徐赐豪)多点数智有限公司(简称“多点”)第四次冲刺港交所IPO。

昨日,多点再次向香港交易所递交招股书,此次上市由瑞银集团、招银国际及招商证券国际共同担任联席保荐人。

多点此前已于2022年12月7日、2023年6月23日及2024年4月30日三次递交上市申请,但均因未能在6个月内完成聆讯而失效。

不过,多点在今年7月获得证监会的境外发行上市备案通知书,为其在香港上市再进一步。

今年上半年营收9.39亿元

1994年,张文中创立物美超市并将其打造成全国性的连锁超市。2003年,物美赴港上市,成为内地民营零售第一股。在2024年3月25日发布的《2024胡润全球富豪榜》中,张文中以200亿人民币财富位列榜单第1274位。

多点Dmall是张文中的“二次创业”项目,也是作为物美数字化转型的重要一环。

“2006年至2015年,我和物美错过了互联网蓬勃发展的时期。直到2015年我办了一家公司叫多点,尽管我们经历了很艰难的时刻,但再次从数字化入手,尝试对零售企业的改造。”张文中曾在2018年中国企业领袖年会上表示。

多点成立于2015年,是一站全渠道数字零售解决方案服务商,提供端到端的商业SaaS解决方案。

多点Dmall成立之后,获得了多轮融资。2015年4月份,公司启动了A轮1.06亿美元的融资,不过据招股书,这笔投资的完成日期到了两年后的2017年5月份。2018年到2019年间,多点先后完成B系列轮融资共计1.76亿美元。

其中2019年7月份的B++轮之后,投后估值为17.26亿美元。2020年8月,多点完成3.7亿美元C轮融资,投后估值为23亿美元;2021年10月再次完成5180万美元C+轮融资,投后估值达30.52亿美元。

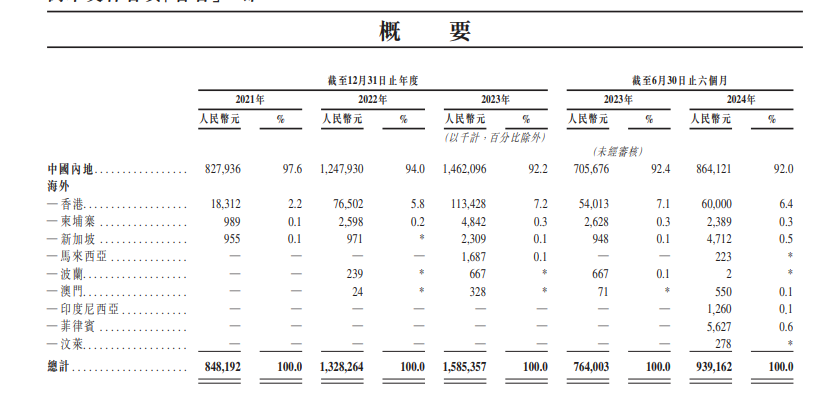

根据最新的招股书显示,2021年、2022年、2023年营收分别为8.48亿、13.28亿、15.85亿和9.39亿元,相应的净亏损分别为人民币18.08亿、9.00亿、7.49亿和4.82亿元,相应的经调整净亏损分别为人民币9.42亿、3.56亿、2.33亿和0.56亿元。

今年上半年多点实现营收9.39亿元,净亏损4.82亿元,经调整净亏损为0.56亿元。

值得注意的是,作为物美系,以物美集团、麦德龙中国实体、重庆百货集团、银川新华集团及百安居实体为主的“最大客户”收入贡献巨大,且占比持续增长。

财报显示,2021年、2022年、2023年以及截至到2024年6月30日,物美系关联方贡献的营收分别为5.99亿元、9.66亿元、12.01亿元和7.35亿元,分别在总营收中占比为70.6%、72.7%、75.9%和78.2%。

招股书也坦言,“目前客户群相对集中,主要客户数目有限。失去一名或多名主要客户,未能与一名或多名主要客户续签协议,或未能扩展客户群,均可对我们的经营业绩及推广我们服务的能力产生负面影响。”

IPO将近,海外业务成多点扩张重点

根据港交所的规定,若拟上市公司在递交申请后六个月内未完成聆讯或上市,其上市申请将自动失效。失效后,公司需要重新递交招股书以重启上市程序。

汇生国际资本行政总裁黄立冲接受《科创板日报》记者采访时表示,获得备案通知书是多点Dmall推进上市进程的重要一步,为其在港交所上市提供了必要的政策支持。

他进一步向记者分析称,部分企业因为超时而申请失效,可能也是在选择上市时机。“港股上市成功的关键因素在于融到足够资金。此前部分公司在港上市进度不佳,是因为对股票销售缺乏把握。尤其是此前估值较高的一些企业,会担忧保持高估值下缺乏认购。”

值得注意的是,在IPO前,多点DMALL在大力培养海外市场,为冲刺港交所做准备。

据多点DMALL最新招股书披露,截至2024年6月30日,该公司覆盖区域广泛,包括中国香港、东南亚的柬埔寨与新加坡,以及欧洲的波兰等地。

在海外业务拓展的成效方面,多点DMALL的财务数据显示,自2021年起,海外业务贡献的收入逐年攀升,从当年的2025.6万元增长至2023年的1.23亿元,而截至2024年上半年的收入已达7504.1万元。这一增长趋势在总营收中的占比亦逐年提升,由2021年的2.4%增长至2024年上半年的8%,标志着海外市场对多点DMALL整体业绩的贡献日益显著。

然而,面对国内市场的激烈竞争与海外市场的开拓挑战,三车控股集团创始人刘旷在接受《科创板日报》采访时表达了审慎态度。

他认为,尽管多点DMALL已提前布局海外,试图寻找新的增长点,但依据当前的增长速度,预计未来两三年内,其海外业务收入仍难以超越本土市场。同时,考虑到海外市场开拓所需的高额投入、新市场的试错成本等因素,短期内海外市场尚难以成为多点DMALL的盈利支柱。

刘旷进一步分析称,多点DMALL急于寻求上市的背后,或与其面临的资金压力密切相关。一方面,出海战略需要大量资金支持;另一方面,国内市场的竞争同样激烈,加之多年亏损带来的资金缺口,使IPO成为缓解资金压力、推动公司持续发展的关键。“因此,多点DMALL的上市计划,或可视为其在复杂市场环境下寻求突破与发展的重要举措。”