①卸任产品中包括目前国内ETF总规模排名前四的华夏沪深300ETF和华夏上证50ETF;

②卸任后,张弘弢存续公募管理规模从24日盘后的4555.89亿元急剧缩水至8.34亿元。

财联社10月26日讯(记者 李迪)随着三季报披露完毕,公募基金三季度成绩单也公布。

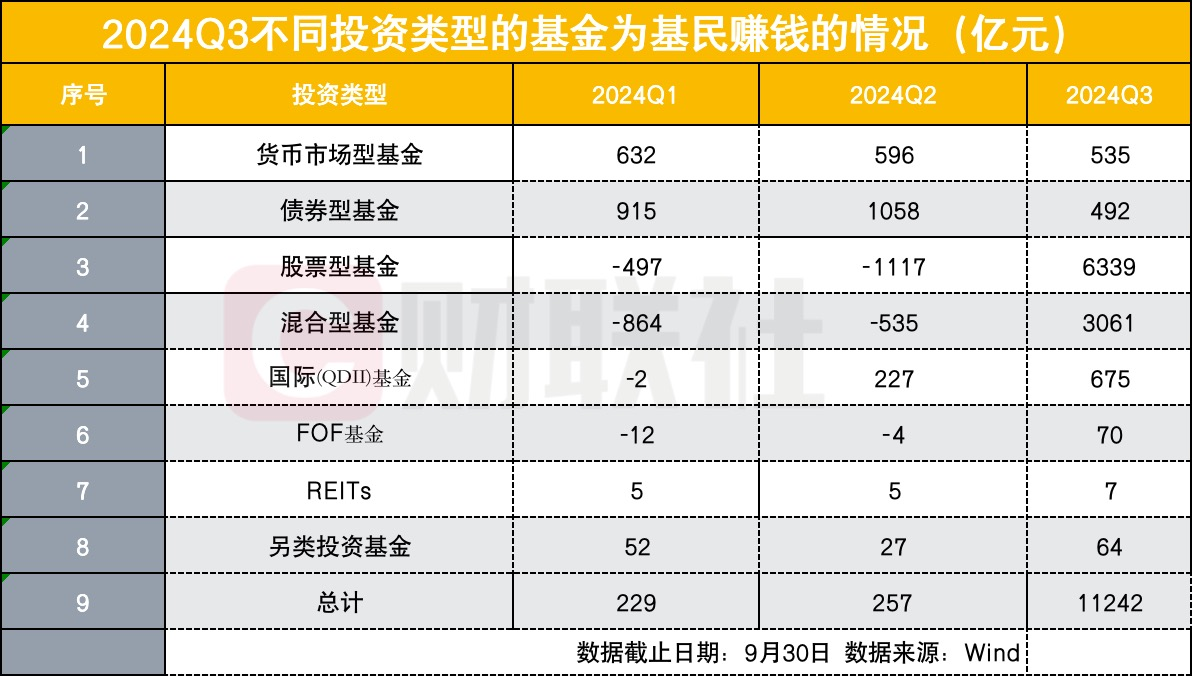

在第三季度,公募基金共为基民赚钱1.12万亿元,与今年前两季度相比实现大幅攀升。其中,指数型基金贡献了5479亿元的利润,占比近一半。

利润攀升的同时,公募基金的规模也实现增长,9月末总规模超过32万亿元,年内第五次创下历史新高。即使近期股市震荡持续,但公募机构也普遍看好A股未来的中长期投资机会。展望未来,公募基金行业也有望继续发挥其专业能力,承担起普惠金融的使命,为投资者创造利润。

三季度公募基金为基民赚钱1.12万亿

Wind数据显示,截至2024年三季度,公募基金管理人旗下所有基金产品利润合计为11242亿元。与今年第一季度和第二季度200多亿量级的利润相比,第三季度公募基金行业为投资者实现的盈利水平有了显著的提升。

股市行情的回暖是公募基金实现利润攀升的主要原因之一。具体来看,9月下旬,A股市场结束震荡,开启上扬行情。其中,沪深300指数涨幅接近30%,而创业板指涨幅最高时达到68%,两市单日成交额最高接近3.5万亿,也是历史上成交额首次突破3万亿元大关。

即使近期股市持续震荡,但展望未来时,公募机构也普遍看好A股市场未来的中长期走势,公募基金行业也有望为投资者继续创造利润。富国基金指出,中长期看,国内基本面才是决定中国资产定价的决定性因素,随着国内一揽子增量政策陆续推出和加快落实,基本面积极因素有望持续累积,不断夯实市场长期向上基础。

指数型基金贡献近一半利润

分具体类型来看,在三季度贡献了最多利润的产品是股票型基金。该基金类型在三季度实现6339亿元的利润,扭转了一季度和二季度的亏损态势。

股票型基金中,被动指数型基金是三季度的盈利标杆。从具体数据来看,被动指数型基金在今年三季度实现5479亿元的利润,占据所有公募基金利润的比例为49%。

混合型基金也实现“扭亏”,该类型产品在三季度实现了3061亿元的利润。

QDII基金在三季度也实现675亿元的可观利润,其中的原因包括港股市场的同步回暖等。

同时,债券型基金、货币型基金也保持了稳定的利润贡献,三季度利润分别实现492亿元、535亿元的利润。不过,与一季度和二季度相比,债基、货基在三季度的利润水平有所下降,这侧面体现出,在低利率时代以及“政策底”显现的背景下,市场开始考验债券基金的赚钱能力。

此外,FOF、REITS以及另类投资基金在今年三季度也实现了盈利。其中,FOF基金更是实现扭亏为盈,三季度利润达到70亿元。

公募基金规模已突破32万亿,年内第五次创新高

公募基金利润实现跨越的同时,其管理规模也在攀升。

中国证券投资基金业协会发布最新一期公募基金市场数据显示,截至2024年9月底,中国境内公募基金管理机构共163家,其中基金管理公司148家,取得公募资格的资产管理机构15家。以上机构管理的公募基金资产净值合计32.07万亿元,较8月底增加1.16万亿元,增幅为3.77%。

三季度末,我国公募基金规模首次突破32万亿元,这也是我国公募基金规模今年以来第五次创下历史新高。

业内人士指出,作为专业的资产管理机构,成立已有26年的公募基金,充分发挥自身专业优势,致力于为投资者创造长期可持续的价值,在服务居民财富管理、促进市场健康发展等方面承担着重要职责。与此同时,作为普惠金融的典型代表,公募基金也始终坚持投资者利益至上,以提升投资者获得感体验感为导向,承载着广大投资者追求财富保值增值的殷切期待。

展望未来,随着我国经济向高质量发展转型,公募基金行业有望迎来更加广阔的发展前景。公募基金行业将依托其在资产管理方面的专业能力,持续推动产品创新,优化投资策略,为投资者提供更加优质、高效的服务。同时,随着市场的不断变化和投资者需求的日益多样化,公募基金行业也将积极探索新的业务领域和发展模式,以更好地满足投资者的需求,推动行业的高质量发展。