①2家机构三季度买入金鹰鑫益后不久,产品开始分红,引发了机构分红前突击买入的猜测;

②恒生前海旗下一产品二季度已触清盘红线,三季度因3家机构买入而暂保产品。机构买入后不久,先后完成3次分红。

财联社10月14日讯(记者 沈述红)继7月、9月两次下调旗下重仓股诺辉健康估值后,路博迈基金于今日再度公告调整该股估值至5.64港币。而在上个月,早已有基金公司果断下调该股估值至5港币以下。

此前,富国基金、博时基金、大成基金、南方基金等多家公募对旗下产品持有的诺辉健康估值也都进行了下调,估值调整幅度呈现出较大差异性。这种估值差异性的成因,或与基金公司旗下产品以及自有资金持有这只股票的仓位轻重程度有一定联系。如华夏、富国旗下产品6月底持有该股票的仓位均在5%以下,自有资金占比较重的发起式产品——路博迈中国医疗健康持有该股的仓位有8.36%,受股票波动影响更大,一次性大幅调低估值的动力相对较低。

诺辉健康外,近期还有多家基金公司对旗下基金持有的股票调整了估值,*ST威创、碧桂园、中国地利、海印股份等问题股还被调整为0元。这些股票,或长时间停牌,或一再跌停,或濒于退市边缘。

发起式基金三度下调重仓股估值

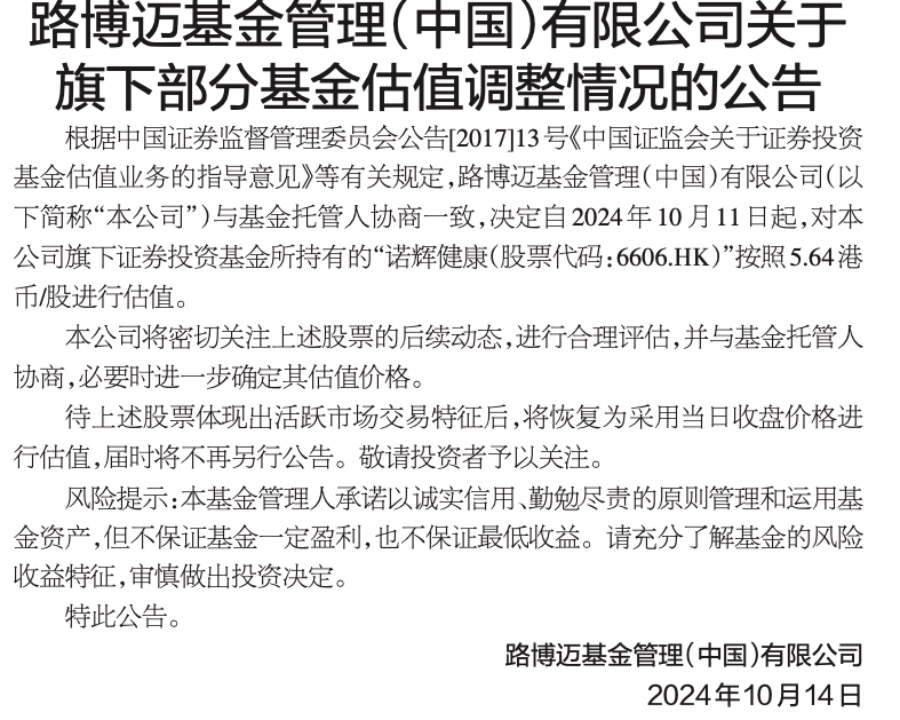

10月14日,路博迈基金宣布,自10月11日起,对公司旗下证券投资基金所持有的“诺辉健康”按照5.64港币/股进行估值。待上述股票体现出活跃市场交易特征后,将恢复为采用当日收盘价格进行估值。

这已不是路博迈基金对诺辉健康首次调整估值。7月11日,该公司便公告,7月10日起,对公司旗下证券投资基金所持有的“诺辉健康”按照11.36港币进行估值。两个月后,该公司再度确定对旗下产品持有的这只股票按照9.00港币进行估值。

三次“谨慎”调整下来,路博迈基金对诺辉健康的估值已下调近半。

早在3月28日,涉嫌财务造假的诺辉健康便已开始停牌,截至停牌前的3月27日收盘,该股报收14.14港元。7月10日,诺辉健康被调出了港股通标的证券名单,并被剔除出恒生综合指数,这让该股的定价和流动性受到极大影响。

而在路博迈基金9月日11日起对诺辉健康调整估值后,中庚基金也于9月13日果断下调了该股票估值调整,按照4.96港币进行估值,下调幅度远超路博迈基金。

9月中旬,还有富国基金、博时基金、大成基金、鑫元基金、南方基金等多家公募对旗下产品持有的诺辉健康估值也都进行了下调,估值调整幅度呈现出较大差异性。目前,多数基金公司对其估值的调整已降至停牌前的5成乃至3成左右。

这种估值差异性的成因,或与基金公司旗下产品以及自有资金持有这只股票的仓位轻重程度有一定联系。截至6月底,华夏兴阳一年持有、富国医药成长30、富国利享回报12个月持有均重仓了诺辉健康,但持有仓位相对较低,分别为2.78%、4.62%、0.55%,受其“拖累”也相对较小。自有资金占比较重的发起式产品——路博迈中国医疗健康持有该股的仓位有8.36%,受该股票的影响更大。

多股估值被“归零”

在诺辉健康外,中庚基金在9月份还对中庚港股通价值持有的停牌股票“启明医疗-B”进行了估值调整,按照2.90港币/股进行估值。

截至目前,作为心脏瓣膜第一股的启明医疗已经停牌长达10个月,其面临的困境包括:总经理訾振军和董事长曾敏违规挪用公司资金,三项未经授权交易总额超过24亿;上半年营收同比下降9.7%,净利润为-2.09亿元……

值得一提的是,近期还有多家上市公司估值被“归零”。如信达澳亚基金公告,对旗下基金所持有的“*ST威创”按照每股0元进行估值。

彼时,*ST威创已收到终止上市事先告知书,公司股票连续二十个交易日的每日收盘价均低于1元,触及深交所规定的股票终止上市情形,深交所拟决定终止公司股票上市交易。

下半年来,碧桂园、中国地利、海印股份等问题股或濒临退市个股的估值也被调整为0元/股。而这些估值被“归零”的股票目前已鲜少有公募基金产品持有。

一位基金公司人士透露,当基金公司持有的股票长时间停牌或面临退市风险时,为避免复牌后股价大幅波动对基金净值造成冲击,基金公司会根据相关规则和市场情况对这些股票进行估值调整。

如果停牌股票的估值没有提前下调,那么在基金净值中可能会被高估。这可能导致一些投资者以较高的价格赎回基金份额,对未赎回的持有人产生不利影响。基金公司通过下调估值,可以在一定程度上减少因提前赎回造成的不公。

下调估值也相当于给投资者一个风险提示,特别是当估值被调整为0时,通常意味着该股票可能面临退市风险,基金公司通过这种方式表达了对股票未来表现的悲观预期。在此背景下,基金经理在选择股票时也会更加偏重基本面方面的行业前景、公司质量、经营稳定、竞争优势、分红情况等,避免高风险行业或股票。