结合本次美联储降息开启带来的边际变化,中金公司建议近期关注以下资产表现:外资重仓股、或有望受益于人民币升值企业、对政策敏感性较高的标的。

民生证券宏观团队研报指出,为了兼顾降低社会融资成本与稳定银行息差,先降存量房贷利率、后降1年期LPR,可能是当下最优选择。

研报全文如下

9月LPR不变,并不意味着政策要继续保持定力。随着9月美联储降息50bp落地,今天国内LPR保持不变确实让人有些意外。我们倾向于认为,当前政策的力度可能更关键。尤其是考虑到9月经济相较8月可能进一步放缓,要“努力完成”全年目标,在第三季度末或者第四季度初出台政策无疑是很有必要的,而更重要的是需要系统、协调的“组合拳”,这可能才是今天LPR“暂时”不降的重要原因。

历史经验:海外降息落地,国内货币也会宽松,只是节奏不完全同步。此前两次典型的海外降息周期中(2008、2019-2020),国内货币政策也会转向宽松,但这两次经验中,国内宽货币的节奏上都略晚于海外。

现实考虑:海外降息是国内宽货币的“必要但不充分”条件。7月政治局会议提及“外部环境变化带来的不利影响增多”、“及早储备并适时推出一批增量政策举措”,或意味着货币宽松对冲潜在的地缘压力也是一个重要选择,所以宽货币的落地不仅考虑外部的掣肘,可能更注重内部稳增长。

具体操作:央行兼顾多重目标,宽松节奏有先有后。年初以来,央行兼顾的目标至少包括三个方面:1)海外高利率下的汇率稳定;2)银行息差收窄后的金融稳定;3)防止资金沉淀空转。所以落实到具体执行层面,宽货币或难以“一蹴而就”。

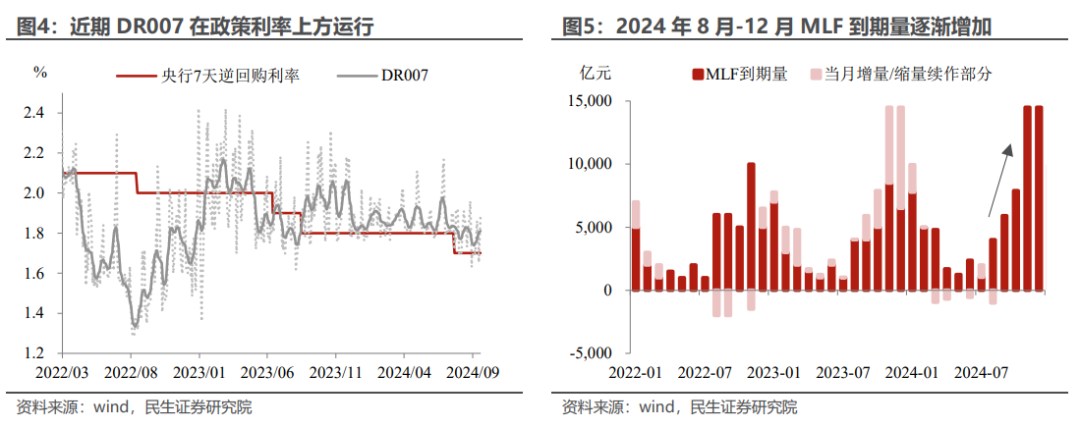

降准、降逆回购/MLF利率可能先行。一方面,美联储转向实质性落地,在岸人民币汇率自两个月前的7.27已大幅回落至7.06,为国内宽松打开空间;另一方面,DR007持续在政策利率附近运行,M2同比增速已经显著向名义GDP增速收敛。保持流动性宽松,降低短端利率,这样既释放宽松信号,也有利于保持利率曲线陡峭。

存量房贷利率调整或紧随其后。8月限额以上社零增速的负增长加速,上半年部分一线城市社零累计同比负增长,提振消费政策或将进一步加强。考虑到北京、上海、深圳等城市中部分存量房贷与新发房贷利率有较大差距,部分居民较高的利息支出或影响消费能力,调整存量房贷利率或有望紧随其后。

年内的LPR下调与存量房贷利率调整或“不叠加”。类似的是,2023年8月5年期LPR 就曾“让位于”同月末的存量房贷调整公告。我们测算了存量房贷几个可能的调降方式对银行息差的影响程度:

一是“一步走”,存量房贷利率直接降至新发水平,预计影响银行息差9bp左右,后续存款降息仅能部分对冲。

二是先“削峰”,存量房贷利率降至5年期LPR+0水平,预计影响银行息差4bp左右,可被后续存款降息对冲。

三是,如果年内存量房贷利率“削峰”与1年期LPR降息前后搭配落地,两者预计共影响银行息差9bp左右,后续存款降息能部分对冲。

为了兼顾降低社会融资成本与稳定银行息差,先降存量房贷利率、后降1年期LPR,可能是当下最优选择。

风险提示:货币政策超预期;国内经济基本面超预期。