①年内超八成指数增强基金取得超额收益;

②业内人士指出,指数增强基金有望在未来继续为投资者创造稳健的超额收益;

③民生加银基金何江认为,通过人工智能算法的非线性机制所挖掘的投资机会将会更有竞争力。

财联社6月19日讯(记者 吴雨其)机构投资者的布局方向常常是市场关注的重点。随着二季度临近尾声,在季报披露前,公募基金近期的调研情况也成为了市场动向的重要风向标。

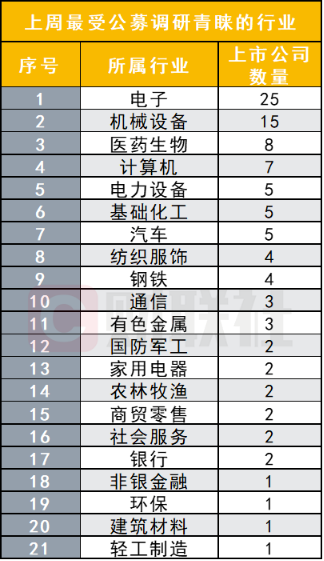

从上周(6月11日至6月16日)的调研情况看,统计数据显示,一共有110家公募机构进行了481次调研,调研覆盖到21个申万一级行业中的100家上市公司。与前一周相比,公募调研热情明显回落。从行业来看,电子、通讯等技术创新行业在近期被公募重点调研;基金管理人方面,头部机构在上周调研次数居前。

公募重点关注技术创新行业

6月11日至6月16日一周的调研情况看,公募调研覆盖的100家上市公司中,有68家上市公司被不少于2家公募机构调研,其中40家上市公司被2-4家公募机构调研,15家上市公司被5-10家公募机构调研,13家上市公司被不少于10家公募机构调研。

行业来看,上周最受公募调研青睐的13家上市公司主要分布在电子、医药生物、机械设备、汽车和医药生物等行业,其中电子行业公司数量最多。

个股调研方面,中际旭创最受公募调研青睐,本周被41家公募机构调研,该公司是一家专注于高端光通信收发模块的研发、设计、封装、测试和销售,受益于人工智能的快速发展,中际旭创的800G光模块需求正在快速增长。

截至6月18日收盘,中际旭创二季度以来涨幅达到30.95%,年内涨幅达81.57%。该股也为基金重仓股,截至一季度末,共有616只基金重仓持有,持有公司家数为108家,持股总量共16808.01万股,对比上个报告期末增加780.27万股。

另两家电子公司联得装备和顺络电子分别被14家和13家公募机构调研。两家二季度以来股价走势不一,前者跌5.03%、后者涨5.06%。

从近一个月的公募调研情况看,远光软件被调研总次数最多,共计16次,共有54家基金公司参与调研,顺络电子、山外山被调研总次数为15次,共43家、14家基金公司参与。机构偏好的行业方面,近一个月内的情况与上周相差无二,公募集中关注半导体、电子等技术创新行业。

头部公募为“调研劳模”

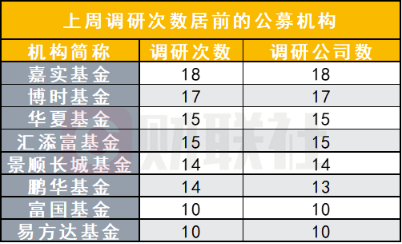

从基金管理人角度看,头部公募正频频调研上市公司寻求未来的投资机会。上周数据显示,共有38家公募机构调研次数不少于5次,平均1天调研1次。其中,8家公募调研次数不少于10次,平均1天调研2次。

其中,嘉实基金本周调研18次,覆盖上市公司18家,意味着平均1天调研不少于3次,成为本周调研最为勤奋的公募机构;其次是博时基金本周调研17次,覆盖上市公司17家,平均1天调研不少于3次;再次是华夏基金和汇添富基金,本周均调研15次,平均1天调研3次。

近一个月情况看,博时基金调研最勤奋,调研次数达到141次,调研个股数量为128只,其中远光软件、深南电路、凯尔达等个股关注度最高;华夏基金调研次数为115次居第二位,共计调研107只股票,华夏基金则关注九典制药、威胜信息、联得装备等个股;此外,嘉实基金、鹏华基金、银华基金等头部机构近一月调研次数均在百次以上。

哪些板块公募重点关注?

二季度已临近尾声,基金经理忙于寻找投资方向,接下来的市场走势也是投资者尤为关心的问题。

中欧基金认为,预计市场长期主线再次来到较为合理的时点,首先,面对中长期利率下行的趋势,红利概念持续具备投资吸引力,尤其是针对投资国别受限且长久期的资金如险资;其次,消费下沉正驱动中国经济的结构性走强,关注国潮消费、境内游和国货替代概念;最后,地产政策已然出现转向,在中国经济最大下行风险被逐步消化的过程中,地产和地产链成为“困境反转”的主线。中长期来看,符合新“国九条”指导思想的新质生产力主线、高ROE企业和具备ROE改善空间的行业有望获得市场的进一步关注。

中欧基金刘伟伟表示,在投资上会更多关注长期视角下时代赋予的投资机会,比如科技创新领域,因此也重点看好跟创新相关的四大方向:科技、光伏储能、智能汽车和创新药。中欧基金刘勇认为,随着上市公司现金分红意愿不断提升,红利策略投资风格有望迎来更大发展空间,而不是仅限于过去一年。

光大保德信基金表示,6月份以来,权益市场继续以稳为主、稳中求进继续逢低关注以下板块,一是高股息板块。供需格局稳定、高股息的电力、高速、煤炭、家电、水务等方向。二是出口产业链。美国补库存可能将对第二季度出口形成重要支撑,可以继续关注家电、纺织服装等出口产业链方向。

富国基金则在近期观点指出,整体而言,在经济复苏和全球流动性拐点这两重预期的共同作用下,A股市场有望继续反弹。在拐点得到进一步验证前,可以采用“三角形”布局,防守侧,配置高股息、低估值的红利策略,受益于基本面的逐渐修复和预期变化;进攻侧,可以聚焦于经济增长的供给端改善和新一轮产业周期的崛起,布局相对高波动的TMT科技成长板块,尤其是华为相关板块;中间层以稳健为主,布局受益于市场悲观情绪修复的医药、消费,以及受益于经济复苏的顺周期行业。