①霍尼韦尔智能工业科技集团副总裁兼中国总经理柴小舟对财联社记者表示将加强与中国本土企业的合作,扩充产线。

②贝宝(PayPal)全球高级副总裁兼中国区CEO邱寒表示将深度参与中国跨境电子商务和支付产业发展。

③威达信集团北亚区CEO邰思文认为,中国的崛起已经重塑了全球发展格局。

财联社6月3日讯(编辑 杨斌)可转债一二级市场呈现冰火两重天。一方面,自4月17日以来,转债发行就陷入了停滞。另一方面,近期转债日成交额连续突破700亿、800亿元。今日,转债市场的成交额达1117亿元,创2022年7月以来新高。

分析显示,近期二级市场的火热成交主要集中于部分热门、小盘转债的炒作。随着5月转债较权益市场超涨,短期存调整压力。而在发行审核趋严后,转债的供给收缩或还将延续,经过严格审核条件发行上市的转债更被看好。

五月转债零发行,供给收缩还将延续

财联社据choice数据统计,2024年5月,没有一只可转债完成发行(以发行公告日为准)。事实上,自从4月17日宏柏转债发行完毕以来,转债的一级市场就陷入了沉寂。

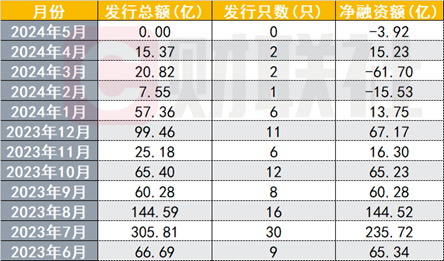

图:近一年可转债月度发行与净融资额

(资料来源:Choice数据,财联社整理)

今年前5个月,转债总计仅发行11只,融资101.11亿元。而去年同期,已发行转债644.09亿元。2022年前5个月,转债发行额为1014.49亿元。

东方金诚的研究显示,一季度以来转债发行持续降温主因监管审核时间明显延长,转债预案推进节奏放缓。尤其是3月以来证监会释放强监管信号,降低上市公司转债发行热情,转债预案发行低位运行,对中期转债供给形成约束。

而发行监管趋严的核心在于对上市公司利用可转债进行再融资的限制。2023年11月,沪深交易所发布了优化再融资的五大具体措施,严格限制破发、破净、不满足18个月融资间隔的连续亏损企业、财务性投资比例较高企业实施再融资,且对上市公司的前次募集资金使用和再融资募资用途也作出了限制。

“目前来看,再融资新规对转债融资的影响逐渐显现,特别是对金融企业大额转债发行的影响。”有转债资深分析师表示。

即使不考虑转债发行审核要求趋严、期限拉长,华创证券固收首席周冠南预计,转债市场供给将延续收缩趋势。参考2016年以来历史发行转债,发行日期距证监会核准公告日天数中位数37天,据此测算6-7月转债供给或不超过百亿。

火热成交集中于热门转债,今日大幅调整

在一级市场遇冷的同时,转债二级市场却迎来了另一番火热景象。在5月上旬突破600亿元后,转债市场的日成交额节节攀升。5月下旬,转债市场的日成交额连续突破700亿、800亿元。5月30日、31日,日成交额分别为855亿、984亿元。而今日,转债市场的成交额为1117亿元,为2022年7月以来新高。

中证转债指数也录得月线4连阳。5月,中证转债指数收涨1.62%,而上证指数、沪深300分别下跌0.58%、0.68%。今日转债指数大幅回调,下跌0.85%。

纽达投资创始人邬雄辉分析,上周转债市场成交量大幅放大,但成交放量集中在热门转债上。小盘债、妖债表现活跃,盘中转债冲高力度有所加强。

此前受新“国九条”退市标准趋严的影响,小盘转债跌幅较大。而5月以来,小盘转债恢复了上涨的弹性。5月,万得可转债大盘、中盘、小盘指数分别上涨2.06%、0.81%、1.89%;AA-及以下指数也上涨了1.62%。

另外,正丹转债、华钰转债等在近期公告强赎。上述转债分析师介绍,在正式公告强赎之前,资金对转债可能不实施强赎的博弈较为剧烈,造成相关转债成交金额猛增、价格波动较大。

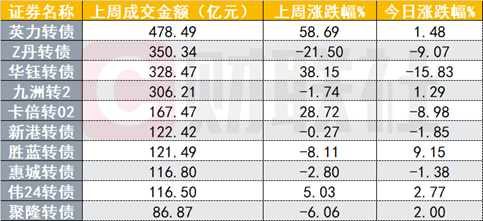

图:近期成交额居前的热门转债

(资料来源:Choice数据,财联社整理)

不过,在今日的调整中,部分上周热门转债即遭大跌。华钰转债跌超15%,Z丹转债、卡倍转02跌9%。今日跌幅超过10%的转债还有广汇转债、鹰19转债、中装转2。

天风证券固收首席孙彬彬指出,近期转债市场成交放量,但呈小盘转债头部集中化特点,且5月转债较权益市场超涨,估值已调整至历史较高位置,择券空间压缩,短期来看调整压力或已积累,建议关注高估值转债的短期调整压力。

浙商证券分析师王明路提示,6月是一个评级集中的落地调整期,部分经营质量较差,信用风险较大相关的低价转债,容易出现较大回撤。

而在转债发行审核趋严的背景下,邬雄辉认为,能发行可转债的公司均经过严格的审核条件,基本面较优,同时其转债还有着债性的保护,估值存提升空间。