①在当前经济背景下,有三大趋势值得关注;

②预计美国经济将实现软着陆,中国经济有望实现5%的增长目标;

③胡一帆强调多元化平衡的投资布局,管理下行风险。

财联社5月28日讯(记者 吴雨其)基金经理的薪酬,仍是近期基金圈最热议的话题,在降薪、欠薪等消息传出的同时,离任、离职话题随之热度增加。一位与财联社记者交流的基金业内人士表示,“行业降薪后,中小基金公司更留不住基金经理了。”

从数据上也能观察到近期离职的基金经理也不在少数。Wind数据统计,卸任产品方面,今年以来共有883只产品的基金经理宣告卸任,一些被卸任产品的基金经理接下来的动作就是离职。从离职数据看,年内也有117位基金经理离开原基金公司。

离任后的基金经理都去哪了?从基金经理去向看,这些离职后的基金经理有的跳槽到了其他公募基金,有的则选择进军私募行业。上述业内人士表示,“基金经理转到私募很重要的原因便是薪酬,特别是业绩好的基金经理。”

限薪后公募的人才流失

今年4月,公募行业又起限薪传闻。事实上,自前年以来,关于公募行业的限薪传闻层出不穷,流传版本众多,从封顶5000万元、到1500万元、再到350万元、290万元。而最新版本的限薪金额则低至120万元。“若是基金经理的年薪只有120万元,可能大部分权益基金经理都要另寻出路了。”一位基金市场部人士坦言。

“按照规定,公募基金经理的绩效和薪酬需要递延三年支付,且基金经理应当将不少于当年绩效薪酬的30%购买自家公司管理的公募基金,若是降薪,可能很多基金经理都要出走了,大量的公募基金经理可能会转向私募,导致公募人才大量流失,这对于中小基金公司而言无疑是致命打击。”上述人士补充。

离开后的基金经理都去哪里了呢?一直以来,公奔私、公奔公,都是公募基金经理的职业选择。往年奔私的基金经理占比较高,比较知名的如董承非、周应波、林森、雷鸣、林鹏、韩冬等,去年还有童卓、周心鹏、王超、陈东等基金经理都备案了私募公司。

公奔公也成为基金经理的选择,一些知名基金经理如白冰洋、汤戈、陈金伟、高楠、何以广等,转会大型公募基金公司。

比起私募基金的靠绝对收益吃饭的薪酬机制,一些绩优基金经理无疑会选择私募为职业下一站。据财联社记者了解到,私募基金经理收入包括基本工资、绩效奖金、管理费分成等部分。基本工资受到基金经理本人的管理规模、投资经验等因素影响;绩效奖金往往与他们所管理的基金的投资回报率、超额收益直接挂钩;另外,基金经理也会从收取的管理费获得一定比例的分成。

除此之外,一些私募基金公司会为基金经理提供股权激励计划,授予他们公司的股份或期权。这部分激励措施旨在增强基金经理对公司的长期忠诚度。

一位私募人士表示,公募和私募的薪酬分配机制不尽相同。“私募人员、股东结构都比较简单,业绩好、激励就会高,也能是促成很多人奔私的重要原因之一。同样的资金规模,同样的收益率,公募基金经理和私募基金经理的收入或能相差10倍”

从基金经理个人的角度来看,选择适合自己的私募投资理念、符合自己投资框架的公司,以及宽松的工作环境,都是他们在离职后会重点考虑的因素。

公募的“钱景不明”,无疑成为了基金经理奔私的催化剂。

奔私后的基金经理过得好吗?

前文提到,私募基金经理的收入与投资回报率、超额收益直接挂钩,那么奔私后的基金经理业绩如何?那些绩优基金经理切换平台后能否延续、超越以往的投资成绩也是行业的热议话题。

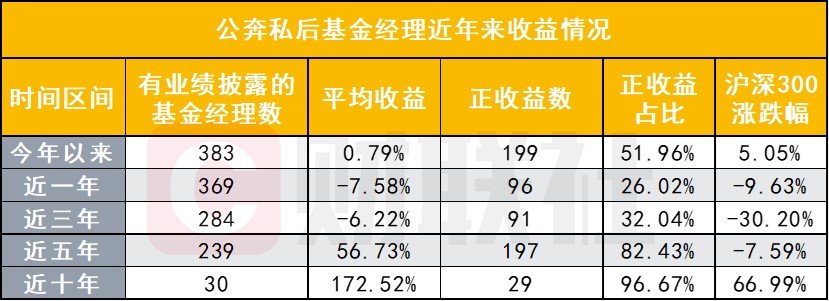

私募排排网数据显示,截至2024年4月底,从业背景为公募的私募基金经理有近400位。今年以来有业绩披露的383位公募背景基金经理,年内平均收益为0.79%,同期沪深300指数涨幅为5.05%,跑输指数。其中,取得正收益的有199位,仅占一半。

具体来看,今年1-4月收益排名前十的“公募派”基金经理,年内收益均在10%以上。其中,来自百亿私募、10-20亿私募的各有2位,来自20-50亿私募、5-10亿私募的各有3位。

其中,大禾投资的胡鲁滨以24.99%的年内收益排名第一,其是2016年奔私的基金经理,曾任易方达基金研究部研究员、宏观策略主管、易方达基金机构与专户部投资经理,长期负责易方达基金大类资产配置和宏观研究、投资策略研究。

拉长时间来看,近一年、近三年、近五年、近十年有业绩披露的公募背景基金经理平均收益分别为-7.58%、-6.22%、56.73%、172.52%。值得一提的是,在奔私后的长期投资历程中,仍有部分基金经理累计业绩未收正,近三年有超67%基金经理仍收益告负,近五年、十年的占比为17.57%、3.33%。

如此看来,不少选择公奔私的基金经理现况并不好。另一位私募人士表示,一些奔私后的基金经理尽管具备强大的投资能力,但相对而言,私募的投研支持不如公募。除此之外,私募基金经理还要需要处理公司运营、销售等事务导致精力分散。而在公募基金中,基金经理只需专注于投研工作。

面对奔私后业绩不佳的情况,他也表示,“一方面,基金经理可能对私募的平仓线不习惯,如果投资表现不好,投资者可能会全部赎回,甚至导致基金直接清盘,之前积累的口碑也会化为乌有。另一方面,连续几年净值较低,就无法获得业绩提成,导致收入微薄。而在公募基金则不同,即使基金回报不佳,基金经理还有卸任、调岗或是减少绩效等回旋余地。”