①今年已申报但未获审批的4只债券ETF,均为与30年期国债相关的产品。

②基金申报发行债券ETF需要考虑成本、资质等方面因素。

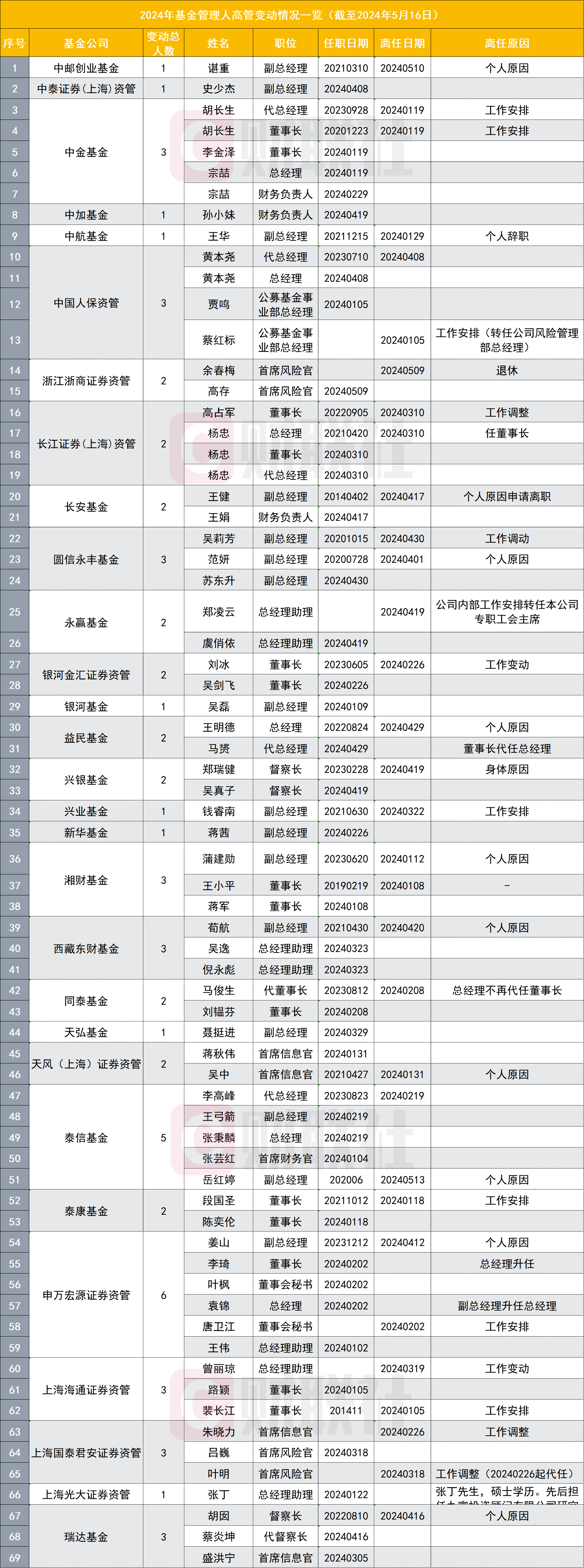

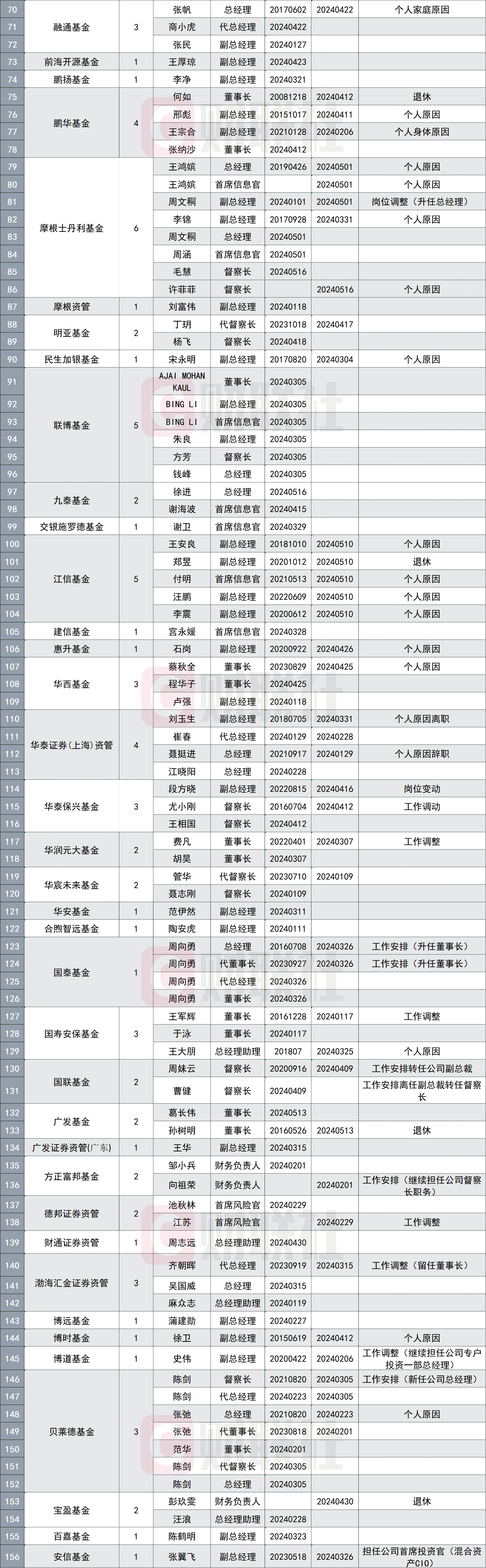

财联社5月16日讯(记者 周晓雅)5月以来,基金管理人高管变动明显加速。

本周一,广发基金掌舵人的变更备受业内关注;本周三,又有摩根士丹利基金督察长、泰信基金副总经理、九泰基金总经理同时官宣新动向,5月进程刚过半,基金行业内已有8起高管变更公告。刚过去的4月份就更加密集。

财联社记者不完全统计基金管理人的高管变更公告发现,年内高管变更出现不少值得留意的趋势。

一是离任的公司董事长任期分化,最长近16年,最短未满8个月;二是离任后的职业选择上,既有基金公司之间的双向流动,也不乏基金公司与券商资管之间的流动;三是基金管理人高管变更集中出现在副总经理层面,多家公司正在市场部门岗位招兵买马,投研岗位则回归投研本职。

数据显示,年内基金管理人已披露94起高管变更公告,涉及66家基金管理人的141位高管变动。其中,16家基金管理人董事长一职发生变化;14家基金管理人的总经理也出现更迭。职位的变动集中在副总经理岗位,34家基金管理人的副总经理变动,18位副总经理年内上任,25位离任。另外,9家基金管理人督察长变更,9家管理人总助有新的变动,首席信息官、首席风险官、首席财务官变更的基金管理人家数分别为9家、3家、1家。

16家掌舵人更迭,任职时长分化

作为公司的掌舵人,董事长一职的变动往往最受关注。今年以来出现高管变更的66家基金管理人中,16家的董事长一职发生变更。

其中,部分基金管理人董事长因退休离任。比如,广发基金原董事长孙树明在5月13日因退休原因离任,此前他在2016年5月任广发基金董事长一职,截至离任时,已任职近8年。此前还曾任职于财政部、中国经济开发信托投资公司、中共中央金融工作委员会、中国银河证券有限公司、中国证监会、广发证券。

鹏华基金原董事长何如也因退休原因在今年4月离任董事长一职,在任时间近16年,是年内宣布离任的基金管理人董事长中,任期最长的一位。在宣布离任鹏华基金董事长前,他已在2021年宣布卸任鹏华基金控股股东国信证券的董事长。接任鹏华基金董事长的张纳沙,同时担任国信证券董事长,延续国信证券董事长兼任鹏华基金董事长的惯例。

整体来看,工作调整成为更多基金管理人董事长更换的原因。今年2月,银河金汇证券资管原董事长刘冰离任,原因为工作变动,截至离任时,董事长任期刚过8个月。离任的背后,他在担任银河金汇证券资管董事长时,也是银河证券财富管理总部总经理,随后又在今年1月兼任银河证券董事会秘书。

类似的,裴长江也因工作安排的原因年内离任海通证券资管董事长一职,而去年10月,他被聘任为海通证券董事会秘书。

值得留意的是,年内离任基金管理人董事长任期分化显著。4月25日,蔡秋全因个人原因离任华西基金董事长,彼时他的董事长任期未满8个月,是年内卸任基金管理人董事长中任期最短的一位。时任华西基金董事的程华子新任公司董事长。

早在2007年9月蔡秀全加入华西证券,曾任华西证券董事长,公司在他任职期间实现A股上市。去年3月,华西证券控股公司华西基金在正式开业,蔡秋全出任华西基金董事长,提出“三步走”发展战略。而截至今年一季度末华西基金公募管理规模为3.26亿元,作为新成立的公募,华西基金后续如何突围发力受到关注。

今年3月,费凡因工作调整离任华润元大基金董事长,这距离他在2022年4月接任时不满2年,此前曾在华润元大基金股东华润金融控股任职。而此次,接任董事长一职的是大股东华润深国投信托彼时党委副书记胡昊。随后在今年5月6日,胡昊被获批为华润深国投信托总经理与董事。

而从2022年上半年以来至今年一季度末,华润元大基金公募管理规模上涨,从179.17亿元增至291.88亿元。但规模的上涨主要由债基贡献,债基最新规模达到232.75亿元,占总规模近八成,而权益类基金规模则是不增反降,股票型和混合型基金合计最新规模为3.82亿元。

基金公司、券商资管子公司高管双向流动

除了董事长以外,总经理的变动也对一家公司经营管理影响较大,而年内有14家基金管理人总经理一职发生变动。

基金公司之间的高管变动并不罕见。5月15日,九泰基金公告,徐进担任公司总经理,常务副总经理王玉不再代为履行总经理职务。此前,他曾任国融基金总经理超过2年,在去年10月因个人原因离任。在他任期内,国融基金的规模从2021年三季度末的0.75亿元上升到2023年三季度末的25.1亿元。

同样的,于去年8月离任的中加基金原总经理宗喆,也在年内履新,成为中金基金总经理。并在今年2月,兼任中金基金财务负责人。

券商资管子公司高管奔赴基金公司也有出现。今年1月29日,聂挺进因个人原因离职,离任华泰资管总经理。2个月后,天弘基金官宣,聂挺进出任公司副总经理。作为经验丰富的公募老将,聂挺进的公募生涯起步于博时基金,还曾在浙商基金任总经理。而他在博时基金的任职期间还与高阳有过2年的共事时间,后者去年12月新任天弘基金总经理。

而从基金公司向资管子公司的高管流动更多出现在副总经理层面。比如,今年3月,王华新任广发证券资管副总经理,他此前曾先后任职于浙商基金、博时基金等,去年1月,他曾因个人原因离任中航基金副总经理。

年内离任的总经理中,除长江证券资管、国泰基金2家基金管理人因总经理升任董事长,其余主要因个人原因离任。年内新上任的基金管理人总经理则更多来自各家公司的股东单位或是内部升迁。总经理变动背后,基金管理人近年的经营情况也成为关注重点。

例如,今年2月,贝莱德基金首任总经理张弛因个人原因离职,由彼时公司督察长、合规稽核部负责人、董事的陈剑代任总经理,随后陈剑又由代任转为新任总经理,同时代任督察长。在此之前,汤晓东因个人原因,在去年8月离任贝莱德基金董事长;今年1月,公司首位基金经理唐华因个人原因公告离职。

Wind数据显示,贝莱德基金旗下首只公募产品于2021年成立,同年底,公司公募基金规模为62.48亿元;一年后下滑至53.98亿元,公司在去年发力固收领域,得益于此公募基金规模在去年底回升至80.42亿元;不过,到了今年3月底,公募基金规模再次下滑至43.21亿元,债基在今年一季度缩水尤为显著,从去年底的45.62亿元下滑至一季度末的9.71亿元。

市场岗位招兵买马,投研岗位专注本职

年内宣布高管变更基金管理人,主要是副总经理岗位发生变化。数据显示,年内行业有18位副总经理上任,25位副总经理离任。

从副总经理的高管变更情况来看,不难看出,各家基金管理人正在一线岗位招兵买马。例如,今年2月,王弓箭新任泰信基金副总经理。他曾任蜂巢基金市场部总监、机构业务部总监兼资产管理部总监,市场消息称,他此次履新后,将分管泰信基金的市场部门。

事实上,与王弓箭同期履新的还有泰信基金总经理。去年8月,泰信基金原总经理高宇离职,董事长李高峰代任总经理职务。直至今年2月19日,张秉麟被正式任命为泰信基金新任总经理,董事长李高峰不再代任总经理一职。

随后,泰信基金还宣布公司副总经理岳红婷因个人原因于5月13日离任,市场消息称到龄退休离任,随着他的离任,目前泰信基金副总经理仅有王弓箭一位。

今年3月新任广发资管副总经理的王华,也有丰富的市场岗位背景。他此前自2011年11月历任浙商基金市场部渠道经理,博时基金零售-南方高级区域经理,深圳发改委综合处副主任科员,博时基金零售-南方区域总监,泰达宏利基金华南机构负责人、金融市场部总经理,中航基金总经理助理、副总经理(期间曾兼任资产管理部总经理)。

而卸任副总经理岗位的,出现基金经理回归投研本职的情况。比如,今年3月,安信基金公告称,因工作安排,张翼飞离任公司副总经理,转任公司首席投资官(混合资产CIO)。此前,张翼飞在去年5月20日升任为公司副总经理,财联社记者了解到,此次转任主要是为了聚焦公司混合资产投研工作,为客户提供更好的资产管理服务。

博道基金副总经理史伟也在今年2月因工作调整离任,公告显示,他将继续担任公司专户投资一部总经理。同样在今年3月,钱睿南因工作安排离任兴业基金副总经理一职,彼时有关人士表示,钱睿南继续担任基金经理,作为资深的公募投资老将,卸任行政职务后的他将专注于产品组合管理。

从年内情况来看,高管变动依旧多发生在中小基金管理人中,以今年一季度末的公募管理规模维度看,66家年内宣布高管变动的基金管理人中,仅有8位管理规模排名前20,部分股东变更或是牌照获批的公司则是集中出现高管变动。今年3月以来则迎来行业内高管变动的高峰期。