①恒指延续空头格局盘整后再下探,资金面沽空强度如何?

②行情缺乏政策催化情绪走冷,机构怎么看?

财联社5月7日讯(记者 成孟琦)本轮港股反弹规模之大、速度之快,大幅超出市场预期,并引发广泛关注。不过,恒生指数在难得一见的“十连涨”后出现回吐。

今日,恒指收跌0.5%,恒生科技指数跌2.1%;国企指数跌0.7%;大市成交额1134.24亿元。港股中又以科技股跌幅最大,阿里跌1.8%,腾讯跌1.2%,小米跌0.9%,京东及百度跌2.1%及2.2%,美团跌4%,网易及快手跌5%及4.8%,哔哩哔哩跌6%。

恒指止步十连跌,是获利了结还是“倒车接人”?未来港股是否还有上涨空间?千万疑问汇成一句话:港股,到底还能走多远?

港股大幅走高后出现分歧与震荡

中金认为,短短两周内,恒生指数涨16%、恒生科技涨幅超20%,驱动港股这波上涨的力量主要是活跃资金,考虑到短期情绪已经透支,情绪改善可能带动港股再涨2%-7%。若后续政策持续发力,推动乐观情形下盈利增长10%,对应约20%的上涨空间。

也有分析人士认为,港股回吐属于正常现象,毕竟恒生指数和恒生科技指数短期内的涨幅分别达到了惊人的16%和20%,如果以这种速度向上,差不多2个月时间恒生指数将回到3万点,但这大概率是不可能的。

港股在近期大幅走高后,会出现一定的分歧和震荡,但随着中国在经济、政策领域不确定性的降低,国君国际研究认为港股仍有可为空间。

海外方面,美联储呵护金融和劳动力市场的意图明显,市场流动性进一步收紧的风险下降。美联储进一步加息的可能性很低,且美联储降息门槛下移。5月议息会议后公布的疲软的美国就业数据重燃降息预期,而流动性改善利好港股估值端和风险溢价修复。对港股市场而言,流动性进一步收紧的风险下降,利好港股估值端和风险溢价修复,流动性压力最大的阶段或已过去,估值端和风险溢价有望继续修复。

国内方面,经济政策以稳为主,地产政策持续优化,港股市场盈利预期改善,外资上修国内经济前景,港股市场情绪修复。

本轮流入港股为偏短期资金及空头回补

港股“十连涨”带来的关注点集中在背后的原因,以及中外资、长短期资金到底哪个对港股的提振作用更大。

中金研究认为,不可否认基本面和政策面有一些积极变化,但这些原因无法单独解释如此快速和大幅上涨。基本面方面看,首先,4月以来港股指数尤其是大涨的互联网科技板块盈利预期并没有出现大幅上修,反而是下调的;其次,一季度数据超预期后,4月以来的高频数据有所转弱,尤其是地产和工业产出和投资相关数据,同时作为出口主要拉动的美国地产需求在利率重新回升下也开始转弱;最后,财政支出进展和信贷数据依然偏弱。政策面看,近期进展主要包括对港5条合作措施,央行购债,更多城市如成都和北京放宽限购,以及4月政治局会议上关于财政、货币和地产的表述等超出市场预期。

由此,中金认为资金是助推市场出现如此之快大涨的主要原因。在港股市场一贯成交低迷、且经过过去三年持续回调后已经缺乏卖家的情况下,资金的边际变化的撬动叠加卖空回补往往会带来快速且大幅的上涨,这也是历史上港股的典型特征。

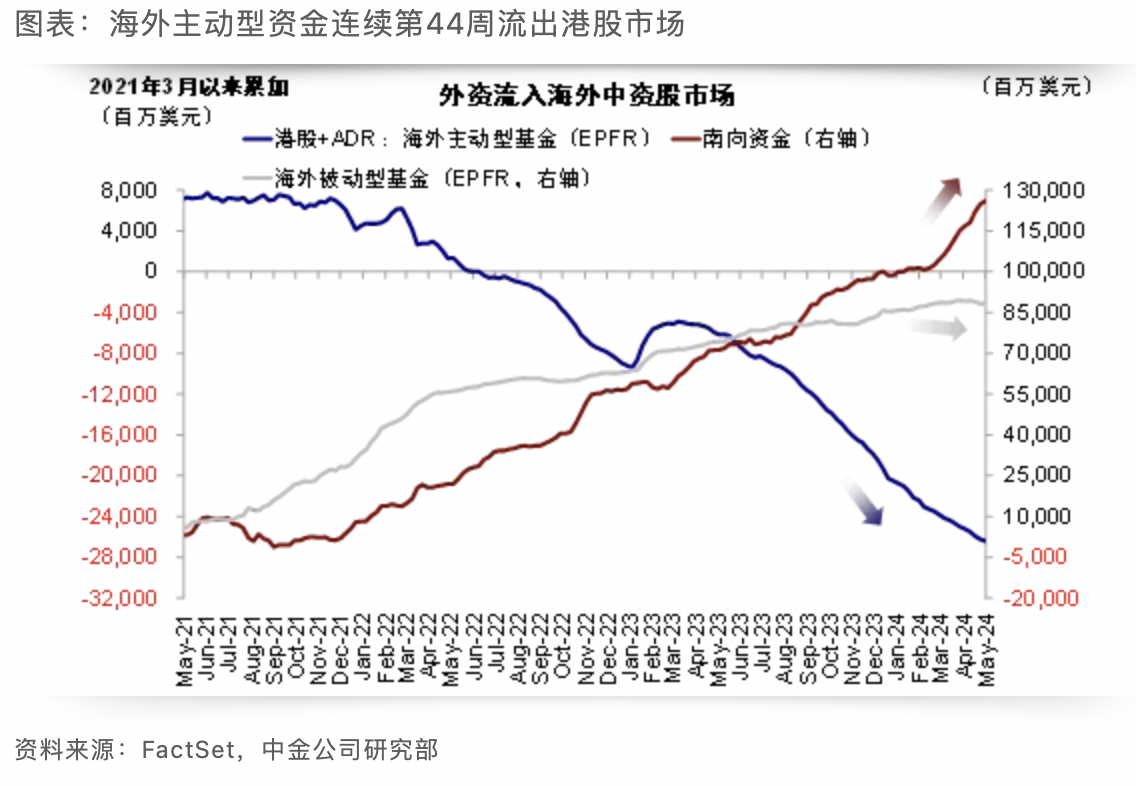

对于市场最为关注的外资方面,中金得出结论,虽然有不少证据显示,外资在持续流入港股,但分类型来看,海外主动资金仍在流出港股市场,只不过流出速度有所放缓而已。流入港股的主要是偏短期的交易型资金,以及部分空头回补仓位。

具体而已,从中金追踪并建议使用的EPFR主动型基金数据看,部分区域外资有回流但规模不大,说明并不是持续大幅的流入和主要贡献,否则应该在各个渠道和整体上都有所体现。截至5月1日的数据显示,主动被动型资金流出均明显收窄,被动型资金流出2.37亿美元,而上周流出11.82亿美元,主动型资金流出2.79亿美元,上周则流出4.88亿美元。分地区来看,主动型中的全球基金转为流入0.27亿美元,被动型中的全球基金及全球新兴市场基金分别转为流入0.41亿美元及0.4亿美元。

同样支持短期资金涌入港股这一观点的还有大摩。整体而言,大摩也不认为外资净长仓基金在近期港股迅速上升上扮演了重要角色,但认为这些长期积极保留了中资股仓位,并为应付投资者赎回出售了亚洲其他市场股票。

大摩发表的中国量化策略报告中指出,MSCI中国指数4月升6.6%,但EPFR数据反映主动型净长仓基金上月属市场净卖家,当月售出23亿美元价值的股份。仓位及资金流监测显示外资净长仓基金并非近期内地及本港股市转强的唯一推动力,大摩相信对冲基金及量化基金也属主要买家,在全球、新兴市场及日本除外的主动型基金中,减持中国股票的情况持续减少。4月时全球股票基金在增持中国股票上最为活跃。板块方面,新能源车及消费者服务被增持的情况最显著,而电商及银行股面对较大沽压。