①年内分析师人数已达5506名,研究需求增长推动研究所人才布局;

②券商分析师人数通常与分仓佣金成正比,头部券商虽在人数上占优,但中小券商研究实力也不容小觑;

③行业变革背景下,探索多元化服务、数字化转型、成立产业研究院等成为券商研究业务转型新定位。

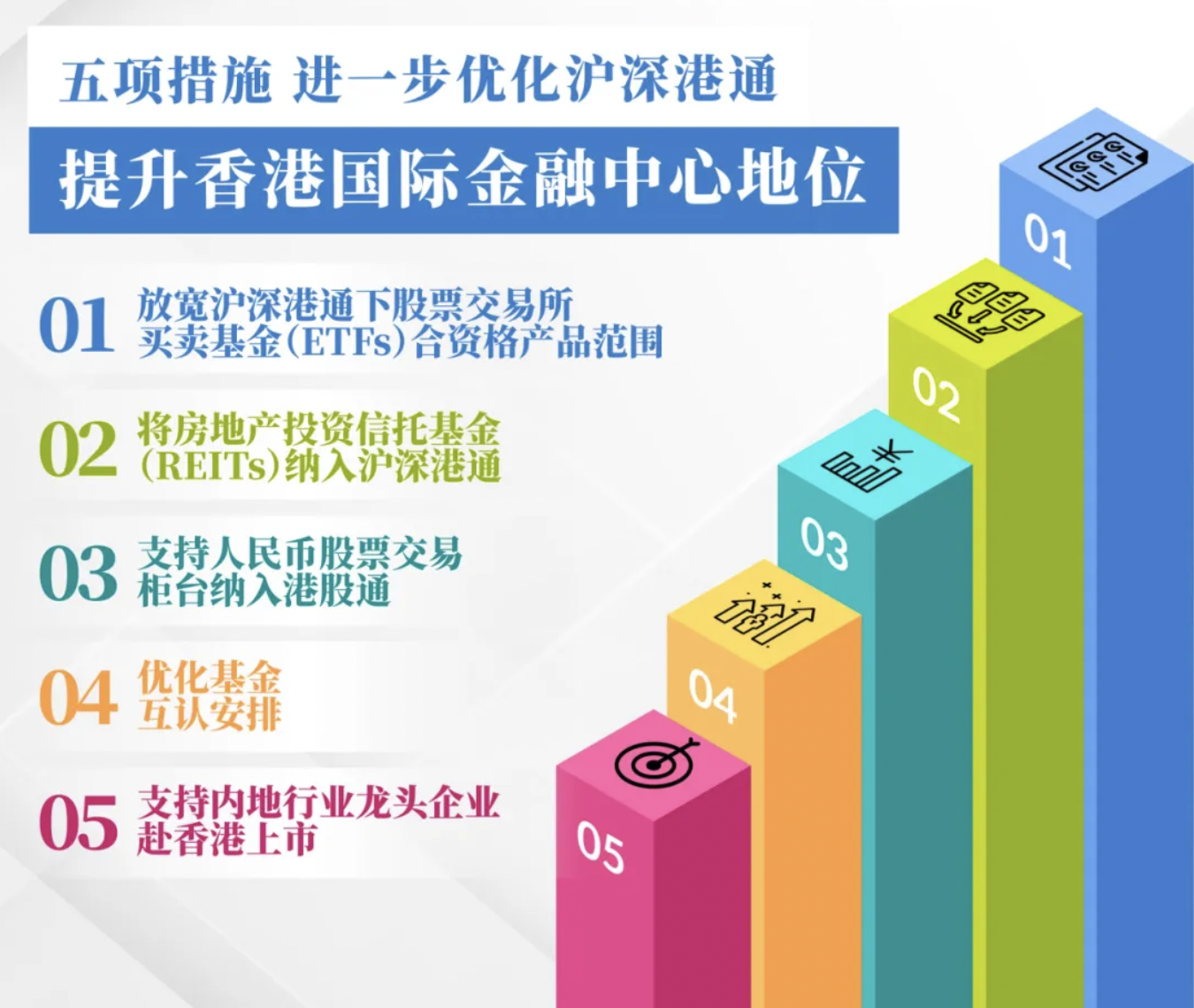

财联社4月19日讯(记者成孟琦)中国证监会“五箭”齐发,推出5项资本市场对港合作措施,进一步拓展优化沪深港通机制、助力香港巩固提升国际金融中心地位,共同促进两地资本市场协同发展。

证监会将与香港方面深化合作,采取以下5项措施:

一是放宽沪深港通下股票ETF合资格产品范围。

二是将REITs纳入沪深港通。

三是支持人民币股票交易柜台纳入港股通。

四是优化基金互认安排。

五是支持内地行业龙头企业赴香港上市。

推出5项资本市场对港合作措施

据证监会网站,中央政府完全支持香港长期保持独特地位和优势,习近平总书记在不同场合多次明确指出要巩固提升香港国际金融中心地位。2024年4月12日,国务院发布《关于加强监管防范风险推动资本市场高质量发展的若干意见》(《若干意见》),《若干意见》作出坚持统筹资本市场高水平制度型开放和安全,拓展优化资本市场跨境互联互通机制等部署。

中国证监会坚决贯彻落实习近平总书记重要指示精神,为配合《若干意见》实施,近期在广泛深入调研和听取意见的基础上,将与香港方面深化合作,采取以下5项措施。

一是放宽沪深港通下股票ETF合资格产品范围。在两地证监会指导下,沪深港交易所已达成共识,拟适度放宽合资格股票ETF的平均资产管理规模要求,降低南向港股通ETF产品的港股权重和港股通股票权重要求,北向沪股通、深股通ETF产品做对等调整,支持香港国际资产管理中心建设。

二是将REITs纳入沪深港通。拟总体参照两地股票和ETF互联互通制度安排,将内地和香港合资格的REITs纳入沪深港通标的,进一步丰富沪深港通交易品种。

三是支持人民币股票交易柜台纳入港股通。香港推出港币—人民币双柜台机制以来,内地与香港交易所和结算公司积极就人民币股票柜台纳入港股通开展研究,目前相关业务方案已初步达成共识。下一步双方将继续推进业务方案完善、规则修订、技术改造、投资者教育等各项准备工作,争取早日推出,助力人民币国际化。

四是优化基金互认安排。拟推动适度放宽互认基金客地销售比例限制,允许香港互认基金投资管理职能转授予与管理人同集团的海外资产管理机构,进一步优化基金互认安排,更好满足两地投资者多元化投资需求。

五是支持内地行业龙头企业赴香港上市。境外上市备案管理制度规则发布实施一年来,已有72家企业完成赴港首次公开发行(IPO)备案,赴港上市融资渠道畅通,有力支持内地企业利用两个市场、两种资源规范发展。中国证监会将进一步加大和有关部门的沟通协调力度,支持符合条件的内地行业龙头企业赴港上市融资。

下一步,中国证监会将会同香港证监会等各有关方面,指导两地交易所和结算公司等,共同推动上述政策举措尽早平稳落地实施。

香港将在资本市场双向开放中更好地发挥作用

对于中国证监会一次推出5项资本市场对港合作措施,香港证监会行政总裁梁凤仪表示:“很高兴在两地证监会的共同努力和推动下,两地资本市场互联互通的多个项目取得重大突破。我们相信沪深港通的扩容以及基金互认安排的优化,将为内地和国际投资者提供更丰富多元的投资产品,使香港能在国家资本市场的双向开放中更好地发挥独特优势和作用。”

来源:香港证监会

梁凤仪还提到:“感谢中国证监会一直以来努力推动内地企业来港上市的融资通道畅顺,支持内地行业龙头企业来港上市,这对提升香港新股市场的吸引力和港股二级市场的流动性都有很大帮助。”

港股市场近几年一直受到外围市场和疲弱的投资情绪所打击,尤其是美国加息周期。新股活动于2024年首季起步缓慢,在市值低迷环境下,并没有任何超大型或大型新股上市。德勤中国资本市场服务部近日表示,已预期会有不同的经济刺激措施出台,和促进香港股市流动性及竞争力的短期、中期和长期措施的推出。此外,未来三季度美国减息的时间表将会成为引导资金流向并成为推动香港新股市场在2024年反弹的一大因素。从A股上市改赴港上市或将成为趋势。

德勤预计港股在2024年将有80只新股上市融资1000亿港元,新股市场的亮点包括来自知名公司、特殊目的收购公司并购交易、国际公司、从A股市场改赴香港上市的中国公司和GEM公司的上市项目。

此外,今日证监会还发布了《资本市场服务科技企业高水平发展的十六项措施》,提出优化科技型企业上市融资环境,依法依规支持具有关键核心技术、市场潜力大、科创属性突出的优质未盈利科技型企业上市。支持科技型企业依法依规境外上市,落实好境外上市备案管理制度,更好支持科技型企业境外上市融资发展。

三大交易所就扩大沪深港通ETF范围达成共识

为持续优化内地与香港市场互联互通机制,丰富互联互通标的,上海证券交易所、深圳证券交易所、香港交易及结算所有限公司已就扩大沪深港通ETF范围达成共识。

此次ETF标的优化主要包含两个方面:一是降低ETF纳入规模要求;二是下调ETF的指数权重占比要求。优化实施后,预计沪深港通ETF标的数量和规模将显著增加,进一步丰富两地市场投资产品,便利两地投资者配置对方市场资产。

沪深交易所拟对相关业务规则进行修订,并于今日(4月19日)分别向市场公开征求意见。沪股通方面,ETF纳入规模门槛由不低于人民币15亿元调整为不低于人民币5亿元;深股通方面,ETF调出规模由低于人民币10亿元调整为低于人民币4亿元。

下一步,沪深港交易所将抓紧做好沪深港通ETF标的扩大相关业务和技术准备工作,预计上述优化措施正式实施需要三个月左右准备时间。

香港交易所行政总裁陈翊庭表示,自2022年ETF纳入沪深港通以来,沪深港通南向和北向ETF 交易量快速增长。相信本次优化将为市场带来更多的流动性和活力。

业内人士提到,ETF纳入互联互通标的范围是提高资本市场双向开放水平、深化内地与香港资本市场互联互通机制的重要举措。未来随着ETF互联互通机制不断发展成熟,将更好助力提升粤港澳大湾区市场一体化水平,支持“双区”建设和深港两地市场协同发展。