①年内分析师人数已达5506名,研究需求增长推动研究所人才布局;

②券商分析师人数通常与分仓佣金成正比,头部券商虽在人数上占优,但中小券商研究实力也不容小觑;

③行业变革背景下,探索多元化服务、数字化转型、成立产业研究院等成为券商研究业务转型新定位。

财联社2月4日讯(记者 刘超凤)2月4日,中基协发布了2023年四季度公募基金代销保有规模百强名单,基金代销江湖又风起云涌,谁将成为“黑马”?谁又没交出满意答卷?

一是基金代销同样受“股弱债强”市场影响,前100家代销机构的权益类保有规模持续环比下降,非货类基金、债权类基金的保有规模环比上升。

二是受益于ETF,券商渠道是权益保有规模唯一正增长的渠道,且连续五个季度正增长。同时,券商渠道已连续两个季度超越三方,成为第二大代销渠道。银行渠道、三方代销渠道均环比下滑。

三是券商渠道内,中信证券和华泰证券是唯二跻身全市场前十的券商,权益类规模均超过千亿元,环比增幅下降;而申万宏源证券强势发力基金销售,权益类保有规模环比大增1.3倍,跻身券商渠道第三名。四季度权益类保有超过500亿的券商共有10家,新增申万宏源。

四是券商渠道仅有四成权益保有正增长,申万宏源成为券商渠道年度“黑马”,权益保有环比大增超过一倍,是唯一一家增幅超一倍的券商。六成券商权益保有规模收缩,不乏一些头部券商(如中信和华泰证券),此外,天风证券、中信建投证券、浙商证券环比下滑超过8%。

TOP100权益类保有下滑,非货和债基规模回升

2023年四季度,全市场前100家基金代销机构的权益类(即“股票+混合”,下同)基金保有规模持续下降,非货类基金保有规模回升。

根据中基协公布的数据,截至2023年四季度末,前100家基金代销机构的权益类基金保有总规模持续下滑至5.02万亿元,比上个季度减少近3000亿,环比下滑5.4%;非货类基金保有总规模不再下滑,环比增长1.6%至8.55万亿元。

去年四季度,基金销售也呈现“股弱债强”的格局。据统计,截至2023年四季度末,前100家基金代销机构的债券类基金保有规模为3.53万亿元,环比增长13.5%。

兴业证券非银金融首席分析师徐一洲认为,“四季度股弱债强的市场环境下,权益基金保有规模延续下行态势,债基保有规模增长对非货保有量形成支撑。”

券商渠道连续五个季度正增长

从不同类型代销机构来看,四季度百强基金代销机构包括了54家券商、24家银行、17家第三方销售机构、5家保险和基金销售子公司。和上季度相比,券商环比增加1家,华林证券、财信证券新晋入榜;第三方销售机构环比减少1家。

从银行渠道来看,24家银行跻身代销机构百强,数量环比持平;截至2023年四季度末,银行渠道权益类基金保有总规模为2.29万亿元,环比下滑9.3%,市占率环比下滑2.03%至33.8%。银行渠道保有规模持续下滑,四季度招商银行、工商银行、建设银行的权益类保有规模均环比下滑超过8%。

受益于ETF规模的稳定增长,券商渠道连续五个季度保持权益保有规模正增长,且是四季度唯一实现保有规模正增长的代销渠道。截至2023年四季度末,券商渠道的权益类基金保有总规模为1.43万亿元,环比增长3.0%,市占率环比提升1.39%至21.0%,连续两个季度超越第三方代销机构,成为市场第二大代销渠道。

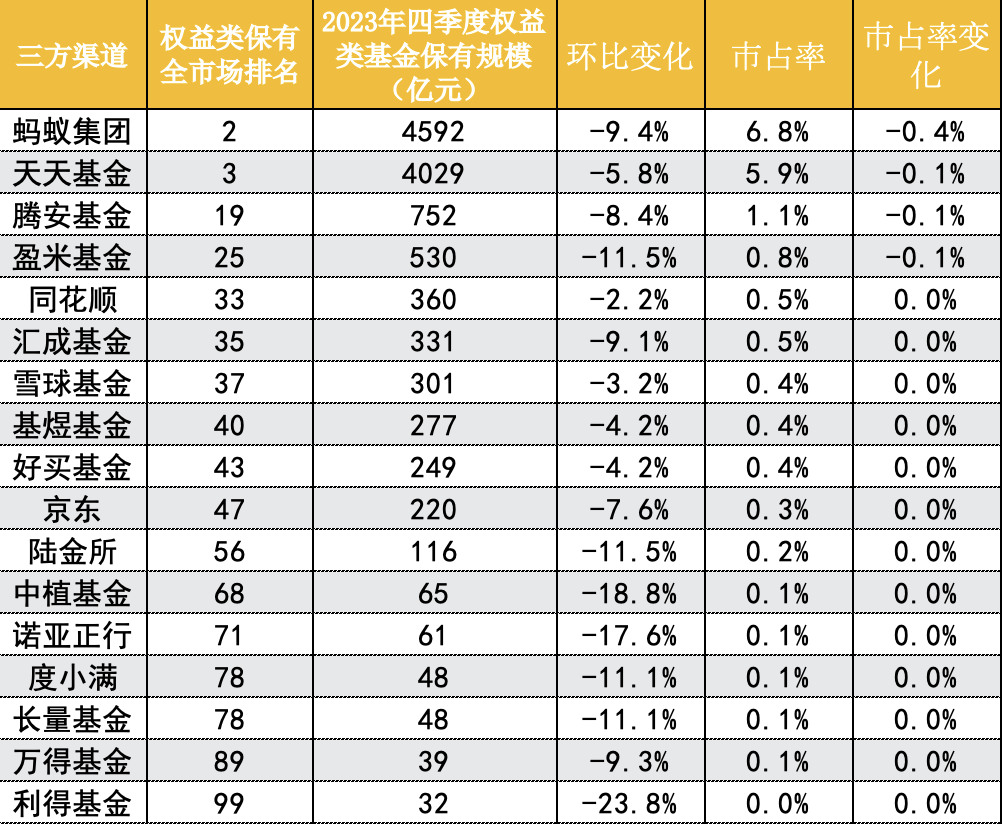

第三方代销机构的基金保有规模仍持续下滑。截至2023年四季度末,三方渠道的权益保有总规模为1.30万亿元,环比下滑7.2%;市占率为19.1%,环比下滑0.68%。对于三方渠道的规模下滑,业内人士称主要是受零售端赎回压力的影响。蚂蚁财富、天天基金四季度的权益类保有规模分别为4592亿元、4029亿元,分别环比下滑9.4%、5.8%。

从各代销机构的市占率来看,招商银行、蚂蚁财富、天天基金、工商银行、建设银行的权益类保有市占率分别为7.4%、6.8%、5.9%、5.1%、4%,位居全市场前五;中国银行、交通银行、中信证券、农业银行、华泰证券位居第六至第十,权益类保有市占率分别为3.2%、2.4%、2.2%、2.0%、2.0%。

总体来看,全市场权益类及非货类保有的集中度进一步下滑。但是各渠道内部有所分化。不论是权益类还是非货类,券商渠道的Top3和Top5的集中度均下降,但Top10、Top20的集中度有所提升。三方机构的Top3、Top5、Top10的权益类保有的集中度均有所提升。

申万宏源证券成为年度“黑马”

虽然券商渠道整体规模保持正增长,但依然受制于权益市场,增速有所放缓,具体呈现以下特点:

第一,中信证券和华泰证券是唯二跻身全市场前十的券商。中信证券已连续五个季度稳坐券商渠道头把交椅,中信证券和华泰证券的“冠军之争”已无悬念;全市场排名从第九提升至第八。截至2023年四季度末,中信证券的权益基金保有规模为1469亿元,环比下滑2.7%;非货基金保有规模为1902亿元,环比增长0.1%。

华泰证券四季度权益类保有规模为1345亿元,环比下滑0.5%;非货类保有规模为1597亿元,环比增长0.6%。值得注意的是,中信证券、华泰证券持续跻身权益类基金保有规模的千亿俱乐部。在非货类基金方面,保有规模超过千亿的券商共有3家,分别是中信证券、华泰证券和广发证券。

第二,四季度权益类保有规模超过500亿的券商共有10家,环比新增申万宏源证券一家。分别是:中信证券、华泰证券、申万宏源(867亿元)、广发证券(855亿元)、招商证券(793亿元)、中信建投(701亿元)、银河证券(656亿元)、平安证券(618亿元)、国信证券(524亿元)、国泰君安证券(501亿元)。

值得一提的是,申万宏源证券四季度基金销售集中发力,规模环比大增超过一倍。其中权益类基金保有规模环比大增130%,排名从三季度的第15名上升至第3名;非货类保有规模大增99%至993亿元。

根据以往经验,权益类保有规模大增或是发力ETF业务,申万宏源证券此前也举办过ETF实盘大赛,从沪深交易所数据看,申万宏源证券在ETF规模上占优,成交额、交易账户数等方面并不占优。截至2023年12月末,申万宏源证券经纪业务持有沪市ETF规模的市占比为6.34%,排名第7;持有深市ETF规模的市占比为5.49%,排名第5。

第三,四季度券商渠道的一大特征就是环比增速放缓。2023年四季度,在52家有可比数据的券商(除去新入榜的华林证券和财信证券)中,21家券商的权益保有规模实现增长,占比仅有四成。而在上个季度,券商渠道超过八成都实现了正增长。

具体来看,申万宏源证券是四季度的“最强黑马”,权益类保有规模环比大增130%,是唯一一家增幅超过一倍的券商。上个季度的“黑马”券商是华宝证券,权益保有环比增长37%。

此外,信达证券、中金公司的权益保有量也实现两位数增长,分别为14.5%、11.8%。招商证券、西南证券、上海证券、东方财富证券、平安证券、银河证券、财通证券的增幅均超过2%。

四季度,31家券商的权益类保有规模缩水。头部券商诸如中信证券、华泰证券、海通证券等。从降幅来看,权益类保有规模下滑最大的当属天风证券,环比下滑13.5%;中信建投证券环比下滑8.6%,浙商证券环比下滑8%,南京证券、万联证券、民生证券、长江证券、中原证券、东海证券、兴业证券均环比下降5%。